※当記事はPRを含みます。

人が亡くなると、その相続人は遺産分割協議をしなければなりません。

しかし、スムーズにいくケースばかりではなく長期化するケースもあるため「遺産分割協議の期限はいつまで?」「そもそも遺産分割協議に期限はあるの?」など、遺産分割協議の期限について気になる人もいるのではないでしょうか。

この記事では、遺産分割協議や各相続手続きの期限について解説します。遺産分割協議のコツや手順、遺産分割協議が遅れた場合のデメリットについても解説しているため、ぜひ参考にしてください。

- 遺産分割協議自体には期限がない

- 相続手続きには期限が設けられているものもあるため、遺産分割協議は早めに行ったほうがよい

- 早い段階で専門家に相談すると遺産分割協議がスムーズになる可能性がある

遺産分割協議とは

遺産分割協議とは、亡くなった人(被相続人)の遺産をどのように分割するかについて、亡くなった人の相続人全員で話し合うことです。

被相続人が有効な遺言書を残していた場合や、相続人がひとりしかいない場合などはとくに遺産分割協議を行う必要はありません。しかし、有効な遺言書がない場合や相続人が複数名いる場合などは必要です。

なお、遺産分割協議は相続人全員の合意があってはじめて成立します。相続人のうちひとりでも反対している人がいる場合や遺産分割協議に参加しなかった人がいる場合、遺産分割協議は成立しません。

遺産分割協議に期限はないが相続手続きには期限がある

遺産分割協議に期限の定めはありません。

たとえば、相続が開始してから10年後に行ったとしてもペナルティがあるわけではなく、何年も遺産分割協議をしていなかったからといって相続ができなくなることもありません。

ただし注意しなければならないのは、遺産分割協議自体に期限はなくても、相続手続きの中には期限が設けられているものもあるという点です。そのため、相続が開始したらできるだけ早めに遺産分割協議を行うことをおすすめします。

相続手続きに設けられた期限は、手続きによってさまざまです。ここでは、相続手続きの期限について解説します。

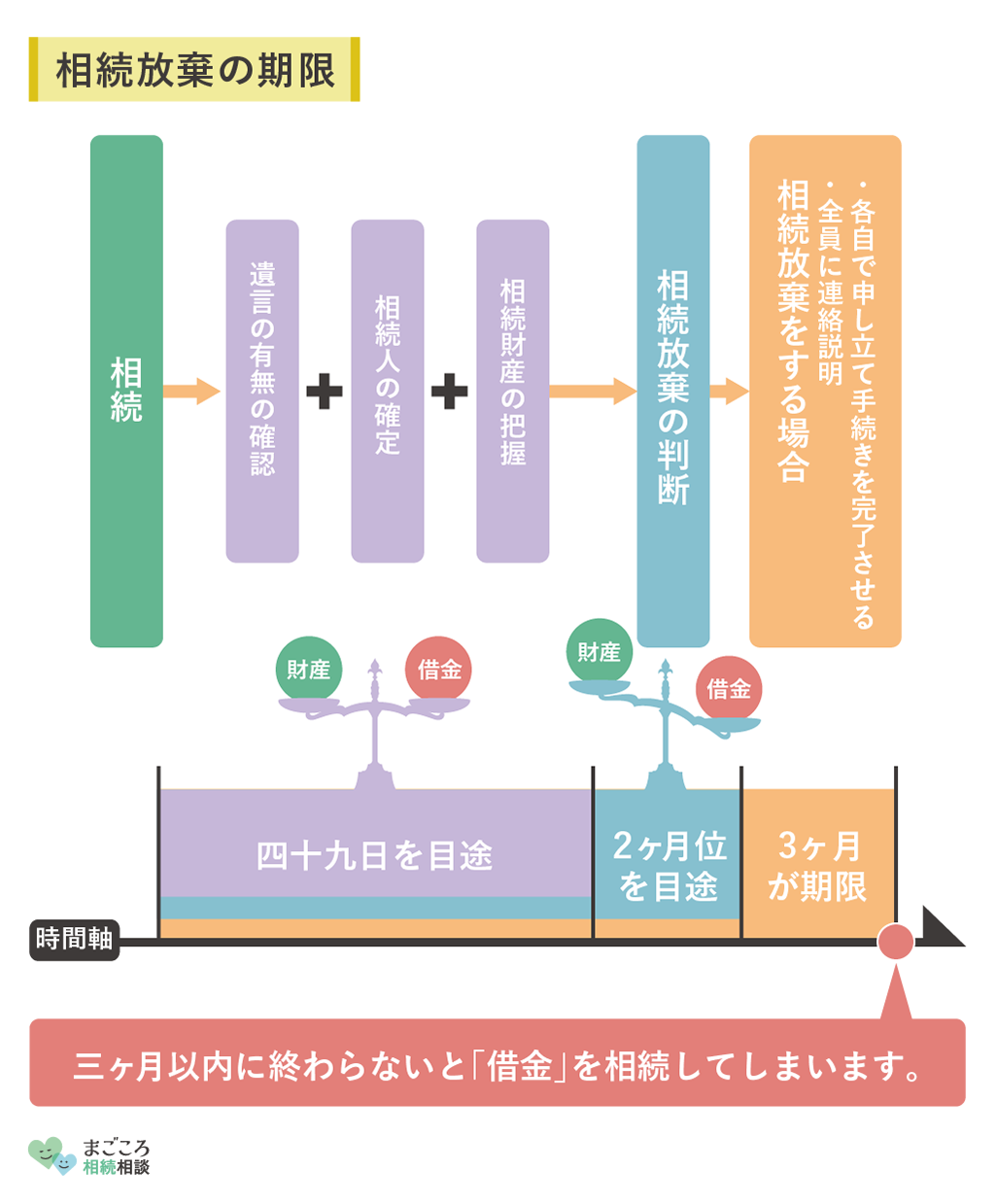

相続放棄は「3か月」を過ぎるとできなくなる

相続放棄を検討している場合は、できるだけ早く遺産分割協議を行う必要があります。なぜなら、被相続人の死亡を知ったときから3か月過ぎた時点で、相続放棄ができなくなるためです。

遺産には預貯金や不動産などのプラスの財産だけでなく、借金などのマイナスの財産も含まれます。

たとえば、被相続人が多額の借金を抱えていた場合、相続放棄しなければプラスの財産はもちろん、マイナスの財産も引き継いでしまうのです。

しかし、被相続人の死亡を知ったときから3か月過ぎると相続放棄ができなくなり、被相続人の借金を背負わなければならなくなります。

そのため、被相続人が借金を抱えていた可能性がある場合や、マイナスの財産が多いことがわかっている場合は、とくに早めに相続財産の調査をし、遺産分割協議を行っておく必要があるのです。

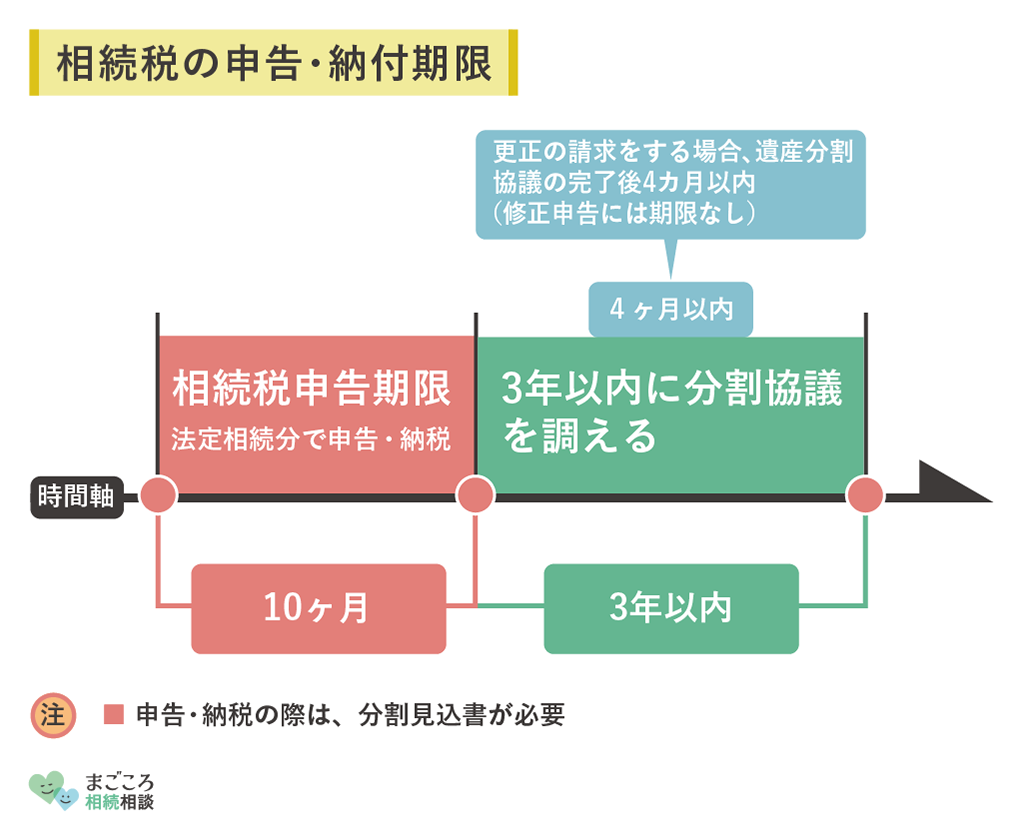

相続税の申告・納付は「10か月」以内にする必要がある

相続税の申告・納付が必要な場合は、10か月以内に遺産分割協議を行う必要があります。相続税の申告・納付期限は、被相続人の死亡を知った日の翌日から10か月以内であり、期限内に相続の申告・納付を行わないと延滞税がかかるためです。

さらに、期限内に相続税の申告・納付を行わないと、配偶者控除や小規模宅地等の特例といった制度が適用できなくなり、税額が高額になるおそれがあります。

遺産分割協議がどうしても期限に間に合わない場合は、遺産分割協議が整っていなくても仮申告しておきましょう。期限内に仮申告しておけば、延滞税を支払わずに済み、修正申告の際に配偶者控除や小規模宅地等の特例が適用できます。

ただし、いつまでも仮の状態で置いておけるわけではなく、申告期限後3年以内に修正申告をしなければなりません。また、仮申告の際に「申告期限後3年以内の分割見込書」を提出しておく必要があります。

申告を2回行わなければならないことや、仮申告の際にはいったん控除や特例を適用しない税額で納税しなければならないデメリットを考えると、やはり早い段階で遺産分割協議を行っておくべきでしょう。

相続登記の期限は2024年4月以降「3年」になる

現在相続登記は義務ではなく期限もありませんが、民法改正により2024年4月1日以降は義務化され、3年の期限が設けられます。そのため、遺産の中に不動産が含まれている場合は、それまでに遺産分割協議を行わなければなりません。

義務化の対象には2024年4月1日以前に発生した相続も含まれ、この場合は義務化の施行日または被相続人の死亡を知った日のうち遅い日から3年以内に相続登記をする必要があります。

2024年4月1日以降は期限内に相続登記しなかった場合、10万円以内の過料が科される可能性があるため注意が必要です。

ただし、不動産を法定持分どおりの割合で相続する場合は、遺産分割協議書がなくても相続登記が可能です。また、未登記の建物に関しても、もともと登記がないため相続登記は必要ありません。

なお、相続登記の期限までに遺産分割協議が整わない場合でも、相続登記の期限内に「相続人申告登記」をすれば、ひとまず相続登記の申請義務を果たしたことになります。

相続人申告登記をした場合は、遺産分割協議が成立してから3年以内に相続登記をしなければならないため、忘れずに手続きしましょう。

株式の配当金は「3〜5年」で消滅する可能性がある

遺産の中に株式が含まれている場合も、早めに遺産分割協議を行ったほうがよいでしょう。株式の配当金は3〜5年で消滅する可能性があるためです。

株主が亡くなった場合、未受領配当金は株主の相続人が相続できます。しかし、権利は永久のものではありません。民法上は10年で時効をむかえることとされていますが、証券会社はそれぞれ独自に期限を設けており、多くの場合3〜5年で権利がなくなるのです。

未受領配当金は遺産分割協議が成立するまでは相続人全員が共有します。そのため、特定の相続人が配当金を引き継ぐ際は、権利が消滅する前に遺産分割協議を終えておく必要があるのです。

なお、株主が亡くなってからどのくらいで権利が消滅するかは、各会社の定款で定められています。定款は各会社の公式サイトに掲載されているため、確認しておくとよいでしょう。

預貯金は「5〜10年」で払い戻しできなくなるおそれがある

預貯金の相続手続きに期限はありません。しかし、だからといって預貯金の相続手続きをしないまま長く放置していると、預貯金を払い戻しできなくなるおそれがあります。

なぜなら、預貯金の払い戻しを請求する行為は債権に該当し、債権には消滅時効があるためです。

預貯金の存在を知っていた場合は「権利を行使できることを知ったときから5年」、知らなかった場合でも「権利を行使できるときから10年」で債権は消滅時効にかかるため、時効を主張すれば、金融機関は法律上払い戻しの請求に応じる必要はありません。

金融機関が時効を主張し払い戻しに応じてくれないケースはあまりありませんが、実際に払い戻しを拒否されたケースは存在するため、絶対に大丈夫とはいいきれません。

そのため、遺産の中に預貯金が含まれている場合は、早めに遺産分割協議を成立させ、相続手続きを行うことをおすすめします。

特別受益や寄与分は「10年」以内に請求する必要がある

特別受益や寄与分の請求を検討している場合は、10年以内に遺産分割協議を成立させる必要があります。

なぜなら、特別受益や寄与分を請求できる期限は被相続人の死亡から10年以内と定められており、遺産分割協議の中で主張しなければならないとされているためです。特別受益、寄与分とは以下のような制度です。

| 特別受益 | 特定の相続人が、被相続人から生前に財産を受け取っていた場合、受け取った分を法定相続分から差し引く制度 |

|---|---|

| 寄与分 | 被相続人に対して経済的な援助や療養看護、事業の手伝いなどを行い、被相続人の財産の増加や維持に長く貢献していた相続人が、ほかの相続人よりも遺産を多く受け取る制度 |

たとえば、以下のようなケースに特別受益、寄与分の制度は利用されます。

- 特定の相続人だけが、被相続人から生前に財産を受け取っていたケース

- 特定の相続人だけが長年被相続人を介護し、献身的に尽くしてきたケース

10年の期限が過ぎると、特別受益と寄与分の主張はできなくなります。その場合、法定相続分または指定相続分で相続するしかなくなり、公平な相続ができません。

トラブルに発展する可能性も考えられるため、特別受益と寄与分に考慮した内容での遺産分割を検討している場合は、期限内に遺産分割協議を済ませられるようにしましょう。

ほかにもさまざまな期限が設けられている

ほかにも、相続手続きの中には期限が設けられているものがいくつかあります。たとえば、期限の設けられている相続手続きには以下のようなものがあります。

- 死亡一時金の受け取り…被相続人の死亡から2年

- 埋葬料・葬祭費の請求…被相続人の死亡から2年

- 生命保険の死亡保険金の請求…被相続人の死亡から3年

- 共同相続人による遺産取得…占有から10年または20年死亡一時金の受け取り…被相続人の死亡から2年

知らずに期限が過ぎてしまった場合、本来受け取れるはずのものが受け取れなくなります。

あらゆる相続手続きに密接に関わってくるのが遺産分割協議です。不都合が生じたり損をしたりしないためにも、できるだけ遺産分割協議を早く済ませることが重要です。

遺産分割協議が遅れた場合のデメリット

遺産分割協議が遅れると、さまざまなデメリットが生じます。ここでは、遺産分割協議が遅れた場合のデメリットを紹介します。

- 名義変更ができなくなる手続きがある

- 使えなくなる特例や控除がある

- 相続関係が複雑化するおそれがある

- ほかの相続人の持分が差押えにあう可能性がある

名義変更ができなくなる手続きがある

相続手続きの中には、遺産分割協議が遅れることで名義変更できなくなるものがあります。たとえば不動産の相続登記は、遺産分割協議書が不要なケースもありますが、基本的には遺産分割協議書が必要です。

遺産分割協議書を作成するためには遺産分割協議が成立している必要があるため、遺産分割協議が遅れている状態では相続登記ができません。仮に売却したいと思っていても、相続登記が完了しなければ売却できないのです。

また、預貯金や株式、普通自動車の名義変更も、手続きには遺産分割協議書が必要であるため、遺産分割協議が成立しないかぎり名義変更はできません。

使えなくなる特例や控除がある

遺産分割協議が遅れると、使えなくなる特例や控除があります。たとえば、相続税の申告と納付は被相続人の死亡から10か月が期限ですが、それまでに遺産分割協議が整わない場合、以下の特例や控除が使えません。

- 配偶者控除

- 小規模宅地等の特例

- 農地の相続税の納税猶予の特例

配偶者控除と小規模宅地等の特例については、期限内に仮申告をし「申告期限後3年以内の分割見込書」を提出すれば、修正申告を行う際には適用が可能です。

ただし、仮申告の際には適用できず、修正申告についても、申告期限から3年以内に遺産分割協議を成立させ、その翌日から4か月以内に行わなければなりません。

なお、農地の相続税の納税猶予の特例に関しては、申告期限までに遺産分割された農地であることが要件であるため、申告期限である10か月を過ぎると使えません。

相続関係が複雑化するおそれがある

遺産分割協議が遅れた場合、相続人の中で新たな相続が発生し、相続関係が複雑化するおそれがあります。

たとえばAが亡くなり、その遺産分割協議の途中で息子であるBも亡くなった場合、当初は関係のなかったBの配偶者や子が相続人として遺産分割協議に参加しなければなりません。

面識がある人ばかりのうちはまだよいですが、代が変わり相続が広がっていくと、面識のない人やこれまで存在すら知らなかった人が増えていく可能性があります。

そうすると相続人全員が合意することが難しくなり、遺産分割協議書への押印や戸籍の収集なども困難になります。

ほかの相続人の持分が差押えにあう可能性がある

遺産分割協議が遅れ、不動産の相続登記まで遅れれば、その間にほかの相続人の持分が差押えられる可能性があります。なぜなら、不動産は登記をしなければ第三者に対して所有権を主張できないためです。

不動産は、被相続人が死亡した時点で相続人全員の共有財産になります。しかし、一部の相続人が負債を抱えており債務を弁済しない場合、債権者は債務者である相続人の持分を差し押さえられるとされています。

不動産の一部が差し押さえられれば、ほかの相続人たちは突然現れた他人と不動産を共有しなければなりません。

また、相続人のうちの誰かが不動産を単独で所有したいと思っても、差し押さえられた部分を買い取らなければならなくなり、無駄に費用がかかってしまいます。

遺産分割協議の流れ

遺産分割協議は以下の手順で行います。

- 相続人を調査して確定させる

- 被相続人の財産を調査して確定させる

- 遺産分割協議を行う

- 遺産分割協議書を作成する

それぞれ解説します。

1.相続人を調査して確定させる

まずは相続人を調査し、誰が相続人であるかを確定します。相続人を調査するためには、被相続人の戸籍を出生までさかのぼり、すべての相続人を洗い出す必要があります。

1人でも見落とすと遺産分割協議をやり直す必要があるため、相続人調査は漏れがないようにしなければなりません。認知した子や前婚での子が戸籍から判明する場合など、相続人が認識していない子が現れるケースもあるため注意が必要です。

2.被相続人の財産を調査して確定させる

相続人が確定したら、被相続人の財産を調査し確定させます。財産調査は、たとえば預貯金であれば金融機関で残高証明書を取得する、不動産であれば固定資産税課税明細書を確認するなど、財産の種類別に行う必要があります。

また、プラスの財産だけでなく、借金や負債などのマイナスの財産も探し出さなければなりません。被相続人の財産が多い場合や、まったく把握できていない場合などは専門家に依頼したほうがよいかもしれません。

3.遺産分割協議を行う

相続人と相続財産が確定したら、相続人全員で遺産分割協議を行います。相続人全員が実際に集まって協議を行うのが望ましいですが、相続人全員の合意が得られるのであれば形式は問われません。

また、相続人全員が合意すれば、法定相続分とまったく異なる割合で相続しても問題ありません。

4.遺産分割協議書を作成する

遺産分割協議が成立したら、その内容を書面にします。それが遺産分割協議書です。枚数は、財産を引き継ぐ相続人の人数分あればよいでしょう。

遺産分割協議書には、相続人全員の署名と実印での押印が必要です。相続人それぞれが1通ずつ印鑑証明書を取得し、遺産分割協議書に添付します。

実印と思い込んでいた印鑑が実は別の印鑑だったということもあるため、使用した印鑑と印鑑証明書の印影を照らし合わせ、印影が一致しているかどうか確認することをおすすめします。

遺産分割協議をスムーズに終わらせるための3つのコツ

遺産分割協議を早く済ませたほうがよいとわかっていても、どうしてもうまく進まないケースはあります。相続人全員の足並みが揃わない場合や、家庭によっては深刻な問題を抱えている場合もあるためです。

ここでは、遺産分割協議をスムーズに終わらせるためのコツを3つ紹介します。遺産分割協議が難航している場合は、ぜひ試してみてください。

- 早い段階で専門家に相談する

- 法定相続情報証明制度を利用する

- 調停を申し立てる

早い段階で専門家に相談する

遺産分割協議をスムーズに終わらせたいなら、専門家に相談することをおすすめします。専門家に依頼すれば、相続人調査や遺産の調査、戸籍の収集など、時間や手間のかかる作業をすべて行ってもらえるためです。

ただし、いくら専門家でも、すでに期限を過ぎてしまった相続手続きはどうしようもないため、できるだけ早い段階で相談することが重要です。

また、相続人同士の関係が完全にこじれてしまってからでは、専門家が間に入ったとしても解決までに時間がかかる可能性があります。そのため、遅くとも遺産分割協議が進みそうにない、長引きそうだと感じた時点で相談する必要があるでしょう。

なお、相続に関する専門家には弁護士や司法書士、行政書士などがいますが、トラブルの可能性がある場合やすでにトラブルが起きている場合は、弁護士でないと対応できないケースがほとんどです。弁護士に相談するようにしましょう。

法定相続情報証明制度を利用する

遺産分割協議そのものというよりは相続手続きがスムーズになる方法ですが、法定相続情報証明制度を利用するという手があります。

各相続手続きには、被相続人の出生から死亡までの戸籍謄本や、相続人全員の戸籍謄本などが必要です。その際は原本を提出しなければならないため、1か所で手続きを行っている間はほかの手続きができません。

そこでおすすめなのが法定相続情報証明制度です。法務局に戸籍謄本や法定相続情報一覧図を提出すれば、登記官が認証した法定相続情報一覧図を無料で複数枚交付してもらえます。

法定相続情報一覧図は1枚で戸籍謄本一式の代わりになるため、一度に相続手続きが可能になり、結果的に相続手続きを早く済ませられます。

調停を申し立てる

どうしても遺産分割協議が整わない場合、家庭裁判所に遺産分割調停を申し立てるのもひとつです。遺産分割調停では調停委員が間に入ってくれるため、相手方と直接交渉する必要はなく、顔を合わせばけんかになるというような状態でも冷静な話し合いが可能です。

ただし、調停を申し立てたとしても解決するとはかぎりません。ケースによっては調停が不調に終わり、審判手続きに移行する場合や、解決したとしても長期化する可能性があります。

それでも、こじれた状態のまま放っておくよりは、はるかに前に進める可能性のある手段です。まずは専門家に相談し、それでも話がまとまらなかった場合の最終手段として念頭に置いておくとよいでしょう。

まとめ

遺産分割協議や各相続手続きの期限、遺産分割協議をスムーズに終わらせるためのコツについて解説しました。

記事の中でも述べたとおり、遺産分割協議に期限はありません。しかし、相続手続きには期限が定められているものもあるため、ほかの相続人に協力を仰ぎながら、できるだけ早く遺産分割協議を終えられるようにしましょう。

相続人同士のトラブルや行方知れずの相続人がいるなど、遺産分割協議が進まない場合は、抱え込まず早めに専門家に相談することをおすすめします。

ほかにもこちらのメディアでは、遺産分割協議 期限といったテーマや、遺産分割協議書 印鑑証明書といったテーマについても解説しています。ぜひこちらの記事もご確認ください。

-e1693177449149.jpeg)