「準確定申告で医療費控除は受けられる?」「医療費なら何でも対象になるの?」

など、準確定申告の際の医療費控除について、わからないことが多くお困りではありませんか?

準確定申告の際にも、医療費控除は受けられます。ただし、医療費なら何でも対象になるわけではなく、範囲や対象となる医療費が決まっているため注意が必要です。

この記事では、準確定申告時に行う医療費控除の計算方法や必要書類を解説します。準確定申告が必要なケース、不要なケースもご紹介しているため、ぜひ最後までご覧ください。

- 準確定申告とは、相続人が亡くなった方の代わりに行う確定申告のこと

- 医療費控除とは確定申告のときに受けられる所得控除のことで、準確定申告にも適用される

- 4カ月の申告期限を過ぎても5年以内であれば医療費控除は可能だが、延滞税や無申告加算税がかかる

準確定申告とは

準確定申告とは、年の途中で亡くなった被相続人に代わって相続人が行う確定申告のことをいいます。つまり、亡くなった方の確定申告です。

所得税の確定申告は本来、1月1日から12月31日までの1年間に発生した所得を、翌年の2月から3月に申告するものです。しかし、準確定申告では被相続人が亡くなった年の1月1日から亡くなった日までの所得を申告します。

準確定申告が必要なケース

準確定申告が必要になるのは、被相続人が以下に該当するケースです。

- 個人事業を行っていた

- 不動産賃貸を行っており不動産所得があった

- 亡くなった年に財産の異動があった

- 給与が年間2,000万円を超える

- 複数の勤務先に勤めていた

- 副業の収入が年間20万円を超える

- 公的年金の収入が年間400万円を超える

- 公的年金以外の所得が20万円を超える

被相続人が個人事業や不動産賃貸業を営んでおり、事業所得または不動産所得が年間48万円以上あるときは準確定申告の対象です。

「財産の異動」とは、たとえば不動産の売却や生命保険の満期金、一時金などの受け取りがあった場合のことをいい、ケースによっては申告が必要なこともあります。

給与所得者は勤務先で年末調整されるため、通常であれば不要です。しかし給与所得者でも、所得が2,000万円を超えていると年末調整の対象ではなくなるため申告しなければなりません。

副業で20万円を超える収入を得ていた場合や、1カ所ではなく複数の勤務先に勤めていたケースも対象です。

そのほか、公的年金の収入にも注意しましょう。年間400万円を超える公的年金を受給していたときや、公的年金以外の所得が年間20万円を超える場合も申告が必要です。

準確定申告が不要なケース

被相続人が給与所得者や年金受給者だった場合、基本的に準確定申告は不要です。しかし前述したように、給与取得者や年金受給者であっても申告の対象になることもあります。

ポイントは「年間にいくら取得していたか」です。給与所得者、年金受給者で以下のケースに該当するなら申告は必要ありません。

| 給与所得者 | ・年間の給与所得が2,000万円以下 ・勤務先は1カ所のみ ・給与所得と退職所得以外の所得が20万円以下 |

|---|---|

| 年金受給者 | ・公的年金の受給額が年間400万円以下 ・公的年金以外の所得が年間20万円以下 |

ただし、中には準確定申告は不要でも、申告したほうがよいこともあります。たとえば以下のケースです。

- 生前に多くの医療費を支払っていた

- 年末調整がまだで源泉徴収額を納めすぎている

亡くなる年の1月1日から亡くなった日までに支払った医療費が年間10万円以上なら、医療費控除の対象です。準確定申告を行うことで、還付を受けられる可能性があります。

また、年末調整が行われておらず源泉徴収額を納めすぎている場合も、申告によって所得税が還付されることがあります。

準確定申告の期限

準確定申告の期限は、「被相続人が亡くなったことを知った日の翌日から4カ月以内」です。所得のあった年の翌年2月から3月に行われる、通常の確定申告とは異なることを覚えておきましょう。

相続が発生したあとさまざまな手続きで慌ただしくしていると、4カ月などあっという間に過ぎてしまいます。期限を過ぎると延滞税などがかかってくるため、できるだけ早めに手続きすることをおすすめします。

医療費控除とは

医療費控除とは、確定申告の際に受けられる所得控除のことをいい、控除額は支払った医療費の金額によって異なります。医療費控除は、通常の確定申告だけでなく準確定申告の際にも受けられます。

ここでは、準確定申告で控除できる医療費の範囲や対象となる医療費、控除額の計算方法を見ていきましょう。

準確定申告で控除できる医療費の範囲

準確定申告で控除できるのは、「被相続人が亡くなるまでに被相続人ご自身が支払った医療費」にかぎられます。被相続人が亡くなったあと、相続人が代わりに支払ったものについては対象外です。

ただし相続人が医療費を支払っていたケースで、被相続人と相続人が生計をともにしていたときは、相続人の確定申告時に医療控除を受けられます。

控除の対象となる医療費

医療費控除の対象になる医療費は以下のとおりです。

- 医師や歯科医師の診察代、治療費

- 治療や療養に必要な医薬品の購入費

- 病院や診療所、介護老人施設などに収容される際の費用

- 治療目的で行うマッサージ、はり、きゅうなどの施術費用

- 保健師や看護師による療養上の世話に対する費用

- 助産師による分べんの介助費用

- 介護福祉士などによる喀痰吸引および経管栄養の費用

- 介護保険などの制度で受けた介護サービスの自己負担費

- 通院費や医師などの送迎費用、入院時の部屋代、食事代

- 医療器具の購入費

- 6カ月以上寝たきりで医師による治療を受けていた場合のおむつ代

- 骨髄移植のあっせんにかかる患者負担金

- 臓器移植のあっせんにかかる患者負担金

- 「高齢者の医療の確保に関する法律」に規定する特定保健指導に支払う自己負担金

病気の予防や健康増進を目的としたものなど、治療に直接関係がないものは対象外です。

また、おむつ代に関しては医師の発行した「おむつ使用証明書」が必要です。ただし、医療費控除の適用が2年目以降で要介護認定を受けている場合は、自治体で交付される「おむつ使用の確認書」などでも代用できます。

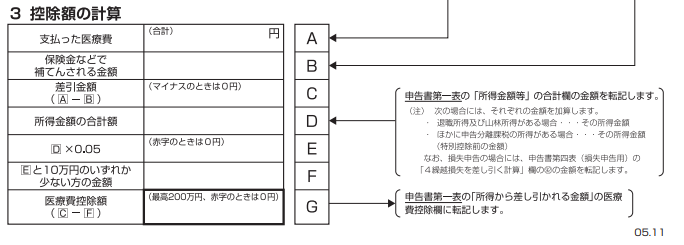

医療費の控除額の計算方法

医療費の控除額は以下のように計算します。

- (支払った医療費の合計額-生命保険の入院給付金や高額療養費)-10万円

控除できる最高額は200万円です。なお、その年の所得の合計が200万円に満たないときは、10万円ではなく所得の合計額の5%を差し引きます。計算例は以下のとおりです。

- 事業所得:100万円

- 不動産所得:100万円

- 医療費:80万円

- 生命保険の入院給付金:30万円

所得の合計:100万円+100万円=200万円

医療費の控除額:(80万円-30万円)-10万円=40万円

上記のケースでは、40万円の医療費控除が受けられます。所得の合計が200万円以上であるため、差し引くのは10万円です。

準確定申告を行う際の手順

準確定申告を行う際の手順は以下のとおりです。

- 相続人の中から代表者を決定する

- 控除を受けるための必要書類を準備する

- 準確定申告書を作成する

- 書類を税務署に提出する

流れに沿って解説します。

1.相続人の中から代表者を決定する

相続人が2人以上いるなら、まず代表者を決めましょう。申告書は相続人全員が連名で作成する必要がありますが、そのあとの作業は代表者1人で進められます。税務署から問い合わせがあったときなども代表者が対応します。

電子申告ではなく書面で準確定申告を行うなら、相続人それぞれが申告することも可能です。しかし、その場合は申告内容をほかの相続人に通知しなければなりません。

相続人の中には、期限内に申告できない方がいる可能性もあります。そういったデメリットを考えると、代表者1人で行ったほうがスムーズでしょう。

2.控除を受けるための必要書類を準備する

準確定申告で医療費控除を受けるための必要書類は以下のとおりです。

- 所得税及び復興特別所得税の申告書(第一表・第二表)

- 死亡した者の所得税及び復興特別所得税の確定申告書付表

- 医療費控除の明細書

- 被相続人の源泉徴収票

- 被相続人の控除証明書

- 委任状(準確定申告用)

- 申告者の本人確認書類

1〜3、6に関しては、国税庁のホームページで様式がダウンロードできます。

「確定申告書付表」は、相続人が2人以上いる場合に添付する書類です。1人しかいないなら不要です。

また、医療費控除を受けるには「医療費控除の明細書」を添付しなければなりません。書き方については後述します。

源泉徴収票や控除証明書があるなら添付しましょう。たとえば、源泉徴収票には給与所得や公的年金のもの、控除証明書には社会保険料の控除証明書や生命保険料の控除証明書などがあります。

委任状は、相続人が2人以上いる場合で還付金を代表者がまとめて受領する際に必要です。相続人が1人の場合や、還付金を代表者がまとめて受領しないときは不要です。

そのほか、本人確認書類を添付するか提示しなければなりません。マイナンバーカードがあればマイナンバーカード、なければ通知カードやマイナンバー記載の住民票+運転免許証などを準備しましょう。

マイナンバーカードはコピーでも構いません。ただし、表面・裏面の両面が必要です。

医療費控除の明細書の書き方

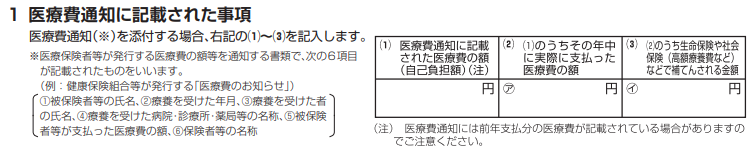

医療費控除の明細書の内容は、大きく分けて以下の3つで構成されています。

- 医療費通知に関する事項

- 医療費(1以外)の明細

- 控除額の計算

1の「医療費通知に関する事項」は、医療費通知を用いて医療費控除を受ける場合に記載します。項目は以下の3つです。

- 医療費通知に記載された医療費の額

- (1)のうちその年中に実際に支払った医療費の額

- (2)のうち生命保険や社会保険などで補てんされる金額

(1)には被相続人が支払った医療費の合計額を記載します。医療費通知が何枚もある場合は合算します。

(2)に記載するのは(1)のうち、被相続人が亡くなった日までに支払った医療費です。(3)には生命保険や損害保険の保険金、給付金があったときにその金額を記入します。

2の「医療費(1以外)の明細」に記載するのは以下の項目です。

- 医療を受けた方の氏名

- 病院・薬局などの支払先の名称

- 医療費の区分

- 支払った医療費の額

- (4)のうち生命保険や社会保険などで補てんされる金額

(1)〜(5)まで、それぞれの項目を埋めます。注意点は、1の「医療費通知に関する事項」の内容と重複しないようにすることです。

3の「控除税の計算」には、AからGまで7つの項目があります。記入したら申告書に転記しましょう。

3.準確定申告書を作成する

「準確定申告書」といっても、準確定申告用の申告書はありません。そのため、通常の確定申告で使用する「所得税及び復興特別所得税の申告書」を準確定申告でも使用します。

タイトルには、「復興特別所得税の」と「申告書」の間に余白が設けられています。余白部分に「準確定」と書き足しましょう。

なお、相続人が1人であれば、被相続人の死亡年月日と相続人の名前をタイトル上に記載する必要があります。

さらに「現在の住所又は居所事務所等」の欄に被相続人と相続人の住所を記載し、「氏名」の欄には「被相続人◯◯」「相続人△△」というように、2人分の名前を記載します。

ただし、相続人が2人以上の場合は確定申告書付表を添付するため、相続人の情報は不要です。

4.書類を税務署に提出する

書類が整ったら税務署に提出します。提出先は「被相続人の住所地を管轄する税務署」です。書類の提出方法は以下の3つです。

- 税務署に直接提出する

- 郵送する

- 電子申告(e-Tax)をする

上記のうち、どの方法を選択するかは自由です。ただし、電子申告に対応しているのは令和2年分以降であるため、それ以前の分をさかのぼって申告する際は1、2の方法しか選べません。

なお、あらかじめ予約をすれば、税務署の職員に直接指導してもらいながら手続きすることも可能です。

準確定申告で医療費控除を受ける際の注意点

準確定申告で医療費控除を受ける場合、どのようなことに注意すればよいのでしょうか?ここでは、準確定申告で医療費控除を受ける際の注意点について解説します。

申告期限を過ぎると延滞税などがかかる

申告期限を過ぎても、5年以内であれば医療費控除が受けられます。ただし、期限を過ぎて申告したときは「延滞税」、申告しなかった場合は「無申告加算税」がかかるため要注意です。

以下のように、延滞税の割合は納付期限の翌日から実際に納付した日までの日数によって異なります。

- 納付期限の翌日から2カ月を過ぎるまで…年2.4%

- 納付期限の翌日から2カ月を過ぎた日の翌日以降…年8.7%

参考:国税庁-延滞税の割合

また、無申告加算税の税率は申告したタイミングだけでなく、納付すべき税額によっても異なります。申告のタイミング、納付すべき税額別の税率は以下のとおりです。

| 納付すべき税額 | 事前通知前に自主的に申告 | 事前通知から税務調査までに申告 | 税務調査後に申告 |

|---|---|---|---|

| 50万円以下 | 5% | 10% | 15% |

| 50万円〜300万円 | 15% | 20% | |

| 300万円超え | 25% | 30% |

ただし期限を過ぎてからの申告でも、自主的に本来の納付期限から1カ月以内に納付し、期限内に申告する意思があったと認められるときは無申告加算税が課されません。

過去にも無申告加算税や重加算税を課されたことがある方は、一定の要件にあてはまるとさらに10%上乗せされる可能性があるため注意しましょう。

準確定申告の際の医療費は債務控除できない

準確定申告で控除した医療費は、相続税の申告時に債務控除できません。債務控除とは相続税の計算時に相続財産から差し引ける債務のことで、たとえば被相続人の未払金や借入金、葬儀費用などが該当します。

準確定申告で控除できるのは「被相続人が生前に支払った医療費」です。それに対して債務控除できる医療費には、「被相続人が亡くなるまでに支払わなかった医療費」が該当します。

そもそも医療費の範囲が異なるため、準確定申告の際の医療費は債務控除の対象にならないのです。

必ず還付金が発生するわけではない

医療費控除を適用したからといって、必ずしも還付金が発生するとはかぎらない点に注意しましょう。

また、発生したとしても思ったより少ないこともあります。医療費控除によって還付される可能性があるのは所得税であって、これまで支払った医療費が戻ってくるわけではないためです。

所得税を払いすぎているなら還付されますが、そうでない場合は還付されません。

ケースによっては、逆に所得税を納付しなければならないこともあります。

おすすめの記事

ほかにもこちらのメディアでは、準確定申告は電子申告でできるのかや相続の際に確定申告は必要なのかについても解説しています。ぜひこちらの記事もご確認ください。