死亡保険金は、被保険者、契約者、受取人の関係性によって、税金の種類が変わることをご存じでしょうか?

たとえば、被保険者と契約者が同じ人物で、受取人が法定相続人の場合には、相続税の対象になります。

この記事では、死亡保険金にどのような税金がかかるのかを明らかにしながら、相続税の算出方法について解説します。

- 死亡保険金は、被保険者と契約者が同じ人物で、受取人が法定相続人の場合には、相続税の対象になる

- 死亡保険金には、法定相続人の数×500万円の非課税枠がある

- 相続税には、3,000万円+(法定相続人の数×600万円)の基礎控除がある

死亡保険金にかかる税金とは

被保険者(保険に加入している方)が亡くなった際に給付される死亡保険金は、被保険者、契約者、受取人の関係によって所得税、贈与税、相続税のいずれかの対象になります。

夫を被保険者とした場合の関係者の組み合わせによる税金の種類は、次のとおりです。

| 被相続人 | 被保険者 | 保険契約者(保険料負担) | 保険金受取人 | 税金の種類 |

|---|---|---|---|---|

| 夫 | 夫 | 夫 | 妻 | 相続税 |

| 夫 | 夫 | 妻 | 妻 | 所得税 |

| 夫 | 夫 | 妻 | 子 | 贈与税 |

それぞれのケースごとにご説明していきましょう。

相続税がかかるケース

被保険者と契約者が同じ方で、受取人が法定相続人の生命保険は相続税の対象になります。

被保険者である夫の相続人である妻が受取人なので、保険金は相続によって取得した財産として扱われるのです。受取りが相続人以外の方であれば、遺贈で取得したとみなされます。

死亡保険金や死亡退職金は、民法上の相続財産ではないため、遺産分割協議の対象にはなりません。しかし、相続税法上は相続財産とみなされるので、「みなし相続財産」と呼ばれます。

所得税がかかるケース

所得税がかかるのは、契約者と受取人が同じ方の場合です。

夫の死により、ご自身(妻)が負担した保険料がご自身の手元に戻ってくる形になるので所得税の対象になります。この場合、死亡保険金をその年の所得と合わせて確定申告します。

贈与税がかかるケース

贈与税がかかるのは、被保険者、保険契約者、受取人の三者がすべて異なる場合です。

被保険者の夫が亡くなった時点で、保険料を負担していた妻は存命中です。生存している妻が子どもに金銭を贈与した形になるので、贈与税の対象になります。

死亡保険金にかかる相続税とは

契約者と被保険者が同じ方の場合、保険金は相続税の対象になります。ここでは、相続税の制度について詳しくご説明します。

死亡保険金には非課税枠がある

相続税法では、相続人が受け取った保険金の一部を非課税にすると定めています(第12条5項)。非課税額は、法定相続人1人につき500万円です。

たとえば夫が亡くなり、法定相続人が妻と2人の子どもの場合、500万円×3人で計算した1,500万円が非課税額になります。

妻が受取った保険金が1,000万円の場合には、非課税額内なので相続税の対象にはなりません。しかし、2,000万円を受け取ったのであれば、非課税額を超えた分の500万円が対象になります。

相続放棄をした方がいても、法定相続人としてカウントされるので非課税額の変更はありません。このケースで子どもが相続放棄をしても、生命保険の非課税額は変わらず1,500万円のままです。

相続税には基礎控除がある

相続税には次のような基礎控除があります。

- 相続税の基礎控除額=3,000万円+(法定相続人の数×600万円)

基礎控除額は、相続財産から差し引けます。

法定相続人の中に養子がいる場合は、実子がいれば1人まで、実子がいなければ2人までを法定相続人の数に含められます。

法定相続人が3人の場合だと、基礎控除額は「3,000万円+3人×600万円」の計算で4,800万円です。

夫が亡くなり、法定相続人が妻と2人の子どものケースで考えてみましょう。2,000万円の保険金を妻が受け取った場合、非課税額1,500万円を差し引いた500万円が相続税の対象になります。

夫の相続財産が3,000万円だとすると、保険金の課税対象額と合わせた3,500万円が相続税の対象額になります。相続税の基礎控除額以下ですから、この場合、相続税の対象にはならず申告も不要です。

基礎控除の法定相続人の数は、相続放棄をした方がいても変更はありません。

非課税枠が適用されないケース

死亡保険金の非課税制度は適用されないケースもあります。受取人の立場や保険契約の中身によって、状況が変わるのです。

非課税枠が適用されるのは、次の要件にすべて該当する場合です。

- 被相続人が被保険者であり保険料負担者でもある

- 受取人が相続人である

ただし、相続放棄をした相続人が受け取った場合には、非課税制度は適用されません。また被相続人が受取人である保険金にも適用されません。

死亡保険金にかかる相続税の計算

相続税の算出方法を確認しましょう。相続税は、各相続人が相続した金額に対して直接かかるわけではないので、計算が少し複雑です。

各人の課税価格を合計し、そこから基礎控除額を引いて遺産総額を算出します。この額から各相続人の仮の相続税額を計算した後に、実際に相続した額を割り振って正式な納税額を算出します。

こうした流れをたどって算出するため、受け取った保険金だけに特化して相続税の額を算出できないのです。

具体的に相続税の算出方法をご紹介していきましょう。

課税価格を調べる

次に示すのは、法定相続人それぞれの課税価格をまとめたものです。

| 相続人 | 妻 | 長女 | 次女 | 合計 |

|---|---|---|---|---|

| 相続財産 | 3,500万円 | 1,000万円 | 1,000万円 | 5,500万円 |

| 死亡保険金 | 2,000万円 | 2,000万円 | ||

| 非課税枠 | △1,500万円 | △1,500万円 | ||

| 課税価格 | 5,000万円 | 1,000万円 | 1,000万円 | 7,000万円 |

相続財産は、遺産分割協議によって決定したものとします。相続税では生命保険の保険金も相続財産です。ここでは受取人を妻とします。

各相続人の相続価格を合計した金額の7,000万円が課税価格です。

基礎控除額を差し引く

課税価格から基礎控除額を引いたものが、課税遺産総額です。法定相続人が3人の場合、次のように算出します。

- 7,000万円(課税価格)-3,000万円+(600万円×3人(法定相続人))=2,200万円

この計算により、課税遺産総額は2,200万円になります。

相続税の総額を算出する

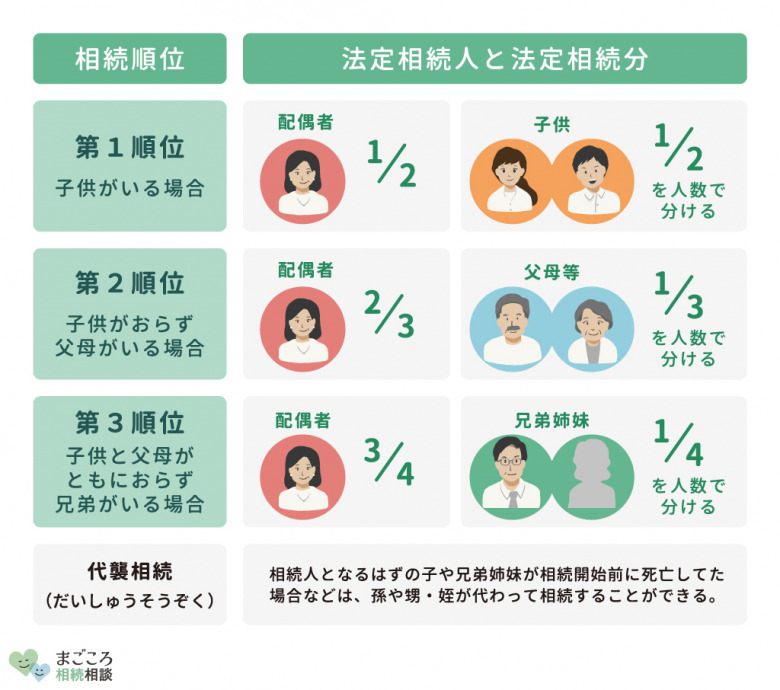

法定相続分に応じた仮の取得金額を算出します。法定相続人の組み合わせに応じた法定相続分の割合は次のとおりです。

| 法定相続人 | 法定相続分の割合 |

|---|---|

| 配偶者と子ども | 配偶者1/2子ども1/2(複数の場合は人数で分割) |

| 配偶者と親 | 配偶者2/3親1/3(両親の場合は分割) |

| 配偶者と兄弟姉妹 | 配偶者3/4兄弟姉妹1/4(複数の場合は人数で分割) |

法定相続人が配偶者と子どもの場合は、配偶者が1/2、子どもが1/2を人数で分配しましょう。このケースだと、長女と二女がそれぞれ1/4ずつになります。

これを配分すると次のようになります。

- 妻:1,100万円

- 長女:550万円

- 次女:550万円

相続税の税率と控除額は、次の「相続税の税額速算表」によります。

| 取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | 0円 |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

各相続人の仮の相続税額は次のような結果になります。

- 妻:1,100×15%-50万円=115万円

- 長女:550万円×10%-0円=55万円

- 次女:550万円×10%-0円=55万円

各相続人の金額を合計した230万円が相続税の総額です。

相続税額を算出する

相続税の総額を実際に相続した価格で割り振って、各人が納付すべき相続税を算出します。

- 妻:270万円×5,000万円/7,000万円=約193万円

- 長女:270万円×1,000万円/7,000万円=約38万5,000円

- 次女:270万円×1,000万円/7,000万円=約38万5,000円

配偶者の税額軽減制度の要件

相続税では、残された配偶者の経済的不安を緩和するために配偶者の税額軽減制度があります。

被相続人の配偶者が遺産分割や遺贈により実際に取得した遺産額が、次の金額のどちらか多い金額までは配偶者に相続税がかからないという制度です。

- 1億6,000万円

- 配偶者の法定相続額

配偶者の相続税は、実質的に1億6,000万円まで非課税で、超えていても法定相続額までは非課税です。

これにより、それぞれの相続税の納付額は次のようになります。

- 妻:0円

- 長女:約38万5,000円

- 次女:約38万5,000円

ただし、相続税の配偶者控除を使うためには、次の3つの要件を満たす必要があります。

1.法律上の配偶者である

配偶者は被相続人と法律上の夫婦であることが要件になります。つまり婚姻届を提出した戸籍上の配偶者であることを指します。事実婚や内縁関係には適用されません。

2.相続税の申告書を提出する

相続税が基礎控除の範囲内であれば申告も不要であることから、「納める相続税が0円だから申告も不要」と考えている方は少なくありません。しかし、配偶者控除の適用を受けるためには申告が不可欠なのです。

相続税は被相続人が亡くなった日の翌日から10カ月以内が申告期限です。それまでに申告手続きをしないと、配偶者控除の適用は受けられないことがあります。

相続税の申告は、死後手続きの中でも特に重要な手続きのひとつです。

3.遺産分割が確定している

遺産分割協議がまとまり、相続人全員で相続する財産の分け方が確定していることも要件です。そのため、申告に際しては、遺産分割協議書の写しまたは遺言書の写しの提出が求められます。

未成年者に適用される控除がある

相続税では、未成年に適用される未成年者控除があります。

未成年者控除が受けられるのは、未成年かつ相続で財産を取得したときに日本国内に住所を有している方です。

相続をしたときに日本国内に住所がない方でも、次のいずれかに当てはまれば、未成年者控除がうけられます。

- 日本国籍を有し、相続開始前10年以内に日本国内に住所を有していたことがある方

- 日本国籍を有し、相続開始前10年以内に日本国内に住所がなかった方(※1)

- 日本国籍を有していない方(※2)

※1:被相続人が外国人被相続人または非居住被相続人である場合は適用されません。

※2:被相続人が外国人被相続人、非居住被相続人または非居住外国人である場合は適用されません。

未成年者控除の額は、その未成年者が満18歳になるまでの年数に10万円をかけた額です。年数の計算では、1年未満の期間は切り上げて1年として計算します。

たとえば、未成年者の年齢が14歳8カ月の場合は、成人するまで残り3年4カ月ですが、4カ月を切り上げて年数は4年とします。したがって、未成年者控除額は、10万円×4年で40万円です。

未成年者控除額が未成年者本人の相続税額より大きい場合、引き切れない部分の金額は、未成年者の扶養義務者の相続税額から差し引けます。

死亡保険金にかかる所得税の計算

所得税の場合、保険金の受け取り方が一時金か年金かによって税金の計算方法が異なります。ここでは一時金の場合の計算方法についてご紹介します。

一時所得の金額は、受け取った保険金から既に払い込んだ保険料と特別控除額の50万円を差し引いた額です。その2分の1の金額が対象になります。

仮に2,000万円の保険料を受け取り、払い込んだ保険料が300万円だとすると、他に一時所得がなければ対象となるのは次の額です。

- (2,000万円-300万円-50万円)×1/2=825万円

給与所得などの他の所得にこの825万円を合計して算出された「総所得金額」から、それぞれの状況によって決まる「所得控除」を差し引いた金額が「課税所得金額」です。この金額によって適用する税率が決まります。

死亡保険金にかかる贈与税の計算

贈与税は、保険金から基礎控除額である110万円を差し引いた額が対象です。たとえば保険金が2,000万円だとすると、贈与税の対象金額は「2,000万円-110万円=1,890万円」です。

この金額に贈与税率をかけ、控除額を引いて税額を算出します。適用される税率と控除額は、保険金の契約者が直系尊属かそれ以外かによって異なります。

次の示したのは、契約者が父母や祖父母などの直系尊属で、受取人が18歳以上の場合に適用される贈与税の速算表です。

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | 0万円 |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

この場合、「3,000万円以下」が適用されますので贈与税の計算は次のようになります。

- 1,890万円×45%-265万円=585万5,000円

単純には比較できませんが、上記を相続税のケースで計算した場合、相続税率20%、控除額200万円ですので、贈与税として納めたほうが高額になることがわかります。

おすすめの記事

ほかにもこちらのメディアでは、遺族年金が非課税の理由についてや相続税の申告が不要なケースについても解説しています。ぜひこちらの記事もご確認ください。