親に多額の借金があった場合、相続しなければならないのか、不安になりませんか?

特に名指しで「誰それに相続させる」という遺言がある場合は、それを覆して相続放棄できるのか心配になりますよね。被相続人に多額の債務がある場合や、相続人間でトラブルになるような恐れがある場合は、遺言書に「相続させる」という文言があっても相続放棄は可能です。

そこでこの記事では、相続と遺贈の違いや相続放棄のメリット・手続き・注意点などについて解説します。

- 遺言書があっても相続放棄できる

- 相続を放棄すれば債務を引き継がないで済む

- 相続と遺贈は遺産を受けとる対象が違う

遺言書があっても相続放棄はできる

相続放棄は、自筆証書遺言だけでなく、公正証書遺言で「相続させる」とされていても相続放棄は可能です。

しかし相続放棄の申告期間は短く、相続の開始があったことを知った時点から3カ月以内に行わなければなりません。そのため相続放棄を決めたら、直ちに手続きしましょう。

相続を放棄するメリット

相続放棄には、大まかに2つのメリットがあります。

- 被相続人の債務を引き継ぐ必要がない

- 相続人同士のトラブルから解放される

親に多額の債務があった場合、相続放棄すれば返済の必要はなくなります。借金やローン・家賃などのすべての借金から解放されます。

遺産分割する際に、相続人間の意見がまとまらず、言い争いになるのはよくあることです。相続放棄すれば、相続トラブルに巻き込まれずに済むでしょう。

相続放棄の手続き

相続放棄できる期間は、民法第915条1項により相続の開始を知った日から3カ月と定められています。そのため相続放棄を決めたら、速やかに手続きしなければなりません。

相続放棄の手続きの流れは次の通りです。

1.必要な書類を揃える

- 相続放棄申述書(裁判所のホームページからダウンロード可能)

- 被相続人の住民票除票または戸籍附票

- 申し立てる人の戸籍謄本

- 収入印紙800円

- 被相続人の死亡日の記載がある戸籍謄本

- (被相続人の子が亡くなっており、孫が相続放棄する場合)被相続人の子の死亡日の記載がある戸籍謄本

- 相続放棄申述書(裁判所のホームページからダウンロード可能)

- 被相続人の住民票除票または戸籍附票

- 被相続人の出生から死亡までの戸籍謄本

- 申し立てる人の戸籍謄本

- (父母が亡くなっており、祖父母が相続放棄する場合)父母の死亡時の戸籍謄本

- 収入印紙800円

- 相続放棄申述書(裁判所のホームページからダウンロード可能)

- 被相続人の住民票除票または戸籍附票

- 被相続人の出生から死亡までの戸籍謄本

- 被相続人の直系尊属(父母、祖父母)の死亡の記載がある戸籍謄本

- 申し立てる人の戸籍謄本

- (兄弟姉妹が亡くなっており、甥姪が相続放棄する場合)被相続人の兄弟姉妹の死亡時の戸籍謄本

- 収入印紙800円

2.家庭裁判所に書類を提出する

申述書に本籍および住所・氏名・相続放棄の理由などを記入して押印し、管轄の家庭裁判所に提出します。提出先は、故人の最後の住所を管轄する家庭裁判所です。

なお相続放棄の手続きは郵送でも可能です。

3.送付された照会書を返送する

家庭裁判所から照会書が送付されたら、必要事項を記入して返送します。

4.相続放棄申述受理通知書が送られる

照会書を返送して、10日ほどで相続放棄申述受理通知書が送られてきます。この書類により、債権者に対して相続放棄を証明できます。

「相続させる」という遺言の相続放棄

「相続させる」と書かれた遺言書は、「特定財産承継遺言」といい、相続人が財産の承継を望まなければ、相続放棄できます。特定財産承継遺言とは、特定の財産を特定の人に相続させる遺言で、「長男には住んでいた土地を相続させる」というような内容です。

遺言書には「相続させる」と記載されたものと「遺贈する」と書かれているものがありますが、どのような違いがあるのか次章で説明します。

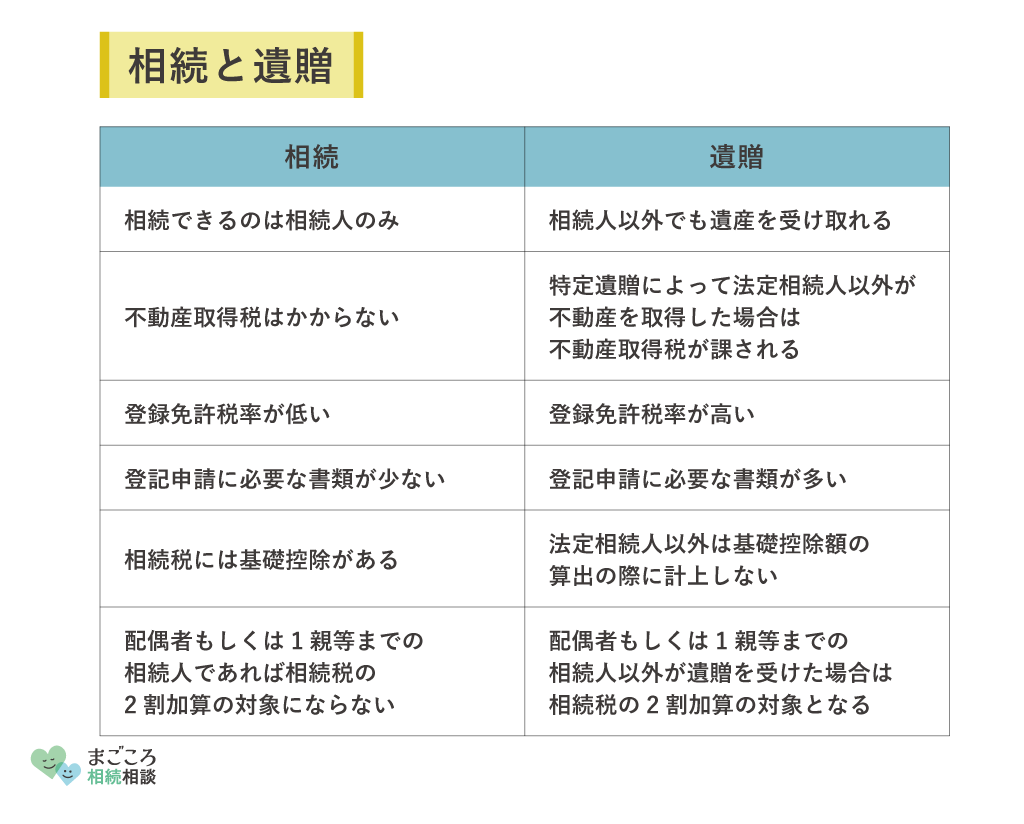

相続と遺贈の違い

それでは相続と遺贈にはどのような違いがあるのでしょうか?どちらに該当するかで、放棄の仕方も異なりますので、きちんと把握しておく必要があります。

相続とは

相続とは、ある人の死亡により、財産の一切の権利と義務を引き継ぐことです。財産を引き継ぐ人を相続人といい、相続人になれる人は民法886条〜895条により定められています。

配偶者は常に相続人になれ、子どもは第1順位・祖父母は第2順位・兄弟姉妹は第3順位となります。順位には優先権があるため、先順位の人がる場合、後順位の人は相続人になれません。

たとえば、被相続人に配偶者と子どもがいるケースだと、相続人になれるのは配偶者と第1順位である子どもです。第2順位の祖父母と第3順位の兄弟姉妹は相続人になれません。

遺贈とは

遺贈は、故人の遺言に従い相続人以外の人に財産を与えることをいいます。受遺者に条件はなく、相続人にもそれ以外のお世話になった人にも遺贈できます。また法人等にも遺贈は可能であるため、NPO法人や病院・教育機関・地方自治体などに財産を譲り、生前成し遂げられなかった思いを実現できます。

相続と遺贈の相違点

相続できるのは相続人のみですが、遺贈は相続人以外でも遺産を受け取れます。

しかし相続人の地位が脅かされないようさまざまな優遇措置があります。それでは両者にどのような相違があるのか説明しましょう。

1.遺贈では不動産取得税がかかる

相続で取得した場合は、不動産取得税はかかりませんが、遺贈では次の通り課税されます。

- 不動産取得税=固定資産税評価額×3%の税率

2.遺贈は登録免許税が高い

不動産を登記する場合には登録免許税が掛かりますが、遺贈のほうが税率は高くなります。

- 相続の場合の登録免許税=固定資産税評価額×0.4%の税率

- 遺贈の場合の登録免許税=固定資産税評価額×2%の税率

3.遺贈の登記申請は書類が多い

所有権の移転登記をする場合、遺贈では権利証や印鑑証明書などが必要です。法定相続人と仲たがいしている受遺者は、書類の取得に協力してもらえないこともあるかもしれません。

4.相続税には基礎控除がある

相続税では基礎控除があるため、法定相続人が多ければ控除額も大きくなります。しかし法定相続人でない人は基礎控除の対象外になります。

なお相続税の基礎控除の計算式は次の通りです。

- 相続税の基礎控除=3,000万円+(600万円×法定相続人の数)

5.遺贈は相続税の2割加算の対象になる

相続税では一親等以外の人が相続した場合、相続税は2割増しとなります。したがって孫や子どもの配偶者は、相続税が加算されます。

特定遺贈と包括遺贈では放棄の仕方が異なる

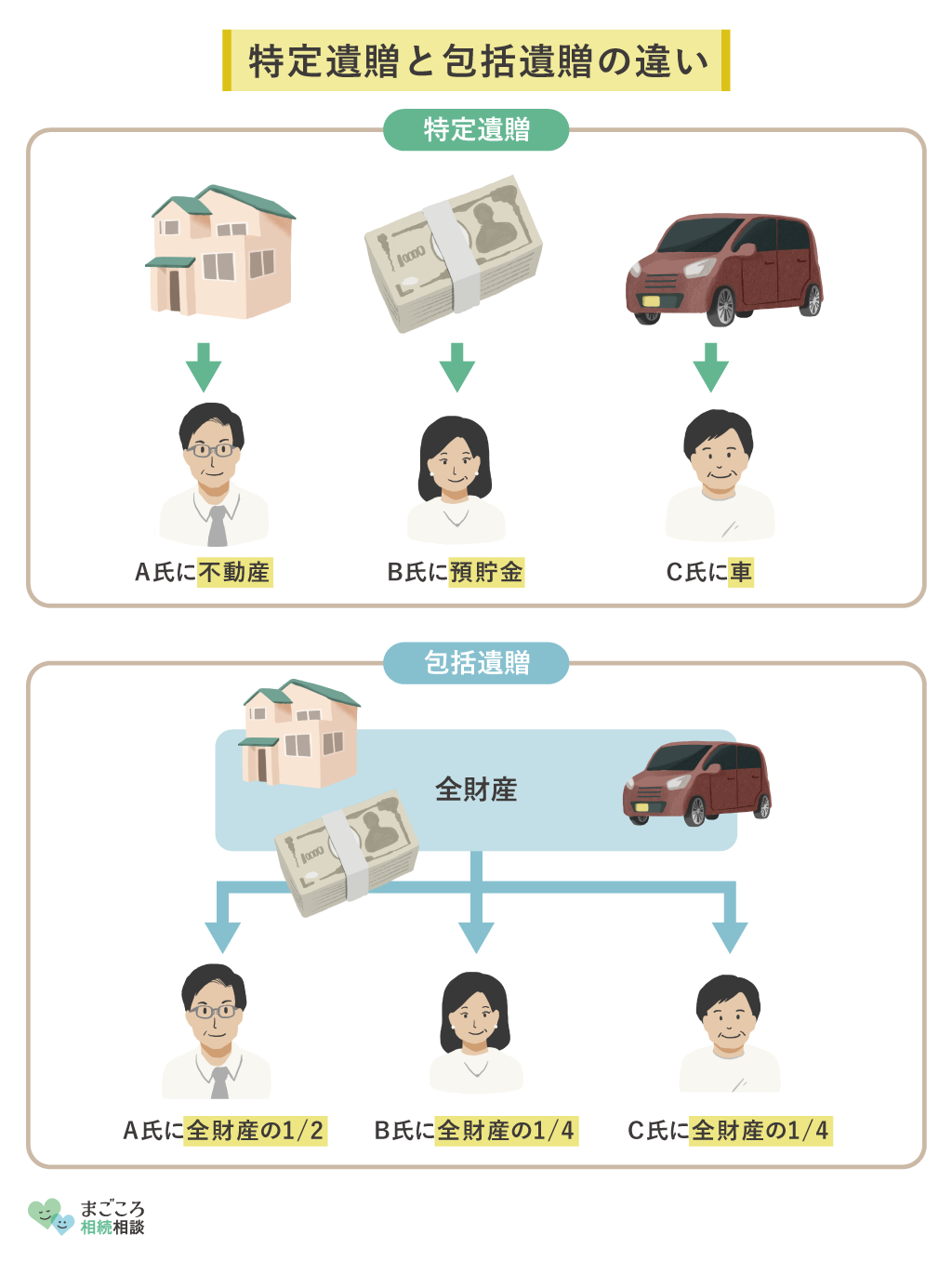

遺贈には特定遺贈と包括遺贈がありますが、両者の違いと放棄の方法について説明します。

特定遺贈と包括遺贈とは

特定遺贈とは、特定の財産を指定して贈与する方法です。たとえば「A氏に土地を贈与する」「B氏に預貯金を贈与する」などは特定遺贈に当てはまります。

一方、包括遺贈は、遺言者の遺産を割合によって贈与する方法です。たとえば「A氏に全財産を贈与する」「B氏財産の1/2を贈与する」などの場合は、包括遺贈となります。

このように、特定遺贈と包括遺贈では、財産を譲る方法が異なります。

特定遺贈の放棄の方法

特定遺贈の放棄は、相続人や遺言執行者に対する意思表示でこと足ります。

放棄した証拠を残すためには、内容証明郵便で意思表示したほうが問題は残らないでしょう。なお特定遺贈の放棄期限に定めはなく、いつでも放棄できます。

しかし相続人は、受遺者が遺贈を受けるのか放棄するのかはっきりしていないときは、相当の期間を定め、どちらを選ぶのか催告が可能です。その期間内に返事を得られないときは、遺贈を受けたとみなされます。

包括遺贈の放棄の方法

包括遺贈の放棄は、一般的な相続放棄と同様で家庭裁判所へ申述を行わなければなりません。

包括遺贈の放棄は、故人の最後の住所地を管轄する家庭裁判所に申立てを行う必要があります。申述期限は、「自己のために包括遺贈がある事を知ったときから3カ月以内」です。

包括遺贈の受遺者は、相続人と同じ権利と義務を持つことになります。(民法990条)

したがって次の事項について権利義務が発生します。

遺産分割協議への参加

包括遺贈の受遺者は、ほかの相続人とともに遺産分割協議に出席する必要があります。遺産分割協議は、包括受遺者の同意がないと有効に成立しません。ただし遺産全部の包括遺贈であれは、遺産分割協議は不要です。

債務等も承継しなければならない

故人の遺産には負債も含まれ、その割合に応じて承継しなければなりません。

放棄に手続きが必要になる

包括遺贈の受遺者が承継を放棄するときは、相続放棄と同じく家庭裁判所への申し立てが必要になります。包括受遺者の証明として、遺言書の写しを提出する必要があります。

相続放棄の注意点

相続放棄および包括遺贈を放棄する際に注意すべき点について解説します。包括遺贈の受遺者も相続人と同じ権利と義務を持つため注意点は同様です

すべての相続権が無効になる

相続放棄すると、財産の一部だけ残すことはできず、すべての相続権を放棄することになります。したがって債務だけの放棄はできず、財産のすべてを放棄しなければなりません。また相続放棄すると、3カ月の期間内であっても撤回できません。

相続放棄した後で多額の遺産が見つかることもあるので、被相続人の財産を良く調査してから相続放棄をしたほうが良いでしょう。なお財産を使ってしまった場合には、相続放棄は無効となり相続を承認したとみなされます。

相続放棄には期限がある

相続放棄の手続きは、相続の開始があったことを知った日から3カ月以内に申し立てなければなりません。3カ月の期間は熟慮期間といわれ、期日に放棄できない場合は伸長(延長)の申請ができます。

伸長手続きは、被相続人の最後の住所地を管轄する家庭裁判所あてに郵送でも可能です。3カ月を過ぎると単純承認したこととなり、プラスの財産だけでなくマイナス財産もすべて相続しなければなりません。

したがって早めに手続きを行い、相続放棄の機会を逃して後悔しないようにしましょう。

専門家への相談も検討しよう

遺言があっても、相続放棄はできます。

相続財産はプラスの遺産ばかりなら良いですが、故人が多額の負債を抱えていることもあるでしょう。そのような場合、重要な選択肢になりえるのが相続放棄です。

しかし特定財産承継遺言や包括遺贈では、放棄できる期間は「相続の開始があったことを知ったときから3カ月以内」と決まっていて、期間を過ぎると放棄できなくなります。したがってただちに手続きを始めなければ、間に合わない場合もあるでしょう。

相続放棄は難しい手続きではないので、ご自身でもできるでしょうが、損をしないためには専門家への相談も検討しましょう。