※当記事はPRを含みます。

親しくしていた方から遺産を贈与されたが、贈与税がかかるのかそれとも相続税がかかるのか悩んでいませんか?せっかくいただいた財産に、高税率の贈与税がかかってしまうのではないかと心配になりますよね。

遺言書により、法定相続人以外に財産を贈与することを遺贈といいますが、遺贈には贈与税ではなく法定相続人と同様に相続税がかかります。遺贈による相続税は、法定相続人に対するものと基本的には同じですが、法定相続人より不利な点もあります。

そこでこの記事では、法定相続人以外の方が遺贈を受けた場合の相続税を計算する方法や、注意すべきポイントなどについて解説します。

- 遺贈を受けた場合には贈与税ではなく相続税がかかる

- 相続税の申告方法や納税方法などは基本的に法定相続人と同じ

- 法定相続人でない受遺者は不利な点もある

遺贈した場合は相続税がかかる

贈与は当事者間の合意が必要ですが、遺贈は受遺者(遺言で遺産をもらう人)の意思にかかわらず、遺言者がその意思を示せば成立します。そのため、一般的な贈与とは、性質が異なります。

法定相続人に財産を相続させる場合には相続税がかかりますが、遺言書により法定相続人以外に財産を譲る場合にも相続税がかかります。ただし、法定相続人以外の方が遺贈を受けた場合は、通常の相続と異なる点もあるため注意しなければなりません。

なお遺贈には特定遺贈と包括遺贈の2つがあり、どちらの遺贈かにより債務負担の在り方が異なります。特定遺贈は特定の財産を譲る方法で、ほかに債務があっても受遺者は負担する必要はありません。

包括遺贈は全部の財産または一定割合の財産を譲る方法で、遺産分割協議を行ってどの財産を取得するか決めることになります。包括遺贈はプラスの財産だけでなく、マイナスの財産も引き継がなければならないため注意が必要です。

また包括遺贈は他の法定相続人と協議が必要なため、トラブルになりがちなことも注意点です。

遺贈の場合の相続税計算方法

遺贈は民法上では贈与の一つとされています。しかし財産移転のきっかけが、被相続人の死亡が原因のため税法上では相続税の対象となります。したがって法定相続人以外の方が遺贈により財産を取得した場合も、法定相続人と同様に相続税を納める必要があります。

遺贈による相続税の計算方法も基本的には通常の相続と同じですが、不利な点もあるため注意しなければなりません。

遺贈でも相続税の計算方法は相続と同じ

遺贈による相続税の計算方法は、一般的な相続税と何ら変わることはありません。ただし受遺者は、基礎控除や配偶者控除などの軽減措置は使えないため注意する必要があります。

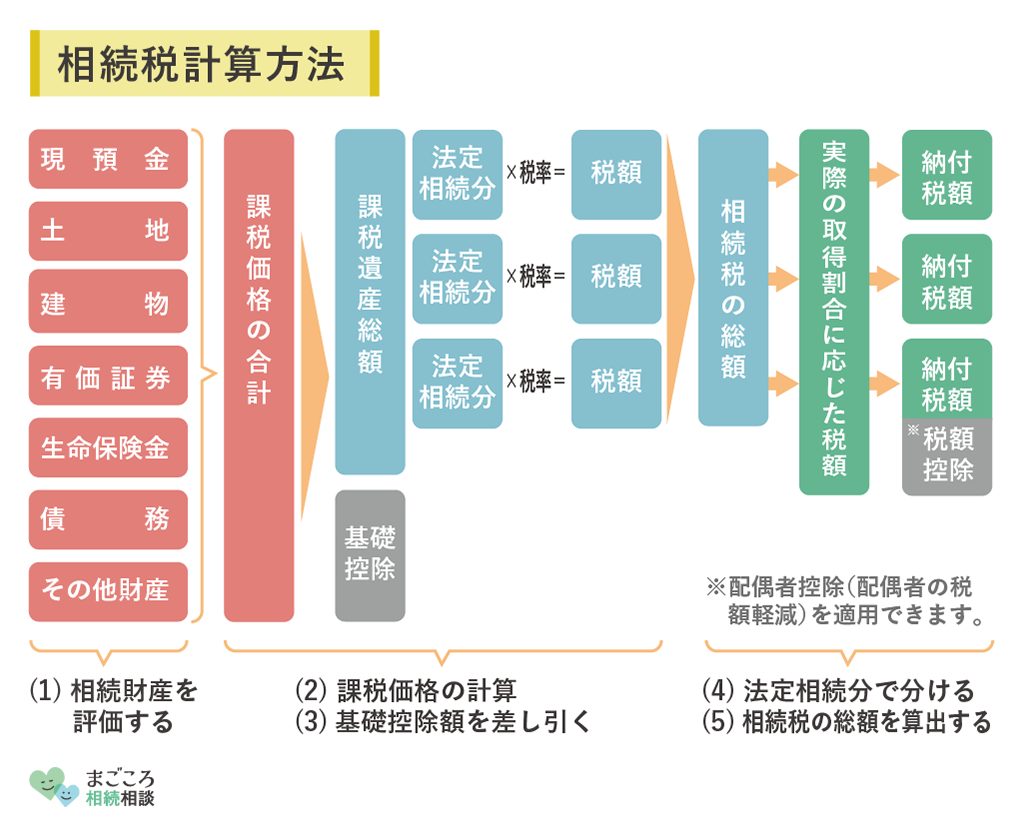

相続税の計算は、まず課税遺産総額から各相続人の仮の相続税を算出します。次いで相続税の総額を計算し、最後に各相続人の相続税額を算出するという流れです。

具体的な相続税の算出の流れは次のようになります。

(1)相続財産を評価する

まず被相続人の遺したすべての財産を評価することから始めます。

現金や預貯金に加えて不動産・有価証券・ゴルフ会員権・貴金属などを算出します。またプラスの財産だけでなく、借金や住宅ローン・自動車ローンなどの債務も加えなければなりません。

(2) 課税価格の計算

次に課税価格を計算しますが、下記の計算式により算出します。

- 課税価格=相続財産+1.みなし相続財産-(2.非課税財産+3.債務+葬儀費用)

| 1.みなし相続財産 | 被相続人の財産ではないが相続税の課税対象になるもの ・生命保険金 ・死亡退職金 ・死亡前3年以内に贈与された財産 |

|---|---|

| 2.非課税財産 | 社会政策的な見地から課税対象にしない財産 ・相続人が受け取る生命保険金で非課税枠(500万円×法定相続人数の金額) ・相続人が受け取る死亡退職金で非課税枠(500万円×法定相続人数の金額) ・墓地や仏壇、仏具といった祭祀に関わる財産 ・相続人が国や地方公共団体等に寄付をした相続財産 |

| 3.債務 | ・借金 ・住宅ローンや自動車ローン ・医療費や税金 |

(3)基礎控除額を差し引く

次に(2)で算出した金額から基礎控除額を差し引きます。基礎控除額は、以下の計算式で算出します。

- 基礎控除額=3,000万円+600万円×法定相続人の数

相続税は基礎控除額を差し引いた段階で相続財産がマイナスになれば、支払う必要はありません。

(4) 法定相続分で分ける

課税される遺産総額を算出したら、次に法定相続人全員が納税する相続税総額を計算します。これはあくまでも相続税の総額を掴むために算出するもので、法定相続人が法定相続分通りに財産を相続したとして計算します。

(5)相続税の総額を算出する

最後に相続人の税率を掛けて算出した金額を合算します。この金額が相続税の総額であり、実際は相続財産の割合に応じて相続税額を分けて納税します。

贈与を受ける人が法定相続人なら軽減措置が使える

受遺者が相続人であればさまざまな軽減措置が使えます。法定相続人の場合、亡くなった人の意思を尊重し、配偶者などの相続人の経済的な安定性を保つためにもさまざまな軽減措置があります。

法定相続人が受けられる主な軽減措置を列挙すると次の通りです。

- 全ての相続人に対する基礎控除

- 配偶者控除

- 未成年者控除

- 障害者控除

- 生命保険金の非課税控除

- 死亡退職金の非課税控除

- 小規模宅地等の特例

遺贈の申告期限・納税期限も相続税と同じ

遺贈での相続税の申告期限と納税期限は、通常の相続税の場合と変わりありません。相続税の申告と納税は、相続の開始があったことを知った日の翌日から10カ月以内に行わなければなりません。

なお相続放棄の場合は、相続の開始があったことを知った日の翌日から3カ月以内と決まっています。納税方法は、一括現金が原則ですが、延納や物納できる場合もあります。

相続人以外が遺贈を受けた時に注意する点

遺贈を受けた人が法定相続人以外の場合は、通常の相続税と異なり不利な点もあるため注意しなければなりません。

相続税の基礎控除の人数に入れない

相続税は遺族の生活を守るために、遺産の一定額までは非課税枠が設けられています。基礎控除額は、法定相続人の分については財産から控除できますが、相続人でない受遺者は、人数枠の中には入れることはできません。

基礎控除額は下記の算式によって計算します。

- 基礎控除額=3,000万円+600万円×法定相続人の数

遺贈の場合相続税が2割加算される

遺贈により財産を取得した方が、被相続人の配偶者および子ども・両親以外の場合は、相続税は2割加算されます。そのため孫や兄弟姉妹・友人が受遺者の場合は、注意しなければなりません。

ただし法定相続人であった子どもが亡くなり、孫が変わって相続する場合には(代襲相続)、亡くなった子供の地位を引き継ぐため2割加算されることはありません。

死亡保険金・死亡退職金の非課税枠を利用できない

法定相続人以外の受遺者が受け取った死亡保険金および死亡退職金は、非課税枠が使えず全額について相続税がかかります。法定相続人が死亡保険金を受け取った場合にはそれぞれ「500万円×法定相続人の数」が非課税になります。

遺贈では不動産取得税がかかる

法定相続人以外の方が不動産の遺贈を受けると、不動産取得税が発生することがあります。法定相続人が相続あるいは遺贈により不動産を取得した場合、不動産取得税はかかりません。

しかし、遺贈は遺贈の方式によって税金がかかる場合とかからない場合があります。特定遺贈の場合には不動産取得税がかかりますが、包括遺贈の場合はかかりません。

遺贈は登録免許税が高い

不動産の名義変更をする場合には、登録免許税を納めなければなりませんが、遺贈の場合は税率が高くなることがあります。相続の場合は不動産価格(固定資産税評価額)の1,000分の4ですが、法定相続人以外への遺贈の場合の税率は1,000分の20と相続よりも高くなっています。

未成年者控除・障害者控除を利用できない

未成年者控除は法定相続人の中に未成年者がいる場合、未成年者の相続税額から一定金額を控除できる制度です。また障害者控除は、法定相続人の中に障害者がいる場合、障害者の相続税額から一定金額を控除できる制度です。

法定相続人以外の未成年者や障害者が遺贈を受けたとしても、この両制度の適用を受けられません。

小規模宅地等の特例が使えない

小規模宅地等の特例は、要件に概要する土地を相続した場合、一定の面積まで評価額を5割または8割減額できる制度です。民法に定める親族以外の方が遺贈によって不動産を取得したとしても、小規模宅地等の特例による評価額の減額は受けられません。

受遺者が死亡している場合は除外される

受遺者が被相続人より先に死亡している場合は、その方に対する遺言は無効です。無効になった部分は、法定相続人による遺産分割協議が必要になります。ただし遺言書に「受遺者が死亡の際には、受遺者の相続人に遺贈する」という文言があれば相続ができます。

遺贈を受けたら専門家への依頼も検討しよう

遺贈を受けた方には、贈与税ではなく相続税がかかります。

相続税の申告や計算方法などについては、基本的には法定相続人に対するものと変わりはありません。ただし法定相続人以外の方が受遺者の場合は、異なる点もあります。

法定相続人の場合は、配偶者などの法定相続人の経済的な安定性を保つためにさまざまな優遇措置があります。しかし受贈者が法定相続人でない場合は、特例や軽減措置が使えないことがあるため注意しなければなりません。

遺贈を受け、推測で相続を進めると間違いのもとです。疑問の点があったり悩んだりしたら、専門家に相談しましょう。

ほかにもこちらのメディアでは、遺言書の種類についてや遺言書の有効期限はいつまでかについても解説しています。ぜひこちらの記事もご確認ください。