※当記事はPRを含みます。

「親から不動産を相続したものの、活用できないため売却を考えている」「でも具体的にどうすればよいのかわからない」このようなお悩みはありませんか?

相続した不動産はすぐには売却できません。売却するためには遺産分割協議や相続登記など、さまざまな手順を踏む必要があります。

この記事では、相続した不動産を売却するための方法や手順、相続登記の申請方法について解説します。節税対策についても触れているため、ぜひ参考にしてください。

- 相続した不動産を売却するには、代表相続人が相続し売却後に分配する方法や、共有で相続してから売却する方法などがある

- 相続した不動産は、相続登記しなければ売却できない

- 取得費加算の特例や3,000万円の特別控除などが利用できれば節税対策につながる

相続した不動産を売却するための2つの方法

亡くなった方の不動産を売却するためには、まずどのように相続するのかを決めなければなりません。いつくか方法はありますが、その中でも一般的な2つの方法をご紹介します。

どちらを選ぶかは、相続人同士の関係性や税金、費用などの問題を踏まえて検討する必要があります。それぞれ解説します。

代表の相続人が相続し売却後に分配する方法

1つめは、相続人のうちひとりが代表で不動産を相続し、売却後に利益を相続人の間で分ける「換価分割」と呼ばれる方法です。

不動産の売却には、所有者全員の同意と署名、実印での押印が必要です。そのため、複数名で相続した場合は共有者の間で意見が割れてしまう可能性があります。

しかしこちらの方法では、ほかの相続人の意見にかかわらず、代表の相続人がひとりで契約できるため、共有者がいるケースよりも売却までの工程がスムーズに進みます。

ただし、売却にかかる費用や固定資産税、都市計画税などの税金が代表者ひとりにかかってしまう点は要注意です。売却にかかる費用や税金をどのように負担するかについては、事前に協議しておく必要があるでしょう。

いったん共有で相続してから売却する方法

2つめは、いったん相続人全員が共有名義で相続してから売却する「共有分割」と呼ばれる方法です。こちらの方法では、相続人それぞれの相続分で相続登記し、売却時には相続分に応じて売却益を分配できるため不公平が生じません。

また、税金や手続きの負担が代表者ひとりに集中することもありません。ただし、売却には共有者全員の同意が必要です。スムーズに話がまとまればよいですが、ケースによっては意見が食い違い、トラブルに発展してしまう可能性もあります。

そのほか、相続登記を司法書士に依頼する場合、共有者が多ければ多いほど費用がかかるというデメリットもあります。

相続の開始から不動産を売却するまでの手順

相続の開始から不動産を売却するまでの手順は、以下のとおりです。

手順に沿って解説します。

1.有効な遺言書がないか確認する

不動産の所有者が亡くなったら、有効な遺言書がないか確認しましょう。遺言書には以下の3種類があり、どのタイプの遺言書であるかによって対応が変わります。

3つのうち、公正証書遺言を残していた場合は公証役場に保管されています。最寄りの公証役場に問い合わせ、遺言書が保管されているかどうかを確認しましょう。

一方、自筆証書遺言と秘密証書遺言が見つかったときは、勝手に開封してはいけません。家庭裁判所で検認を受ける必要があるためです。検認前に開封してしまうと、5万円以下の過料が科される可能性があるため注意しましょう。

自筆証書遺言や秘密証書遺言は、自宅の机や棚の引き出し、タンスなどに保管されていることや、弁護士に預けているパターンもあります。秘密証書遺言に関しては、遺言書が存在していれば「存在しているかどうか」についてのみ公証役場で調べられます。

ただし、遺言書そのものは公証役場には保管されていないため、探さなければなりません。遺言書がない場合は、遺産分割協議に進みます。

2.相続人を調査する

遺言書の有無が確認できたら相続人調査を行います。相続人は、市区町村役場や地区センターなどで戸籍謄本を請求して調査します。

まず、被相続人の死亡事項が記載されている戸籍謄本または除籍謄本を取得しましょう。そこから被相続人の親やそれ以前の戸籍を取得し、出生時までさかのぼります。出生から死亡までの戸籍の中から相続人を拾っていき、相続人全員の戸籍謄本も取得します。

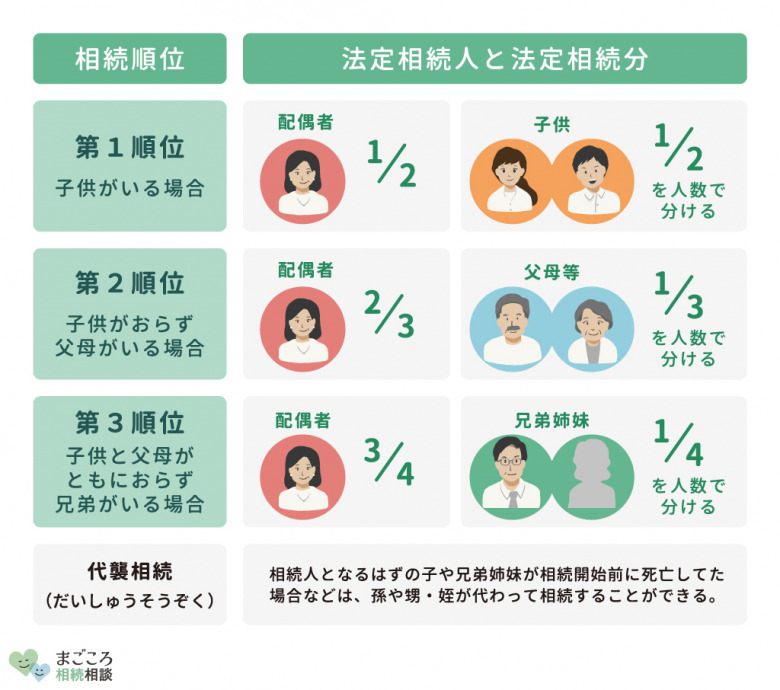

ひとりでも抜けてしまうとこのあとに行う遺産分割協議が成立しないため、相続人はひとり残らず調査しなければなりません。なお、配偶者は常に相続人になり、そのほかの誰が相続人になるかは相続順位によって決まります。相続順位は以下のとおりです。

事例で見てみましょう。

- 配偶者と子どもがいる場合:配偶者と子ども

- 配偶者と両親がいて子どもがいない場合:配偶者と両親

- 配偶者と子どもはいないが両親がいる場合:両親

- 配偶者、子ども、両親はいないが兄弟姉妹がいる場合:兄弟姉妹

子どもには養子や前婚での子ども、認知した婚外子も含みます。戸籍がすべて揃って相続人が確定したら、相続関係説明図を作成しておきましょう。相続関係が整理でき、今後の手続きでも必要になるケースがあるためおすすめです。

3.相続財産を調査する

相続人調査と並行して相続財産も調査します。相続財産には、以下のものが含まれます。

- 不動産

- 現金

- 預貯金

- 自動車

- 有価証券

- 貴金属

- 貸付金

- 特許権など

相続といえばこのようなプラスの財産だけをイメージしがちですが、相続財産にはプラスの財産だけでなく、以下のようなマイナスの財産も含まれることに注意しましょう。

- 借金

- 住宅ローンやマイカーローン

- 未払いの税金や公共料金、家賃、医療費など

財産調査では、プラスもマイナスも含めたすべての財産を洗い出さなければなりません。エンディングノートや財産目録などがあればチェックしましょう。

おすすめは、市町村役場で名寄帳(なよせちょう)を取得することです。名寄帳であれば非課税の物件まで確認できるため漏れがありません。財産調査が終わったら、リスト化しておくとよいでしょう。

4.遺産分割協議を行う

相続人と相続財産が判明したら、相続人全員で遺産分割協議を行います。有効な遺言書が存在する場合は不要ですが、遺言書の内容と異なる遺産分割をするときや遺言書に記載されていない相続財産があるケースは遺産分割協議が必要です。

ここでの注意点は、必ず相続人全員で行わなければならないことです。ひとりでも欠けていると、協議が無効になってしまうことを念頭に置いておきましょう。

なお、遺産分割協議を成立させるには、すべての相続人が合意しなくてはなりません。どうしても意見が分かれる場合は、遺産分割調停を検討したほうがよい可能性があります。

遺産分割協議が成立したら、その結果をまとめた書類「遺産分割協議書」を作成し、相続人全員が署名・実印を押印します。

5.相続登記を申請する

遺産分割協議が成立したら、法務局に相続登記を申請します。不動産の所有者が亡くなった方のままでは売却できないためです。売却によってすぐにまた所有者が変わってしまうとしても、いったん相続人の名義に変更しておかなければなりません。

すぐに売却しない場合でも、相続登記を怠れば以下のようなデメリットが生じます。

- 10万円以下の過料が科される

- ほかの相続人が法定相続分どおりに登記し、売却してしまう可能性がある

- 相続人が亡くなると、相続関係が複雑になり売却しにくくなるおそれがある

これまで相続登記は義務ではありませんでしたが、民法改正により令和6年4月1日以降は相続登記が義務化されます。施行後は、被相続人の死亡を知ったときから3年以内に相続登記をしなければ、上記のとおり過料の対象になるため注意が必要です。

また、ほかの相続人が勝手に法律に定められた相続分どおりに登記をし、自身の持分を売却してしまうなどということもあり得ます。

そのほか、相続登記をしないうちに相続人の間で相続が発生してしまうと、相続関係が複雑になり売却が困難になる可能性もあります。不動産をすぐに売却しない場合でも、できるだけ早めに相続登記を行っておいたほうがよいでしょう。

6.相続税の申告手続きと納付を行う

相続税の申告手続きが必要な場合は、被相続人が亡くなった日の翌日から10カ月以内に相続税の申告手続きと納付を行わなければなりません。相続税の申告手続きが必要なケースは以下のとおりです。

- 相続した財産の総額が基礎控除額を超えるケース

- 特例の利用によって基礎控除額以内に収まったケース

基礎控除額は、「3,000万円+法律で定められた相続人の数×600万円」で計算できます。

- 3,000万円+3人×600万円=4,800万円

上記のケースでは、相続財産の総額が4,800万円以下であれば相続税はかかりません。なお、本来であれば相続財産の総額が基礎控除額を超えるものの、配偶者控除などの特例によって基礎控除額以内に収まったケースは、納税は不要ですが申告自体は必要です。

7.売却する不動産の査定を受ける

不動産会社で査定を受け、「売却しようとしている不動産が、現在いくらくらいで売却できるのか」を見積もってもらいましょう。

不動産査定は、どの不動産会社でも無料で対応してくれます。しかし査定額が大きく異なるため、不動産会社選びには慎重さが必要です。不動産査定の依頼方法には、以下の3つがあります。

- 不動産会社に直接足を運んで依頼する

- 不動産会社の公式サイトから依頼する

- 不動産一括査定サイトを利用する

どの方法を選んでも問題ありませんが、1社だけに依頼するのではなく何社かを比較することをおすすめします。

なお、査定してもらったからといって、その不動産会社に決めなければならないということはありません。査定金額はもちろん、担当者の人柄や対応の速さなども含め、総合的に見て判断するとよいでしょう。

8.相続した不動産を売却する

査定金額に納得したら不動産会社と契約し、不動産の売却に進みます。契約には以下の3種類があります。

- 専属専任媒介契約

- 専任媒介契約

- 一般媒介契約

専属専任媒介契約は、不動産会社にすべて任せる契約です。契約を結んだ不動産会社だけに仲介を依頼できるため、契約後はほかの不動産会社に依頼できません。

専任媒介契約も専属専任媒介契約と基本的には同じですが、こちらはご自身で買主を探せます。そして一般媒介契約は、複数の不動産会社に仲介を依頼できます。ご自身で買主を探すことや、個人間での契約も可能です。

いずれかの方法で契約を結び、買主が見つかったら買主と売買契約を結びます。

不動産の売却には、一般的に3カ月程度かかります。そのため、早めの行動が重要です。

9.確定申告をする

不動産を売却して譲渡所得が発生した場合、確定申告が必要です。申告期間は、売却があった年の翌年2〜3月です。確定申告の際は、以下の書類を税務署に提出します。

- 申告書B第一表

- 申告書B第二表

- 申告書第三表(分離課税用)

- 譲渡所得の内訳書

特例の適用申請も同時に行う場合は、上記の書類に加え、特例の申告書や要件を満たしていることを証明するための書類も用意しましょう。

なお、換価分割によって不動産を売却したときも、譲渡所得が生じた場合は相続人全員がそれぞれ確定申告を行い所得税を納めなければなりません。そのほか、特例を利用する場合は、相続人それぞれが申請する必要があります。

相続登記の申請方法

「登記」と聞くと難しいイメージがあるかもしれませんが、相続登記はご自身でも申請できる登記です。ここでは、相続登記の申請方法について解説します。

登記の状況を確認する

相続登記を申請するには、まず登記の状況を確認する必要があります。親のものだと思い込んでいた実家が、実は祖父母の所有だったというケースもあるためです。

登記の状況は「登記情報」や「全部事項証明書」で確認できます。登記情報は、法務局の持つ登記の情報をオンライン上で確認できるサービス「登記情報提供サービス」で取得可能です。

法務局の認証がない簡易的な書類ですが、必要な情報はすべて記載されています。

一方、全部事項証明書は登記情報と同じ内容が記載されているものの、法務局の認証を得ています。

相続登記の申請に添付する必要はなく登記の状況が確認できればよいため、取得するのは登記情報で十分でしょう。

被相続人の所有であることを確認したら、登記申請に必要な書類を準備します。

登記申請に必要な書類を作成する

登記の状況が確認できたら、登記申請に必要な書類を作成します。作成が必要なのは以下の書類です。

- 登記申請書

- 委任状(代理人に依頼する場合)

- 相続関係説明図

登記申請書は必ず必要です。法務局のホームページにテンプレートや記載例が掲載されているため、参考にしながら作成してみましょう。

委任状は、申請人以外の方に代理で申請してもらう際に添付します。申請人とは「不動産を相続する方」です。委任状があれば、申請人本人が申請できない場合に、ほかの相続人や家族などの代理申請が可能です。

相続関係説明図は必須ではありませんが、戸籍謄本などの原本還付が簡単に行えるため添付することをおすすめします。相続登記以外の手続きにも使用でき、相続関係が一目でわかるというメリットもあります。この機会に作成しておくとよいでしょう。

相続関係説明図の記載例も、法務局のホームページで確認できます。作成が必要な書類以外の必要書類については後述します。

法務局に申請する

必要な書類が揃ったら、法務局に申請します。申請先は申請人や被相続人の住所地ではなく、その不動産が存在している地域を管轄する法務局です。

申請方法は、直接法務局に出向いて登記申請窓口で申請しても、申請書類を郵送してもどちらでも構いません。ただし、郵送の場合は書類が法務局に届いてから審査が始まるため、遠方でなければ窓口で申請したほうが早いです。

申請後、不備があれば申請書に記載した連絡先に登記官から連絡が入りますが、何ごともなければ1〜2週間で完了します。登記が完了したら登記識別情報通知が発行され、原本還付請求した書類が返却されます。

なお、「登記識別情報通知」とは、従来の権利証に代わるもののことです。紛失すると再発行できないため、売却まで大切に保管しておきましょう。

相続登記の必要書類

前述した登記申請書以外にも相続登記に必要な書類はいくつかあり、どのような方法で相続するかによって異なります。ここでは、どの方法で相続する場合でも共通して必要な書類と、それぞれの方法別に必要になる書類について解説します。

共通の必要書類

どの方法で相続する場合でも共通して必要な書類は以下のとおりです。

| 書類名 | 備考 |

|---|---|

| 被相続人の戸籍謄本 | 出生から死亡までのものすべて |

| 被相続人の戸籍の附票または住民票の除票 | 最後の住所、登記上の住所記載のもの |

| 相続人全員の戸籍謄本 | |

| 不動産を相続する方の戸籍の附票または住民票 | |

| 固定資産評価証明書 | 相続登記する不動産のもの |

| 登録免許税分の収入印紙 | 法務局の証明書発行窓口で購入可能 |

| 返信用のレターパック(赤) | 登記識別情報通知を郵送で受け取る場合 |

収入印紙以外は市町村役場で取得できます。ただし、本籍地、住所、不動産の所在地が異なる場合は、証明書を請求する場所も異なるため請求先に注意しましょう。

- 戸籍謄本・戸籍の附票:本籍地を管轄する市区町村役場

- 住民票:住所地を管轄する市区町村役場

- 固定資産評価証明書:不動産の所在地を管轄する市区町村役場

収入印紙は法務局の証明書発行窓口でも購入できるため、窓口申請の場合は証明書発行窓口で購入してから申請してもよいでしょう。

登記完了後、登記識別情報通知を郵送してもらう場合は返信用封筒が必要です。普通郵便では郵送してくれないため、簡易書留など普通郵便以外の方法でなければなりません。

おすすめなのは赤のレターパックです。直接受け取れるうえ追跡も可能です。申請書やほかの必要書類にクリップでとめておきましょう。

遺言書があるときの必要書類

遺言書があり、その内容に従って相続登記をするときは「誰が相続するか」によって相続登記の必要書類が異なります。それぞれ見ていきましょう。

法定相続人が相続するとき

法定相続人とは、法律で定められた相続人です。たとえば、被相続人の配偶者や子どもなどが該当します。法定相続人が相続するときの必要書類は「共通の必要書類」+「遺言書」です。

法定相続人以外が相続するとき

法定相続人以外とは、本来相続人にはならない方のことです。たとえば、被相続人の内縁の夫や妻、子どもの配偶者などが該当します。法定相続人以外が相続するときの必要書類は以下のとおりです。

| 書類名 | 備考 |

|---|---|

| 遺言書 | |

| 相続人の印鑑証明書 | 遺言執行者が選任されていない場合 |

| 遺言執行者の印鑑証明書 | 遺言執行者が選任されている場合 |

| 遺言執行者選任審判謄本 | 家庭裁判所の審判で遺言執行者を選任した場合 |

「共通の必要書類」+上記の書類を法務局に提出しましょう。

遺産分割協議書があるときの必要書類

遺産分割協議書とは、遺産分割について相続人全員で話し合った結果、誰が何を相続することになったのかをまとめた書類です。遺産分割協議書があるときの必要書類は以下のとおりです。

| 書類名 | 備考 |

|---|---|

| 遺産分割協議書 | |

| 相続人全員の印鑑証明書 |

「共通の必要書類」+上記の書類を法務局に提出しましょう。

法定相続分どおりに相続するときの必要書類

法定相続分とは、法律で定められた相続人それぞれの取り分のことです。たとえば、被相続人の配偶者と子どもが相続人になるケースの法定相続分は、配偶者も子どもも2分の1ずつです。

この割合どおりに不動産を相続する場合は、「共通の必要書類」のみ用意すれば問題ありません。

相続した不動産を売却する際の必要書類

相続した不動産を売却する際はさまざまな書類が必要です。そのため、すべて揃えるには時間や労力がかかることや、親がどこに保管したかわからなくなってしまうケースも少なくありません。

しかし、書類の中には不動産会社に取得してもらえる書類や、なくてもなんとかなる書類もあります。ここでは、ご自身で用意する書類と、あれば用意したほうがよい書類をそれぞれご紹介します。

なお、売却する不動産が土地か一戸建て、マンションかによって必要書類が異なるため注意しましょう。

ご自身で用意する書類

ご自身で用意する書類は以下のとおりです。

| 書類名 | 土地 | 一戸建て | マンション |

|---|---|---|---|

| 本人確認書類 | ◯ | ◯ | ◯ |

| 住民票または戸籍の附票 | ◯ | ◯ | ◯ |

| 実印 | ◯ | ◯ | ◯ |

| 印鑑証明書 | ◯ | ◯ | ◯ |

| 登記識別情報通知 | ◯ | ◯ | ◯ |

| 境界確定書・境界確定図 | ◯ | ◯ |

本人確認書類や住民票または戸籍の附票、実印、印鑑証明書は、不動産を共有で相続したケースでは共有者全員のものが必要です。

そのうち住民票または戸籍の附票は、登記上の住所・氏名と現在の住所・氏名が異なるときは提出しなければなりませんが、変更がなければ必要ありません。

登記識別情報通知は再発行ができない書類ですが、万が一紛失してしまっても別の方法で手続きが可能です。紛失してしまった場合は不動産会社に相談しましょう。

境界確定書・境界確定図はセットになっています。こちらも見当たらないのであれば不動産会社に相談しましょう。土地の境界が確定していないと、境界を決めるところからスタートしなければならないこともあり、その場合は費用や時間がかかります。

あれば用意しておいたほうがよい書類

あれば用意しておいたほうがよい書類は以下のとおりです。

| 書類名 | 土地 | 一戸建て | マンション |

|---|---|---|---|

| 購入した際の売買契約書 | ◯ | ◯ | ◯ |

| 購入した際の重要事項説明書 | ◯ | ◯ | ◯ |

| 全部事項証明書 | ◯ | ◯ | ◯ |

| 固定資産評価証明書 | ◯ | ◯ | ◯ |

| 固定資産税・都市計画税納税通知書 | ◯ | ◯ | ◯ |

| 建築確認済証・検査済証 | ◯ | ||

| 間取り図 | ◯ | ◯ | |

| マンションの管理規約・管理組合の総会議事録など | ◯ | ||

| マンションの維持費に関する書類 | ◯ | ||

| 住宅性能評価書 | ◯ | ||

| 耐震診断報告書 | ◯ | ◯ | |

| アスベスト使用調査報告書 | ◯ | ◯ |

全部事項証明書や固定資産評価証明書はご自身でも取得できますが、不動産会社に依頼すれば取得してもらえます。

固定資産税・都市計画税の納税通知書は、市区町村から毎年3〜6月ごろに送られてきます。見当たらない場合でも、固定資産評価証明書や固定資産公課証明書などで代用可能です。

そのほかの書類もあるに越したことはありませんが、なければ売却できないというわけではありません。ない書類に関しては、不動産会社に相談するとよいでしょう。

相続税の計算方法

相続税は、相続した財産の総額が基礎控除額を上回った場合にかかります。相続税がかかるかどうかは以下のように計算します。

- 基礎控除額=3,000万円+法定相続人の数×600万円

- 相続税課税対象額=相続した財産の総額-基礎控除額

- 相続税=相続税課税対象額×税率-控除額

たとえば、6,000万円の相続財産を被相続人の配偶者と長男、次男の計3人で相続する場合、それぞれの相続税課税対象額と相続税は以下のとおりです。

- 基礎控除額:3,000万円+3×600万円=4,800万円

- 相続税課税対象額:7,000万円-4,800万円=2,200万円

- 配偶者

- 相続税課税対象額:2,200万円×1/2=1,100万円

- 相続税:1,100万円×15%-50万円=115万円

※ただし配偶者控除が適用されるため0円

- 長男

- 相続税課税対象額:2,200万円×1/4=550万円

- 相続税:550万円×10%-0円=55万円

- 次男

- 相続税課税対象額:2,200万円×1/4=550万円

- 相続税:550万円×10%-0円=55万円

配偶者に関しては配偶者控除が適用されるため、1億6,000万円以内であれば課税されません。なお、相続税の税率と控除額は国税庁のホームページの税率表で確認できます。

参考:国税庁-相続税の税率

相続税の節税方法

不動産売却のタイミングや条件によっては、税金の負担を軽減できる特例の適用対象になることがあります。ここでは、相続税の節税につながる特例を2つご紹介します。

取得費加算の特例を利用する

取得費加算の特例とは、相続した不動産を一定の期間内に売却した場合に利用できる特例です。特例を利用すると、課税された相続税のうち、一部を不動産の取得費に加算できます。

譲渡所得は売却益から取得や売却にかかった費用を差し引いて計算するため、取得費が増えて売却益から引かれる金額が大きくなればなるほど譲渡所得金額が減り、節税につながります。なお、特例を利用するには以下の要件を満たすことが必要です。

- 相続や遺贈によって財産を取得したこと

- 財産を取得した人に対して相続税が課税されていること

- 財産を相続開始の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡していること

相続税が課税されていないと適用の対象になりません。ほかの特例を利用して相続税が課税されなかった場合も、適用の対象にならないため注意しましょう。

3,000万円の特別控除を利用する

不動産を売却した場合、一定の要件を満たしていれば譲渡所得から最高3,000万円まで控除が受けられます。親から相続した家を売却する際に控除を利用できるのは、以下の2つのケースです。

- 1.売主となる相続人が、売却直前まで相続した家に居住していた

- 2.被相続人がひとりで住んでいた家を相続し、空き家となった家を売却した

1のケースでは、売主となる相続人が売却の直前まで相続した家に居住している必要があります。また、居住しなくなってから3年を経過した年の12月31日までに売却しなければなりません。

反対に、2のケースでは被相続人がひとりで居住しており、亡くなったあと空き家になっていることが条件です。そのほか、2のケースでは以下の要件をすべてクリアしなければなりません。

- 昭和56年5月31日以前に建築された建物であること

- 区分所有建物(マンションやアパート)でないこと

- 相続開始直前に被相続人以外の居住者がいなかったこと

- 売主が相続または遺贈によって被相続人の建物と敷地を取得したこと

- 相続開始から3年を経過する年の12月31日までに売却すること

- 売却代金が1億円以下であること

- 売却する建物や敷地について、ほかの特例の適用を受けていないこと

- 同一の被相続人から相続または遺贈によって取得した建物や敷地について、この特例の適用を受けていないこと

- 買主が売主の親族でないこと

- 相続開始から売却までの間に事業や貸付け、居住用として使用されていないこと

- 売却する建物が耐震基準に適合していること

このように細かい要件はありますが、適用されれば高い節税効果を得られる特例です。ただし、先にご紹介した「取得費加算の特例」とは併用できない点には注意が必要です。

相続した不動産の売却時にかかる税金と費用

不動産の相続から売却までには、さまざまな税金や費用がかかります。不動産の売却にかかる税金と費用は以下のとおりです。

| 不動産の売却にかかる税金 | |

|---|---|

| 登録免許税 | 相続登記申請の際にかかる |

| 印紙税 | 売買契約書作成時にかかる |

| 譲渡所得税・住民税 | 売却益が出たときにかかる |

登録免許税は不動産の評価額、印紙税は不動産を売却する際の契約金額によって金額が異なります。

参考:国税庁-登録免許税の税額表、印紙税額の一覧表(その1)第1号文書から第4号文書まで

また、譲渡所得税・住民税は、不動産売却で利益が出た際にかかる税金です。収入金額から取得費や譲渡費用、特別控除を引いて計算します。

なお、取得費には不動産の購入費や相続登記の登記費用などが該当し、譲渡費用には不動産会社の仲介手数料や測量に関する費用が該当します。

| 不動産の売却にかかる費用 | ||

|---|---|---|

| 戸籍謄本 | 450円 | |

| 戸籍の附票 | 200〜300円 | |

| 住民票、住民票の除票 | 200〜300円 | |

| 印鑑証明書 | 200〜300円 | コンビニだと安く取得できる市区町村もある |

| 登記情報 | 332円 | |

| 全部事項証明書 | 480〜600円 | 請求方法・受取方法によって異なる |

| 固定資産評価証明書 | 300〜400円 | 登記用であれば無料で取得できる市区町村もある |

戸籍関係や印鑑証明書などは、市区町村によって手数料が異なります。あらかじめ市町村役場で確認しておきましょう。

また、全部事項証明書も請求方法や受取方法によって手数料が異なります。たとえば、オンラインで請求し法務局の窓口で受け取る場合は1通480円ですが、窓口請求、窓口受取だと1通600円かかります。件数が多い場合はオンラインでの請求がおすすめです。

相続した不動産を売却する場合の注意点

不動産売却の際には、注意すべき点がいくつかあります。ここでは、相続した不動産を売却する場合の注意点について解説します。

高値で売却できるかは不動産会社による

不動産の査定金額は、依頼する不動産会社によって異なります。なぜなら、査定の際に目を付けるポイントは不動産会社によるためです。実際に、100〜300万円もの差が出ることもあります。

そのため、1カ所だけに依頼してそのままなんとなく決めてしまうのではなく、複数の不動産会社を比較することをおすすめします。ただし、ただ査定金額が高ければよいというわけではありません。

中には契約をとるために、不自然に高い査定金額を提示してくる悪質な不動産会社も存在します。見極めは難しいですが、ほかと比較してあまりにも高すぎる場合は警戒したほうがよいでしょう。

共有の不動産は同意がないと売却できない

共有名義の不動産を売却するためには、すべての共有者の同意が必要です。ひとりでも「売却したくない」と意見している共有者がいる場合、その不動産は売却できません。

売却することについて同意が得られなければ、売却に反対している共有者の気が変わるか代が変わらないかぎり売却は難しいでしょう。

単独登記型は贈与とみなされる可能性がある

「単独登記型」とは、代表の相続人がひとりで相続し、売却後に相続人全員で分配する方法です。記事の冒頭でご紹介した換価分割が、この単独登記型に該当します。

単独登記型で注意しなければならないのは、対策をしないまま売却した場合、代表者がほかの相続人に分配した売却益が贈与とみなされる可能性がある点です。

贈与とみなされないための対策として有効なのは、遺産分割協議書に「不動産を単独で相続する目的は換価分割である」旨を記載しておくことです。不動産を売却する予定があるのなら、遺産分割協議の中で売却方法についても話し合っておく必要があるでしょう。

おすすめの記事

ほかにもこちらのメディアでは、空き家の相続についてやアパートの相続手続きについても解説しています。ぜひこちらの記事もご確認ください。

-e1693177449149.jpeg)