※当記事はPRを含みます。

「故人の財産を相続することになったけれど、実は多額の借金を抱えていた」という事例は、実はそれほど珍しいことではありません。とはいえ、それがご自身に降りかかる可能性があるとしたら、不安を感じる方もいることでしょう。

このような場面で、相続人の不利益を避ける手段が相続放棄です。相続放棄の手続きは厳格で、正確な知識が不可欠といえます。メリットだけでなく、デメリットがあることも認識しておかなければならないでしょう。

そこで今回の記事では、相続放棄のメリットやデメリット、手続きに際しての注意点までを詳しく解説していきます。

- 相続放棄はすべての遺産を放棄し、相続人ではなくなる手続き

- 手続きは厳格で、「特定の財産だけを放棄する」などはできない

- 相続放棄が受理されると撤回はできないため、慎重な判断が必要

相続放棄とは?

相続放棄とは、被相続人が所有する資産も負債も含め、すべての財産を放棄する手続きです。

相続放棄をした人は「始めから相続人ではなかった」と扱われ、法定相続分が変わるだけでなく、後順位の相続人などにも大きな影響を及ぼす可能性があります。

このため手続きの意味や方法をしっかりと理解して、相続放棄をするか否かの判断をしなければなりません。

すべての遺産を放棄する手続き

相続とは、被相続人の財産上のすべての権利・義務を受け継ぐ手続きです。相続放棄は、財産上のすべての権利・義務を放棄することを意味しています。

ただし、相続財産に含まれるのは何もプラスの財産だけとは限りません。資産を上回る大きな負債があった場合には、相続人が不利益を被る可能性が生じます。

そのようなリスクを防止する手段として、相続放棄という手続きが認められているのです。

家庭裁判所への申述が必要

相続放棄をする場合には、被相続人の最後の住所地を管轄する家庭裁判所に対して、相続放棄の申述をしなければなりません。その期限は、相続開始を知ったときから3カ月と明確に示されています。

相続放棄は負債の相続を回避できる手段ですが、債権者側からみれば回収の手段を失うことにつながります。このため相続放棄の手続きは、民法に厳格に定められているのです。

単に相続人同士の間で「遺産を放棄する」という意思を示したとしても、それは相続放棄とは認められません。

相続放棄のメリット

相続放棄のメリットとして第一に挙げられるのは、被相続人が負っている借金や保証債務などの負債を一切相続せずに済むことです。

相続はプラスの財産だけでなく、マイナスの財産も含めて被相続人の財産上の権利義務のすべてを引き継ぐ手続きです。故人が多額の借金を背負っていた場合などは、相続人の大きな損失につながりかねません。

相続放棄で資産を受け取ることができなくなる半面、負債の引き継ぎを避けるためには非常に有効な手段です。

また複数の共同相続人で遺産を分け合う場合には、この話し合いにも大きな労力を割かなければならない可能性があるでしょう。

遺産分割協議は相続人全員で行うことが原則ですから、1人だけ参加しないという訳にはいきません。各相続人の主張が対立すれば、思わぬ相続トラブルに発展するリスクも生じます。

また、相続放棄をすると「始めから相続人ではなかった」として扱われるものの、相続税の計算に際しては法定相続人の数に数えられることも覚えておきましょう。つまり相続税の基礎控除額は変わらないのです。

基礎控除額は3,000万円+600万円×法定相続人の数で計算されますが、ここでいう法定相続人の数には相続放棄をした人を含みます。

- 3,000万円+600万円×法定相続人の数(相続放棄した人を含む)=基礎控除額

仮に相続人が配偶者と子ども2人で、そのうち1人の子どもが相続放棄をしたとしても、相続人の数は変わらずに4,800万円が基礎控除額となります。

そのうち1人の子どもが相続放棄をした場合

- 3,000万円+600万円×3(相続人2人+相続放棄をした人1人)=4,800万円

相続放棄のデメリットとは?

相続放棄には一定のメリットがある一方で、さまざまなデメリットが生じることも事実です。特に、すべての資産を相続できなくなる、という点には注意しましょう。

相続放棄をすると「始めから相続人ではなかった」と扱われますから、負債を引き継がなくて良くなる半面、すべての資産を手に入れることができなくなります。

また、故人が残した借金を理由に相続放棄をする場合には、後の順位の相続人に迷惑がかからないように配慮する必要があるといえるでしょう。

これ以外にも、相続放棄が原因で生じるリスクなどについても、しっかりと認識しておかなければなりません。

- すべての資産を相続できない

- 相続放棄は代襲相続も生じない

- 他の相続人とのトラブルを生む可能性がある

- 相続放棄は撤回できない

- 生命保険金などの非課税枠が使えない

すべての資産を相続できない

相続放棄をすると、プラスの資産もすべて受け取れなくなります。相続を放棄するという選択は、資産と負債を合わせた財産の権利をすべて失う手続きであることを理解しなければなりません。

「借金はないものの、遺産の中に不要な財産が含まれる」というケースでは、「特定の財産を指定して放棄したい」と考える方がいてもおかしくないでしょう。しかし、相続放棄はこのような手続きではないのです。

相続したくない不動産などを指定して放棄できると考えている方が散見されますが、これは誤解だと覚えておいてください。

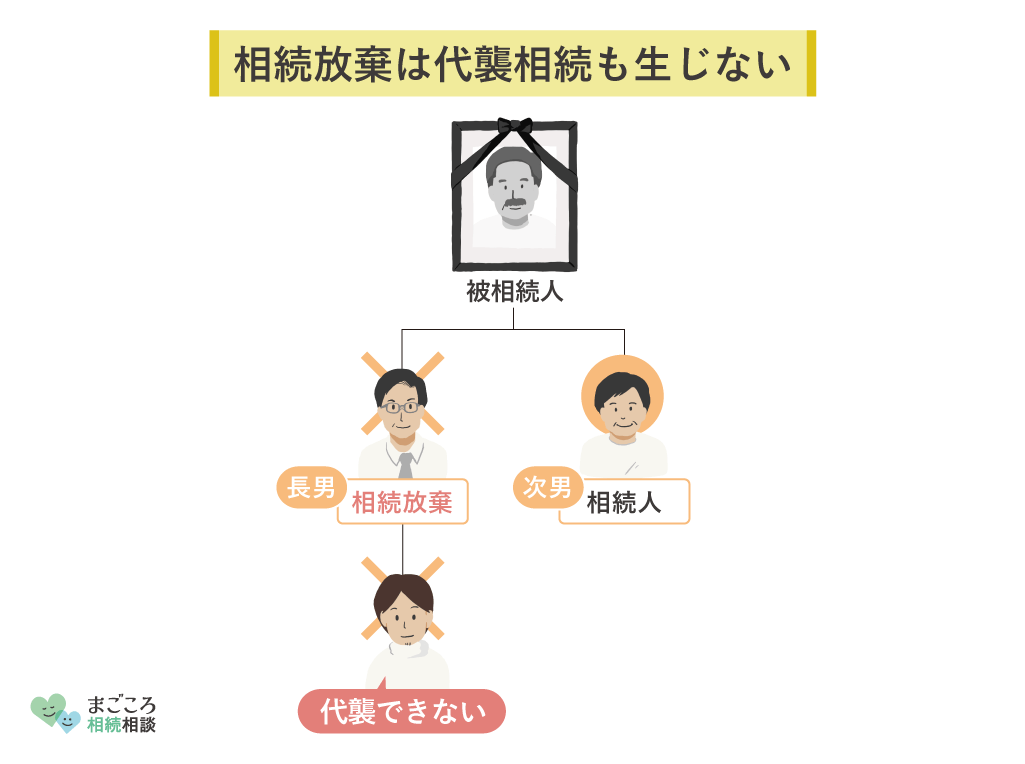

相続放棄は代襲相続も生じない

被相続人が亡くなって相続が発生した時点で、法定相続人の方が先に亡くなっているケースもあるでしょう。子どもや兄弟・姉妹などが相続人になる場合には、その子どもに相続権が移る「代襲相続」が発生します。

仮に被相続人に長男と次男がいたものの、相続開始時点で長男がすでに他界していたとしたら、次男がすべての財産を取得するのではなく、長男の相続権が長男の子どもに移るのです。

しかし、長男と次男がともに健在で、長男が相続放棄をしたとしたら、その場合には代襲相続は発生しません。次男1人が相続人となるのです。

相続関係には、民法に定められたさまざまなルールがあるため、相続人が先に亡くなっていた場合と相続放棄をした場合では扱いが大きく異なります。

これらの規定を正確に把握していなければ、思わぬトラブルが生じる可能性もあるのです。

他の相続人とのトラブルを生む可能性がある

相続放棄は相続人1人の意思で単独で行える手続きです。しかし、他の相続人にその意思を示さず放棄をした場合などには、他の相続人とのトラブルが発生するリスクが生じます。

相続放棄をすると「始めから相続人ではなかった」ものとして扱われるため、相続関係が大きく変わる可能性があるのです。

相続人が長男と次男の2人で長男が相続放棄をしたとしたら、次男1人が相続人となります。しかし相続人が長男1人であったならば、この長男が相続放棄をすると、子どもの次の順位である被相続人の親が相続人になるのです。

特に、借金などの負債を理由に相続放棄をする場合には、これらの事実を正確に後の順位の相続人に伝える必要があります。でなければ、相続によって返済の義務が生じることを理解しないまま、相続を承認してしまうかもしれません。

このようなトラブルを避けるためにも、相続放棄をする際には、同順位の相続人だけでなく、後の順位の相続人にも配慮をしなければならないのです。

相続放棄は撤回できない

相続放棄が一旦家庭裁判所に受理されると、原則として撤回はできません。仮に相続財産調査に不備があり、すでに負債の返済義務がないことに気付いていなかったり、多額の資産が後から見つかったりしても、撤回は認められないのです。

このため相続放棄をする場合には、相続財産をしっかりと調査して慎重に判断しなければなりません。専門家に相続放棄の相談をすることもおすすめです。

ただし、一定の条件を満たす場合には、「取り下げ」や「取り消し」は認められる可能性があることも覚えておきましょう。

取り下げ

取り下げとは、家庭裁判所に相続放棄の申述をしてから受理されるまでの間に、この申述を取り下げるという方法です。一般的に申述が受理されるまでには1カ月程度の期間を要するため、その間に取下書を提出すれば認められます。

あくまでも「申述が受理される前であれば」という条件付きですから、取り下げをするのであれば早急に手続きをしなければなりません。

取り消し

取り消しは、詐欺や強迫によって望まない相続放棄を強いられた場合などに限られます。

また、相続放棄をした根拠に重大な事実誤認があり、誤認をしたことに関して重大な過失がなかった場合には、錯誤による取り消しができる可能性もあります。

生命保険金などの非課税枠が使えない

被相続人の死亡によって権利が生じる生命保険金などは、相続財産には当たりません。このため相続放棄をしたとしても、生命保険金や死亡退職金などを受け取ることは可能です。

ただしこの場合には、相続税の軽減措置として設けられた非課税枠が使えなくなることに注意が必要です。

生命保険金などは相続財産とは異なるものの、税法上は「みなし相続財産」とされ、相続税の課税対象とされています。

ただしこれらに課せられる税金には非課税枠があり、「500万円×法定相続人の数(相続放棄をした人を含む)」までは相続税が課せられません。

基礎控除額の計算と同様、「法定相続人の数」には相続放棄をした人も含めて数えます。

仮に、相続人が長男と次男の2人で、それぞれが1,000万円ずつ生命保険金を受け取るとします。長男が相続放棄をすると、相続財産は一切受け取れませんが、1,000万円の生命保険金は受け取れるのです。

ただしこの場合、長男は相続放棄をしていますので、生命保険金等の非課税枠が使えません。

この場合の非課税枠は500万円×2人で1,000万円ですから、相続放棄をしていない次男だけがその恩恵を受けられます。つまり長男は1,000万円すべてが課税対象となる一方で、次男には課税されません。

相続放棄をしたほうが良い場合の判断基準

相続放棄という選択をする要因として最も多いのは、負債が資産を上回る場合といえるでしょう。このケースでは相続人にとって損失しか生じないため、積極的に相続放棄を選択する理由となります。

ただし、マイナスの財産を相続しないための方法としては、限定承認という選択肢もあり得ます。

相続放棄をすべきか否かの判断では、さまざまな面からメリットとデメリットを検証しなければならないのです。

負債が資産を上回る場合

被相続人の借金や保証債務などが多く、負債が資産を上回る場合には、相続放棄をすることが有効な選択肢といえます。

相続放棄をすると、プラスの財産が受け取れなくなる一方で、マイナスの財産も引き継ぐ必要がなくなります。「始めから相続人ではなかった」として扱われ、相続放棄をした人には一切の利益も不利益も発生しないのです。

ただし、負債が資産を上回るケースでの相続放棄は、他の相続人とのトラブルを生じさせないように注意することが大切です。同順位の相続人だけでなく、後順位の相続人に対する配慮も欠かさないようにしましょう。

相続トラブルの可能性がある場合

すべての相続が円滑に進むとは限りません。遺産分割などで共同相続人同士の主張が対立する可能性が高い場合などは、遺産の取得を諦めて相続放棄をするという選択もあり得るでしょう。

遺産分割協議は相続人全員の合意によらなければ成立しないため、長期間にわたって合意形成に至らず、対立が継続してしまう可能性も否めません。

相続放棄によりすべての遺産を取得できなくなるとしても、遺産分割協議に要する労力や、そこで発生するストレスから解放される手段として、相続放棄を選択することも考えられます。

特定の相続人に家業を継がせたい場合

被相続人が営んでいた事業を継続することなどを目的に、特定の相続人に遺産を集中させる手段としても相続放棄は有効です。

個人事業主として所有していた事業用資産を1人に相続させるほか、複数の相続人に自社株式を分散させないための手法としても考えられるでしょう。

ただしこの場合には、相続放棄をすることで後順位の相続人に相続権が移る可能性があることには要注意です。

事業を継承する相続人が子どもであれば問題ないですが、配偶者に相続をさせようとした場合には、子ども全員が相続放棄をすると、「配偶者と被相続人の親」「配偶者と被相続人の兄弟・姉妹」というように相続関係が変わってしまいます。

特定の1人に相続財産を集めたい場合には、後順位の法定相続人も含めた全員での相続放棄を検討するか、もしくは相続を承認したうえで、財産の取得を放棄するなどの方法を検討しましょう。

負債が原因なら限定承認という選択肢もある

被相続人の負債を相続しないための方法として相続放棄を検討しているのであれば、限定承認という選択肢も覚えておきましょう。

限定承認は「資産の範囲内で負債も相続する」という手続きで、結果的に負債が資産を上回る場合には相続放棄と同様の効果を得られることになります。

相続財産の中には、価値の評価が難しい不動産や未公開株式などが含まれている場合もあるでしょう。

これらの資産の価値を適切に判断するために長時間を要してしまうと、相続するか否かの判断を下す3カ月の熟慮期間を過ぎる恐れがあります。

このようなケースでは、限定承認という選択も有効です。

ただし、相続放棄が単独の相続人でもできる手続きである一方、限定承認は相続人全員でしか使えない方法です。仮に相続人の1人が先行して相続放棄をしていたならば、この選択肢は利用できなくなってしまいます。

相続放棄をするための手続き

相続放棄をするためには、民法に従って家庭裁判所に申述をしなければなりません。

相続放棄の手続きの流れや必要書類についても詳しく見ていきましょう。

相続放棄の手続きの流れと必要書類

相続放棄の手続きをする場合には、被相続人の最後の住所地を管轄する家庭裁判所に対して相続放棄の申述をします。

申述書は裁判所のHPからダウンロードが可能です。

相続放棄をする人が配偶者や子などの場合と、被相続人の父母、兄弟・姉妹などの場合、代襲相続が発生した場合などで必要書類が異なります。

配偶者や子などが相続放棄をする場合には、以下の書類を用意しましょう。

例えば申述人が代襲相続人の場合には、法定相続人の死亡の記載のある戸籍(除籍・改製原戸籍)謄本が必要です。

さらに申述者が被相続人の父母、兄弟と後順位になっていくに従って、先順位の相続人がいないことを示すために、「被相続人の出生時から死亡時までのすべての戸籍(除籍・改製原戸籍)謄本」などが必要になります。

参考:裁判所-相続の放棄の申述

相続放棄の期限

相続放棄の期限は民法に定められており、「自己のために相続の開始があったことを知ったときから3カ月以内」とされています。

この「自己のために相続の開始があったことを知ったとき」という判断は非常に重要で、原則として相続開始時、つまり被相続人が亡くなった日を起算日と認識しておくと良いでしょう。

相続人同士の連絡が滞り、ご自身への連絡に数日を要したとしても、相続人によって起算日が変わると判断されるわけではありません。仮に被相続人の死亡を知った日からは3カ月の期限を過ぎていなくても、相続開始時点からは過ぎているという場合には、申述が受理されない可能性もあり得るのです。

なお、先順位の相続人全員が相続放棄をしたことでご自身が相続人となった場合には、先順位の相続人全員が相続を放棄したことを知った日が「相続の開始があったことを知ったとき」に当たります。

相続放棄に関するよくある質問

相続放棄によって生じるメリットやデメリットをしっかりと理解するために、よくある質問も確認しておきましょう。

相続放棄をすると遺族年金を受け取れない?

相続放棄をしても遺族年金は受け取れます。遺族年金とは国民年金や厚生年金の被保険者が死亡した場合に、遺族に対して支給される年金です。

亡くなった方によって生計を維持されていた遺族の生活の保障のために定められた仕組みで、受給する方の固有の権利とされています。

このため相続財産には当たらず、相続放棄をした場合にもその権利は失われないのです。相続放棄をしても受け取れるか否かは、そのお金が受け取る人の固有財産であるかどうかで決まります。

前述した生命保険金や死亡退職金などと同様に、遺族年金も固有の受給権に基づいて受け取るお金であるため、相続放棄の有無は関係しないのです。

全員が相続放棄した場合はどうなる?

被相続人に家族がいないなど、相続人がいない場合には、相続財産は「国庫に帰属する」とされています。つまり、すべての遺産が国のものになるのです。

すべての法定相続人が相続放棄をした場合も同様です。相続人がいない相続財産として、国の所有となる流れです。

しかし全員が相続放棄を選択するようなケースでは、被相続人に借金などがあり、負債を清算する必要があることも想定されるでしょう。

このようなケースでは、債権者などが家庭裁判所に申し立てることで、相続財産管理人が専任され、この相続財産管理人によって被相続人の資産から負債を精算します。

相続財産管理人を選任して清算する手続きには、多くの労力と長い時間を要するケースが少なくありません。とはいえ、相続放棄をした人に求められる手続きではなく、あくまでも債権者などが行う手続きであることを理解しておきましょう。

相続放棄が認められないケースもある?

相続放棄の申述をしたからといって、必ずしも認められるとは限りません。

3カ月の熟慮期間が過ぎた場合や申述以前に相続財産を使った場合などは、相続人が当然に相続を単純承認したとみなされ、相続放棄も限定承認もできなくなってしまいます。法定単純承認と呼ばれる制度です。

さらに、単純承認とみなされるケースは、何も相続放棄の申述が受理される前だけではありません。

一度は相続放棄が認められても、その後に相続財産を消費してしまったり、プラスの財産を隠して申述したことが発覚したりした場合には、その相続放棄は無効となります。

おすすめの記事

ほかにもこちらのメディアでは、相続放棄できないケースについてや相続手続きをしなかったらどうなるのかについても解説しています。ぜひこちらの記事もご確認ください。