※当記事はPRを含みます。

「母にすべて相続させる遺産分割協議書を作成したいけど、書き方がわからない」「そもそも、ほかにも相続人がいるのに母にすべて相続させることはできるの?」母親にすべて相続させるにあたって、このようなことでお悩みではありませんか?

遺産分割協議で相続人の全員が内容に同意すれば、母親だけにすべての遺産を相続させられます。ただし、ルールに沿って遺産分割協議書を作成しないと、無効になる場合もあるため注意が必要です。

この記事では、母親にすべて相続させる遺産分割協議書の書き方や注意点について解説します。節税方法もご紹介しているため、ぜひ参考にしてください。

- 母にすべて相続させるときの遺産分割協議書の書き方は、遺産がすべて判明しているかどうかによって異なる

- ケースによっては遺産分割協議書が無効になることがある

- 配偶者控除や小規模宅地等の特例を使うと、相続税が節税できる可能性がある

遺産分割協議書とは

遺産分割協議書とは、被相続人の遺産をどのように分けるかについて話し合った結果をまとめた書類です。遺産をどのように分けるかについて話し合うことを遺産分割協議といい、相続人が全員で参加しなければなりません。

遺産分割協議を経て作成された遺産分割協議書は、不動産の相続登記や預貯金の払い戻しなど、さまざまな相続手続きに使用します。

母にすべて相続させるための遺産分割協議書の書き方

母親にすべての遺産を相続させるための遺産分割協議書の書き方は、遺産がすべて判明しているときや、逆に遺産がすべて判明していないときなど、状況によって異なります。

ここでは、遺産分割協議書の書き方を状況別に解説します。

すべての遺産が判明しているとき

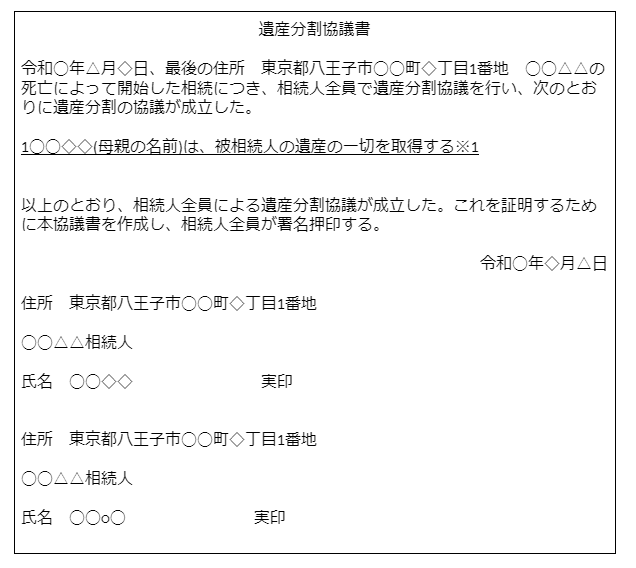

すべての遺産が判明しているときは、遺産の内容がわかるよう遺産ごとに記載します。以下の記入例を参考に作成してみてください。

※1のように、「◯◯◇◇(母親の名前)は、次の財産を取得す」と母親だけが遺産を相続する旨が記載されていることから、記載のある遺産すべてを母親が相続することがわかります。

不動産の所在や地番、構造などの情報は間違えやすい部分です。インターネットを通じて登記の情報が確認できるサービス「登記情報提供サービス」で取得できる「登記情報」や、法務局で取得できる「全部事項証明書」を見ながら入力するとよいでしょう。

預貯金の口座情報も間違えないように、通帳や口座情報のわかるものを用意して入力しましょう。

後日遺産が判明する可能性があるとき

遺産分割協議書を交わしたあとで遺産が判明する可能性があるときは、「すべての遺産が判明しているとき」の見出しで紹介した記入例に、「後日判明した遺産については、◯◯◇◇(母親の名前)が取得する」という文言を付け加えるとよいでしょう。

見本は以下のとおりです。

以降の項目については「すべての遺産が判明しているとき」の見出しで紹介している記入例と同じで構いません。

遺産がすべて判明していないとき

遺産がすべて判明していないケースでも、遺産分割協議書は作成可能です。母親にすべて相続させる場合の記入例は以下のとおりです。

※1の「◯◯◇◇(母親の名前)は、被相続人の遺産の一切を取得する」を記載することで、被相続人のすべての遺産を母親が相続することがわかります。ただし注意が必要なのは、「遺産の一切」にはいらない遺産も含まれることです。たとえば、へんぴな場所にあって耕作も処分もできないような農地も相続してしまいます。

遺産分割協議は、そう簡単にやり直せるものではありません。ほかの相続人が応じてくれなければそれまでです。「遺産の一切」という文言を使用する場合は、遺産に漏れがないようしっかり相続財産の調査をしましょう。

遺産分割協議書を作成する際に注意すべきこと

遺産分割協議書にはいくつかルールがあります。ルールを無視して作成してしまうと、相続手続きの際に受け付けてもらえなかったり、手続きをやり直さなければならなくなったりする可能性があります。

ケースによっては遺産分割協議書自体が無効になってしまうこともあるため、あらかじめ注意すべきことを知っておき、慎重に進めることが必要です。ここでは、遺産分割協議書を作成する際に注意すべきことを解説します。

母だけでなく相続人全員の署名と実印が必要になる

遺産分割協議書には、母親だけでなく相続人全員の署名と実印での押印が必要です。なぜなら遺産分割協議書は、すべての相続人が遺産の分割方法について協議し、同意したことを証明する書類であるためです。

そのため、今回の相続では何も相続しない相続人でも、遺産分割協議書に署名・押印しなければなりません。母親だけが相続するからといって、母親だけが署名・押印したところで有効な遺産分割協議書にはならないのです。

なお、1人でも署名・押印が欠けていると、その相続人は遺産分割協議の内容に対して同意していないことになります。遺産分割協議書は相続人のうち誰が相続する場合でも、すべての相続人の署名と実印での押印が求められることを念頭に置いておきましょう。

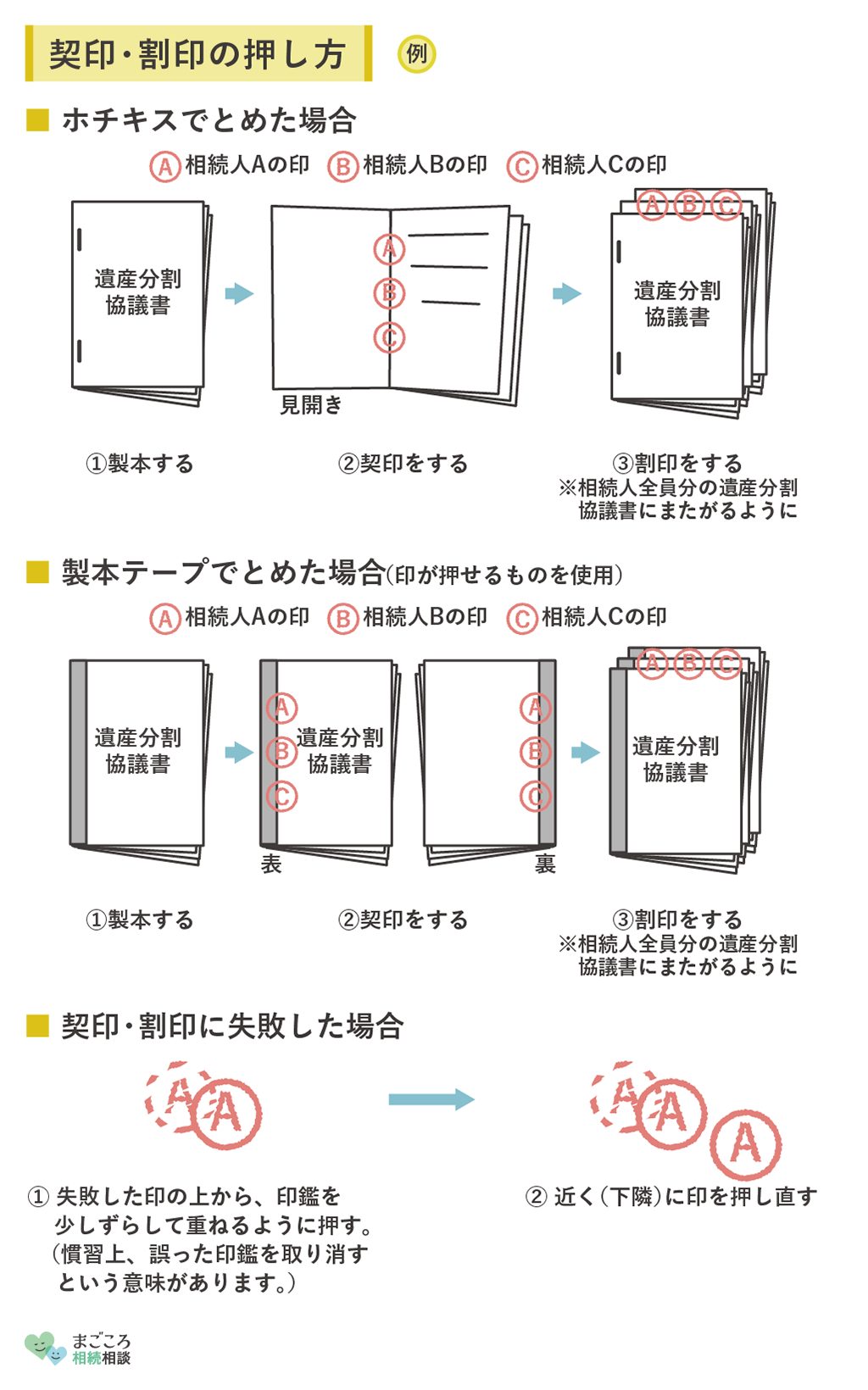

1枚の用紙に収まらない場合は割印・契印が必要になる

遺産や相続人の数が多いと、遺産分割協議書が複数枚にわたることがあります。遺産分割協議書が1枚の用紙に収まらないときは、割印や契印で一連の書類であることを証明する必要があります。

用紙を重ねて左側をホチキスでとめたら、ページの見開き部分に左右のページにまたがるように相続人全員の実印を押印しましょう。

何ページにもわたる場合はすべてのページに契印が必要になるため、枚数が多くなるなら、左側をホチキスでとめたあと市販の製本テープで製本するのがおすすめです。

製本する場合は製本テープと表紙、または製本テープと裏表紙への契印だけで足り、中身への契印はいりません。

なお、A4サイズの用紙2枚にわたる場合は、A3用紙を横向きにして使用すると用紙が1枚で済むため、契印は必要ありません。

子どもが相続放棄=相続人は母1人というわけではない

母親と子どもが相続人になるケースで、母親にすべての遺産を相続させるために、子どもが相続放棄を検討することがあります。しかし、この場合は注意が必要です。子どもが相続放棄をしたからといって、相続人が母親だけになるとはかぎらないためです。

子どもが相続放棄すると、たしかに子どもは相続人ではなくなります。相続放棄すると、その相続人ははじめから相続人ではなかったことになるため、代襲相続のように権利が下の代に下りていくこともありません。

しかし、子どもが相続人ではなくなるということは、相続順位第2位である被相続人の親が相続人になるということです。親がすでに亡くなっている場合は、相続順位第3位である被相続人の兄弟姉妹が相続人になります。

このように、母親にすべての遺産を相続させるために子どもが相続放棄をしても、親や兄弟姉妹に遺産分割の権利があり、望む結果にならないケースがあることを知っておきましょう。

母が高齢だとすぐに二次相続が発生する可能性がある

高齢の母親に父親の遺産をすべて相続させる場合は、二次相続がすぐに起こる可能性も視野に入れておく必要があります。父親の遺産を母親がすべて相続しても、そのあとすぐに母親が亡くなると、今度は母親の相続が発生し、また遺産分割をしなければなりません。

不動産の相続登記や自動車の名義変更などの手続きには手間や時間がかかり、専門家に依頼すれば費用が発生してしまいます。また、二次相続では相続税が高額になる可能性があります。

父親の相続時には配偶者の税額軽減が使えるため相続税が減額されますが、母親が亡くなった場合の二次相続では税額が軽減できません。

父親の遺産を相続したときの母親の年齢にもよりますが、その時点ですでに高齢なら、二次相続についても検討する必要があるでしょう。

遺産分割協議書が無効になる場合がある

中には、遺産分割協議書が無効になる場合もあります。ここでは、遺産分割協議書が無効になるケースについて解説します。

遺産分割協議に参加していない相続人がいる場合

遺産分割協議に1人でも参加していない相続人がいる場合、その遺産分割協議書は無効です。なぜなら、遺産分割協議はすべての相続人が参加し、遺産分割協議の内容に同意してはじめて成立するためです。

たとえば、遺産分割協議に非協力的な相続人がおり、その相続人が「協議の内容に従うから自分以外の相続人で決めてくれ」といったとしても、その相続人を省いての協議は認められません。

また、遺産分割協議後に被相続人の前婚での子が現れたり、被相続人に認知された婚外子が判明したりした場合なども、すべての相続人で遺産分割協議を行ったことにならないため無効です。このようなケースでは、遺産分割協議を一からやり直す必要があります。

遺産分割の段階で母が認知症になっていた場合

遺産分割の段階で母親が認知症になっていた場合も、遺産分割協議書は無効になります。認知症を患っている状態は判断能力がないとみなされ、法律行為が制限されるためです。

母親にかぎらず、相続人のうち誰か1人でも認知症や精神疾患、知的障害などによって判断能力がないと判断される状態で遺産分割協議に参加していた場合は、その遺産分割協議書は無効になるため注意しましょう。

母親が遺産分割の段階ですでに認知症になっている場合は、成年後見人を選任し、成年後見人が母親の代理人として遺産分割協議を進める必要があります。

母が未成年の子の代理人としても遺産分割協議に参加した場合

母親が未成年の子の代理人として遺産分割協議に参加した場合、その遺産分割協議書は無効です。なぜなら、未成年の子の母親も相続人になるケースでは、特別代理人を立てる必要があるためです。

未成年者は法律行為ができないため、相続人が未成年の子である場合は、一般的に親権者が法定代理人として遺産分割協議に参加します。

しかし、親権者である母親とその未成年の子が同時に相続人になるケースでは、お互いの利益が相反することから、母親は未成年の子の法定代理人になれないのです。

父の遺産を母にすべて相続させる場合に有効な節税方法

父親の遺産を母親がすべて相続するとなると、母親ひとりで相続税を負担しなければなりません。しかし、被相続人の配偶者が相続するケースには、使用できる節税方法がいくつかあります。

ここでは、父親の遺産を母親にすべて相続させる場合に有効な節税方法をご紹介します。

配偶者控除

節税方法のひとつに、「配偶者控除」があります。配偶者控除とは、被相続人の配偶者が受けられる軽減措置のことで、遺産の総額が以下のうちどちらか多いほうの金額以内であれば相続税がかかりません。

- 1億6,000万円

- 法律で定められた相続分

配偶者控除を利用した場合、遺産の総額が1億6,000万円以内であれば、母親がすべての遺産を相続したとしても相続税はかかりません。また、遺産の総額が1億6,000万円を超えていても、法律で定められた相続分以内であれば相続税はかかりません。

相続人が母親と子どもであれば、法律で定められた母親の相続分は2分の1です。その場合、たとえば遺産の総額が5億円であったとしても、2億5,000万円までは相続税をかけずに相続できます。

ただし注意が必要なのは、配偶者控除で相続税がかからないケースでも、相続税の申告は必要だという点です。相続税の申告は、被相続人が亡くなったことを知った日の翌日から10カ月以内に行わなければなりません。

小規模宅地等の特例

小規模宅地等の特例とは、自宅を相続した際に、敷地の評価額を最大80%まで減額できる特例です。たとえば1億円の土地でも、小規模宅地等の特例を利用することで最大2,000万円まで減額できます。

ただし、小規模宅地等の特例には面積制限があり、居住用の宅地に適用できるのは330平方メートルまでと決まっています。敷地の面積が330平方メートルを超える場合、330平方メートルを超える部分については対象になりません。

また、相続税の申告も必要です。とはいえ、大幅な減額が期待できる特例であることには違いありません。自宅とその敷地を相続するなら検討してみるとよいでしょう。

配偶者居住権

配偶者居住権とは、被相続人の配偶者がもつ、被相続人の家に居住する権利です。配偶者居住権を利用すると、家はほかの相続人が所有することになるため配偶者は相続できませんが、これまでどおり家で暮らせます。

さらに、母親と子どもが相続人になるケースで配偶者居住権を利用すると、節税対策にもなります。すでに家の所有権は子どもにあるため、母親が亡くなって二次相続が発生しても、相続税の対象にならないのです。

おすすめの記事

ほかにもこちらのメディアでは、相続放棄する人がいた場合の遺産分割協議書の書き方についてや遺産分割協議をしない場合についても解説しています。ぜひこちらの記事もご確認ください。

-e1693177449149.jpeg)