※当記事はPRを含みます。

相続税がいくらからかかるのかがわからず、困っていませんか?

相続税には基礎控除額が設定されているため、必ずしも税金が発生するわけではありません。実際、相続税を払っている方は少数です。

今回は、相続税がいくらから発生するのかを解説するとともに、税負担を軽減できる特例や控除をご紹介します。

- 遺産総額が基礎控除額を超えると相続税がかかる

- 相続税がいくらなのかを知りたいときは早見表が便利

- 相続税0円でも申告が必要なケースがある

相続税はいくらからかかる?

相続税とは、遺産を相続した方が支払う税金です。しかし、相続が発生したら必ず税金がかかるわけではありません。相続税には非課税枠があるため、遺産総額が非課税枠の範囲内であれば、相続税を支払わずに済みます。

遺産総額が3600万円を超えると相続税がかかる

相続税には非課税枠の「基礎控除」があり、控除額以上の遺産を受け取った場合に相続税が発生します。

基礎控除額は法定相続人が1人の場合、3,600万円です。基礎控除額は相続人の数によって変動しますが、3,600万円が最低金額となるので、相続税がかかる基準は3,600万円以上と覚えておきましょう。

相続税が発生しても遺産全額にかかるわけではなく、控除額を超えた分だけが課税対象になります。

相続税がかかる財産とかからない財産がある

相続税の対象になる財産と対象にならない財産は、次のように分類できます。

| 相続税がかかる財産 | 現金、預金 不動産 有価証券、貸付金 自動車 貴金属、骨董品 営業権、特許権、著作権などの権利 被相続人が契約していた生命保険の権利 非課税限度額を超える死亡保険金や死亡退職金 相続発生前3年以内の生前贈与 相続時精算課税を適用した生前贈与 |

|---|---|

| 相続税がかからない財産 | 墓地、墓石、仏壇、神棚、庭内神し 国や地方公共団体などへの寄付 生命保険 死亡退職金 |

非課税の財産を差し引きして基礎控除額以下になれば、相続税はかかりません。

相続税がかかる人は少ない

国税庁が公表した「令和2年分 相続税の申告事績の概要」によると、2020年度に相続税を払った方の割合は8.8%でした。これは、被相続人の約12人のうち1人が払った計算になります。

このことから、実際に相続税を払う方は少ないことがわかります。少ない理由は、非課税枠が設定されているうえに、特例や控除などがいくつか用意されているためです。

相続税はいくらまで無税?

相続税には基礎控除があるため、相続財産が控除額を下回れば課税されません。

基礎控除によって遺産額が0円になれば、税務署への申告は不要です。

基礎控除の計算方法

相続税の基礎控除は、以下の計算式で算出できます。

- 基礎控除=3,000万円+(法定相続人の数×600万円)

| 法定相続人の数 | 基礎控除の金額 |

|---|---|

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| 4人 | 5,400万円 |

| 5人目以降 | 以降1人600万円ずつ増加 |

3,600万円は法定相続人が1人のときの控除額です。相続人の数が増えるほど、相続税がかからない基準の金額が高くなります。

基礎控除における法定相続人の数え方

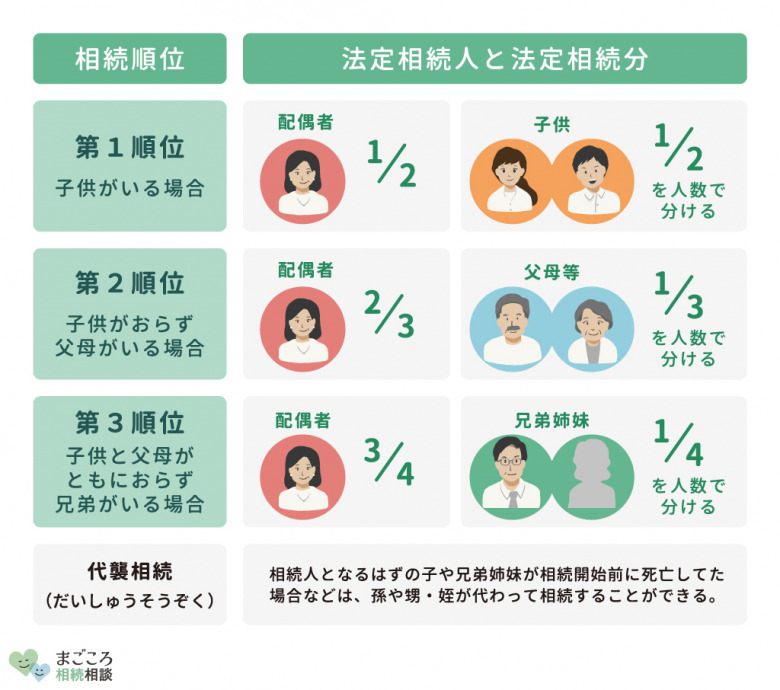

法定相続人とは、民法が定めた遺産を相続できる方です。法定相続人には、以下のとおり相続順位が定められています。

| 第1順位 | 子、いない場合は孫 |

|---|---|

| 第2順位 | 父母、いない場合は祖父母 |

| 第3順位 | 兄弟姉妹、いない場合はその子 |

上位の方が優先的に相続人になります。第1順位がいなければ第2順位、第2順位がいなければ第3順位と相続権利が移動する仕組みです。

表に記載がない配偶者は、最優先で法定相続人になります。例えば、夫婦2人に子ども2人の家族で夫が亡くなったとき、妻と子ども2人の3人が法定相続人になります。ただし、事実婚や内縁関係のパートナーは認められません。

同じ順位の方が複数いる場合は、全員が法定相続人になります。相続放棄した方がいる場合は、相続放棄がなかったものとして相続人の数に含めます。

相続税が発生しない特例・控除

基礎控除額を超えたとしても、特例や控除を活用すれば、相続税が発生しない場合があります。

ここでは、いくつか代表的な特例・控除を解説します。

配偶者に対する相続税額の軽減

配偶者に対する相続税額の軽減は、被相続人の配偶者が取得した遺産額が、以下の2つのどちらか多い金額まで非課税になる制度です。

- 1億6,000万円

- 配偶者の法定相続分相当額

控除額は非常に高いため、多くのケースで税金は発生しません。ただし、適用できるのは婚姻関係にある配偶者のみであり、内縁関係にある方は利用できません。

未成年者控除

未成年者控除は、18歳未満の相続人を対象にした控除制度です。未成年者は、以下の税額控除を受けられます。

- 未成年者控除=(18歳-相続開始のときの年齢)×10万円

1年未満の期間は、切り上げて計算します。例えば相続人が16歳3カ月だったときは、3カ月を切り捨てて16歳として計算しましょう。

障害者控除

障害者控除は、85歳未満の障害者である相続人を対象にした控除制度です。障害者は、以下の金額を控除できます。

- 一般障害者:満85歳までの年数×10万円

- 特別障害者:満85歳までの年数×20万円

年数に1年未満の期間があれば、切り上げて計算します。

贈与税額控除(暦年課税)

贈与税額控除は、生前贈与した財産が相続税の対象になった場合に、その財産に納付した贈与税を相続税から控除する制度です。

本来、一年間(暦年)の贈与額が110万円以下なら税金(贈与税)は課されません。3年以内に年110万円を超えて贈与をしたときは贈与税を納めるわけですが、死亡日前3年間の贈与は、相続税の加算対象として持ち戻しされます。

つまり、一度税金を納めた財産が再び課税対象になるのです。同じ財産に贈与税と相続税が課されると二重課税になるため、贈与税額控除で引けるようになっています。

相次相続控除

相次相続控除は、10年以内に2回以上の相続があった場合に、2回目の相続税から一定額を控除できる制度です。短期間に連続して相続が発生すると税負担が大きくなるため、特例として控除があります。

1回目に相続税を納付しているときは、経過年数に応じて相続人の相続税から控除できます。

外国の財産に対する相続税額の控除

外国の財産に対する相続税額の控除は、相続財産が外国で課税されたときに相続税から控除できる制度です。

同じ財産に外国と日本で相続税が課されると二重課税になるため、税額を調整できます。

控除できる金額は、外国で課税された相続税相当額と日本の相続税のうち、いずれか少ない金額です。

贈与税額控除(相続時精算課税)

贈与税額控除(相続時精算課税)は、相続時精算課税で贈与税を納付しているときに、相続税から納付した贈与税額を控除できる制度です。

相続時精算課税とは、生前贈与で2,500万円まで贈与税が課されない制度です。生前贈与した方が亡くなると、贈与した財産の全額が相続税の計算に足し戻されて二重課税になるため、納付した贈与税は控除されます。

小規模宅地等の特例

小規模宅地等の特例は、相続した土地にかかる税金を大幅に減額できる制度です。

被相続人が事業や居住用に利用していた宅地は、相続税の計算時に評価額を最大80%減額できます。評価額の減額によって基礎控除額内に収まれば、相続税は発生しません。

減額割合は、利用区分などによって変わります。

| 宅地等の利用区分 | 限度面積 | 減額割合 |

|---|---|---|

| 特定居住用宅地等 | 330平方メートル | 80% |

| 特定事業用宅地等 | 400平方メートル | 80% |

| 貸付事業用宅地等 | 200平方メートル | 50% |

相続した土地が評価額7,000万円(300平方メートル)のときの計算方法は、以下のとおりです。

- 減額金額:7,000万円×80%=5,600万円

- 土地の評価額:7,000万円-5,600万円=1,400万円

評価額を大きく下げられるので、節税効果は大きいですが、要件は厳しめです。

特に自宅の敷地は厳格で、亡くなる直前に同居しただけであれば特例は適用されません。住民票が一緒であっても、同居の実態がなければ特例は使えないので注意しましょう。

相続税の計算方法

ここからは、相続税を計算する流れを解説していきます。

1.遺産総額を計算する

遺産をすべて合算して基礎控除を差し引いた分が、課税遺産総額になります。計算式は次のとおりです。

- 課税遺産総額=相続税の対象となる財産-基礎控除

課税遺産総額が0円、またはマイナスになれば、課税されません。寄与分のある方は注意しましょう。

相続税の対象となる遺産には、マイナス財産は含まれません。マイナス財産は、プラス財産の金額の合計から差し引きできます。

【相続税の対象となる財産】

| プラス財産 | 現金、預貯金 有価証券(株式) 不動産(家屋、土地) 車 貴金属類 事業用財産(売掛金、商品) 各種権利(特許権、著作権) |

|---|---|

| みなし財産 | 死亡退職金 死亡保険金 |

【相続税の対象にならない財産】

| マイナス財産 | 借金 住宅ローン 買掛金 未払いの税金、家賃 、医療費など |

|---|---|

| 非課税財産 | 墓地、墓石、仏壇、仏具、神棚、葬儀費用 生命保険の非課税枠(法定相続人の数×500万円) 死亡退職金の非課税枠(法定相続人の数×500万円) |

みなし相続財産とは、被相続人が亡くなったことが原因で取得する財産です。民法上は相続財産に含まれませんが、相続税法では課税対象になります。

遺産総額の計算では、マイナス財産と非課税財産を控除します。

2.相続税額を計算する

相続税の総額を算出するには、まず課税遺産総額を法定相続分の割合で分配します。法定相続分は、以下のとおりです。

次に、分配した金額に税率をかけて各相続人の相続税を計算し、最後に全員分を合算します。

相続税の税率は以下のとおり、累進課税になっています。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | ー |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

相続税の計算式は以下のとおりです。

- 相続税=課税遺産総額×法定相続分×相続税率-控除額

例として、課税対象となる金額が1億円、相続人が妻と子2人の場合を見てみましょう。

- 妻:1億円×1/2=5,000万円、5,000万円×20%-200万円=800万円

- 子:1億円×1/2×1/2=2,500万円、2,500万円×15%-50万円=325万円

- 相続税額:800万円+325万円+325万円=1,450万円

3.財産の取得割合に応じて税額を計算する

相続税の総額を、遺産割合に応じて各相続人に割り当てて計算します。

- 妻:1,450万円×1/2=725万円

- 子:1,450万円×1/4=362万円(1人あたり)

妻は配偶者の税額軽減が使えるので、最終的な納税額は0円になります。

相続税がいくらなのかを簡単に知る方法

相続税の金額を手っ取り早く知りたい場合は、早見表を活用しましょう。より詳しい金額を知りたい場合は、シミュレーションソフトも有用です。

相続税の早見表を見る

相続税の総額がいくらになるかは、以下の早見表で確認できます。

【法定相続人が配偶者と子どもの場合】

| 遺産総額 | 配偶者+子1人 | 配偶者+子2人 | 配偶者+子3人 |

|---|---|---|---|

| 3,600万円以下 | 0円 | 0円 | 0円 |

| 4,000万円 | 0円 | 0円 | 0円 |

| 5,000万円 | 40万円 | 10万円 | 0円 |

| 6,000万円 | 90万円 | 60万円 | 30万円 |

| 7,000万円 | 160万円 | 113万円 | 80万円 |

| 8,000万円 | 235万円 | 175万円 | 138万円 |

| 9,000万円 | 310万円 | 240万円 | 200万円 |

| 1億円 | 385万円 | 315万円 | 263万円 |

| 5億円 | 7,605万円 | 6,555万円 | 5,962万円 |

| 10億円 | 1億9,750万円 | 1億7,810万円 | 1億6,635万円 |

【法定相続人が子どものみの場合】

| 遺産総額 | 子1人 | 子2人 | 子3人 |

|---|---|---|---|

| 3,600万円以下 | 0円 | 0円 | 0円 |

| 4,000万円 | 40万円 | 0円 | 0円 |

| 5,000万円 | 160万円 | 80万円 | 20万円 |

| 6,000万円 | 310万円 | 180万円 | 120万円 |

| 7,000万円 | 480万円 | 320万円 | 220万円 |

| 8,000万円 | 680万円 | 470万円 | 330万円 |

| 9,000万円 | 920万円 | 620万円 | 480万円 |

| 1億円 | 1,220万円 | 770万円 | 630万円 |

| 5億円 | 1億9,000万円 | 1億5,210万円 | 1億2,980万円 |

| 10億円 | 4億5,820万円 | 3億9,500万円 | 3億5,000万円 |

なお、配偶者のみの場合は、配偶者控除が適用されて相続税が発生しないため、早見表はありません。

シミュレーションソフトを使う

大まかな税額を把握するだけなら早見表で十分ですが、分割割合などによる違いを含めて、より正確な税額を知りたい場合は、シミュレーションソフトを使いましょう。

税理士事務所などのウェブサイトでは、相続税を計算できるシミュレーションソフトを無料で公開しています。

相続人の数や遺産額などを入力するだけで、簡単に計算できるものがほとんどです。

【遺産額別】相続税はいくらからかかる?

相続税はいくらかかるのかを、遺産額別にご紹介します。配偶者がいる場合といない場合とで税額が変わるので、それぞれのケースに合わせて確認しましょう。

遺産総額が2,500万円の場合

相続財産が2,500万円の場合は、基礎控除の範囲内なので相続税はかかりません。法定相続人の人数にかかわらず、相続税は発生しないため、申告は不要です。

ただし、相続財産は評価の間違いが起きやすいので、本当に基礎控除内かどうかを確かめておきましょう。

遺産総額が5,000万円の場合

相続財産が5,000万円のケースでは、相続税はいくらなのでしょうか?配偶者と子3人が相続した場合、相続税はかかりません。

配偶者と子どもが法定相続人となり、それぞれが法定相続分を相続したときの税額を表したのが以下の早見表です。

| 配偶者がいる場合 | 配偶者がいない場合 | |

|---|---|---|

| 子1人 | 40万円 | 160万円 |

| 子2人 | 10万円 | 80万円 |

| 子3人 | ー | 20万円 |

配偶者と子どもが3人いる場合は、基礎控除額が5,400万円となり、遺産総額を上回るため、相続税はかかりません。

なお、相続人が配偶者のみなら「配偶者の税額軽減」によって税額0円となります。子どもだけが相続人となるときは、特例を利用できる方がいないので、相続税の負担が大きくなります。

遺産総額が1億円の場合

相続財産が1億円の場合、相続人が子ども1人しかいなければ1,220万円の相続税がかかります。

| 配偶者がいる場合 | 配偶者がいない場合 | |

|---|---|---|

| 子1人 | 385万円 | 1,220万円 |

| 子2人 | 315万円 | 770万円 |

| 子3人 | 263万円 | 630万円 |

配偶者がいたり、子どもの数が多かったりすれば、税額も少なくなります。

なお、相続人が配偶者しかいない場合、遺産総額が1億6,000万円以内であれば「配偶者の税額軽減」を利用できるので、相続税は0円です。

【遺産の種類別】相続税はいくらからかかる?

相続税はいくらかかるのかを、遺産の種類別にご紹介します。

預金

相続税は各財産の時価を基に計算しますが、預金は残高がそのまま評価額になります。預金が対象の特例措置もないため、額面全体に相続税がかかります。

残高が大きいほど税額も高くなりますが、基礎控除の範囲内であれば相続税はかかりません。おおよその税額は、前述した早見表で確認できます。

土地

土地は時価ではなく、相続税評価額に対して相続税がかかります。評価額の計算方法には「路線価方式」と「倍率方式」があり、土地の総額が基礎控除額を超えた場合にのみ課税されます。

土地は相続財産に占める割合が高いため、どのように評価するかは重要なポイントです。評価方法が変われば、税額も大きく変わります。

また、「小規模宅地等の特例」を利用すれば、土地部分の評価額が最大80%引き下がるため、大きな節税が可能です。

生前贈与

相続開始前3年以内に贈与された財産は、相続税の対象になります。非課税枠110万円を利用したことにより贈与税が非課税でも、その贈与が相続開始前3年以内に行われていれば課税対象です。

贈与税額控除を利用すれば、納付した贈与税は相続税から控除できるため、税負担を抑えられます。

相続税を申告するときの注意点

相続税を申告するときは、以下3点に注意が必要です。

相続税には申告期限がある

相続税には申告期限があり、被相続人が死亡したことを知った日の翌日から10カ月以内です。

例えば、1月15日に被相続人が亡くなったことを知った場合、申告期限は11月15日です。期限までに相続税を一括納付する必要があるので注意しましょう。

しかし、家族が亡くなると葬儀や法事、諸手続きや遺産分割協議などをしなければならず、時間的な余裕はほとんどありません。期限に間に合いそうにないときは、税理士への相談をおすすめします。

申告期限を過ぎるとペナルティを受ける

期限を過ぎると、期限翌日から納付日までの日数に応じた「延滞税」が発生します。また、正当な理由なく期限までに申告をしないときは「無申告加算税」も課されます。

申告期限から1カ月以内なら無申告加算税は発生しないので、期限を過ぎたときに気づいたら一日でも早く申告・納税しましょう。

相続税額が0円でも申告が必要な場合がある

「配偶者の税額の軽減」と「小規模宅地等の特例」を利用したときは、税額がたとえ0円でも申告が必要です。申告しなければ、特例を適用したのか単に申告していないのかを、税務署が判断できないからです。

申告期限である10カ月以内に申告をしないと、特例が使えずに税額が増えてしまうので注意しましょう。

おすすめの記事

ほかにもこちらのメディアでは、相続税が払えないとどうなるのかや相続税とは何かについても解説しています。ぜひこちらの記事もご確認ください。