※当記事はPRを含みます。

「親が亡くなって、同居していた自分が自宅を相続したい」

「相続した自宅の登記はどうすれば良い?」

相続財産に不動産が含まれる場合には、預金や現金などの相続とは異なる手続きが必要です。専門的な知識が必要な作業も少なからず発生することになるでしょう。

- 不動産の分割方法は「現物分割」「換価分割」「代償分割」の3通り

- 相続登記が義務化される

- 不動産の評価額算出には専門知識が不可欠

不動産の相続を円滑に進める方法は?

遺産に含まれる不動産は、他の相続財産とは異なる特性を有しています。

不動産は現金や預金のように容易に分割ができないという特徴を持つ上、特定の相続人が生活の拠点として利用しているケースも考えられるでしょう。

このような注意点を踏まえた上で、不動産の相続を円滑に進める方法を考えていきましょう。

まずは相続手続きの流れを知ろう

相続には基本となる手続きの流れがあり、それに沿って進めるのが一般的です。

被相続人の負債が大きい場合には3か月以内に相続放棄や限定承認の申し立てをする必要があることや、10か月以内に相続税の申告をしなければならないことから、これらの期限に間に合うように手続きを進めなければなりません。

遺言書の有無の確認が第一歩

遺言書は相続や遺贈に関する故人の意思を示す書類です。

例えば「自宅を長男に譲る」「生前お世話になった人に現金を遺贈する」など、特定の財産を特定の相手に贈る意思を示すことや、法定相続人以外の人に財産を贈ることも可能です。

遺言書には法的拘束力が認められ、民法に定める法定相続分よりも遺言書の内容が優先されます。このため相続手続きでは、遺言書の有無を確認することが極めて重要です。

相続人を確定する

次に行うべき重要な作業が相続人の確定です。

相続人となり得る人は、民法に定める相続順位によって決まります。第1順位は子・孫などの直系卑属、第2順位は父母などの直系尊属、第3順位は兄弟姉妹です。

順位が上の立場の人が相続人になると、下位の人は相続人にはなりません。被相続人に子供がいれば親や兄弟は相続人にはならないのです。

配偶者に関する記述がないことに違和感を覚える方もいると思いますが、配偶者は順位に関係なく必ず相続人になるとされています。

「配偶者と子ども」「配偶者と親」というように、配偶者とともに相続順位が上位の人が相続人になるのです。

相続人の調査・確定とは、被相続人の出生から死亡までの戸籍をすべて辿って、相続人になるべき立場の人を抽出する作業です。

一見簡単そうではありますが、戸籍を読むにも一定の知識を要します。本籍地が遠方であれば、取り寄せまでに掛かる時間にも注意が必要です。

相続をするか否かを決める「熟慮期間」は3か月しかありませんから、相続が発生したらできるだけ早く着手するのが望ましいでしょう。

相続財産を確定する

現金や預金だけでなく、被相続人が所有している不動産や有価証券、貴金属、家具などに至るまで、すべての相続財産を列挙するのがこの作業です。

相続財産は何もプラスの資産だけとは限りません。

ローンなどの利用があればその負債も相続財産に含まれますし、誰かの借金の保証人になっていたとしたら、その保証人という立場も相続の対象です。

すべての資産と負債をつまびらかにするためには、かなりの時間と労力、さらに専門的な知識が必要とされることを覚えておきましょう。

仮に負債が資産を上回っていて相続によって損害が発生する可能性が生じたら、相続開始から3か月以内に相続放棄や限定承認などの申立てをする必要があります。

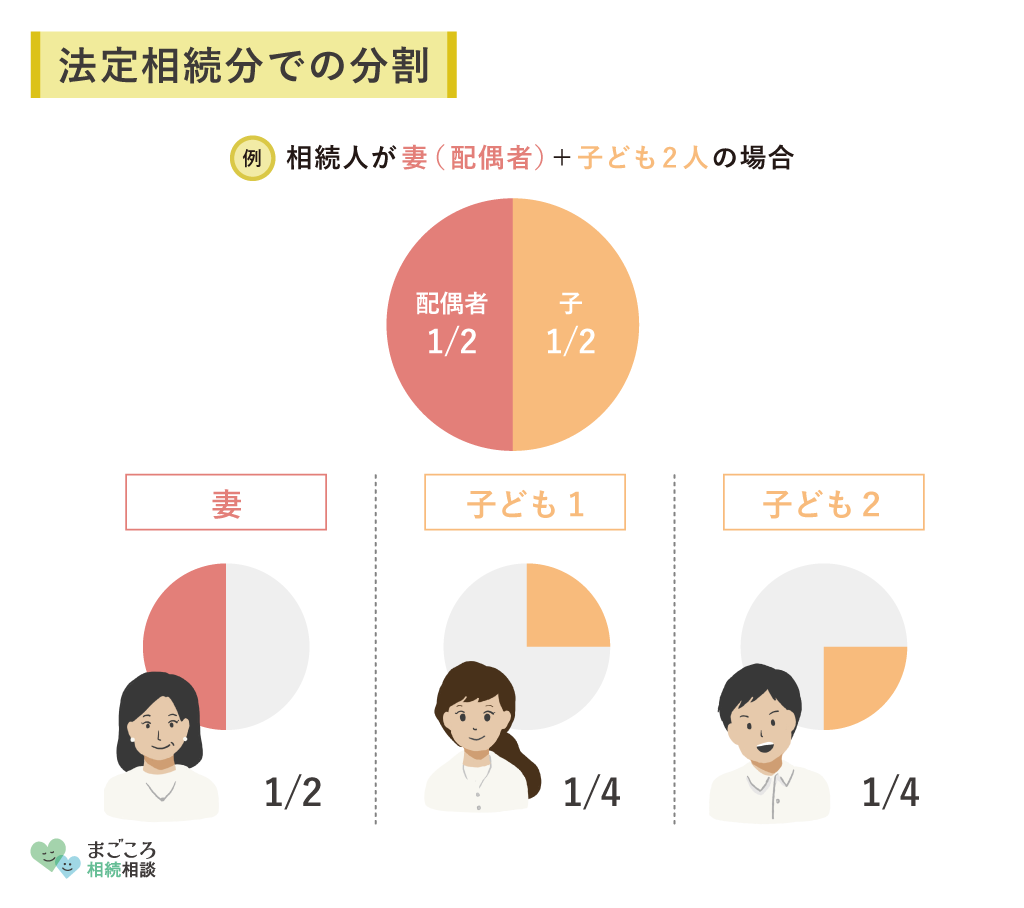

基本の分け方は法定相続分

遺言書がない場合、相続財産は法定相続分に従って分割するのが原則です。

「相続人全員の合意があれば、法定相続分とは異なる割合で配分することも可能」という仕組みと考えれば分かりやすいでしょう。

相続が開始され、次に記述する「遺産分割協議」がまとまっていない段階では、「相続財産全体を相続人全員が法定相続分の割合に応じて共有している」と考えられます。

仮に妻と子ども2人が相続人という場面を想定すれば、妻が1/2、子供が1/4ずつの割合で預金も現金も不動産も共有している状態です。

遺産分割協議を行う

遺産分割協議とは、相続財産を現実的にどのように分配するかを決める話し合いのことを指します。

前述の通り「相続財産は法定相続分に従って分割するのが原則」とはいえ、仮に法定相続分通りに分割しようと思っても、不動産や貴金属のような「実物資産」であれば、現実に分割することが難しいケースもあるでしょう。

そのような場合に「この不動産は誰が相続する」「この貴金属は売却して現金化する」など、具体的な分割の方法を考える場が遺産分割協議です。

例えば「母親が自宅を相続する代わりに、子どもたちは現金と預金をもらう」などの方法で、不公平がないように遺産を分配するなどの方法が考えられます。

全員の合意があれば、「子供たちは遺産を受け取らず、母親がすべての財産を相続する」といった選択も可能です。

遺産分割協議後に遺言書が発見されたら

仮に遺産分割協議を終えたのちに遺言書が発見されたとしたら。

遺言書の効力は、相続開始時に生じるもの。発見されたときではありません。つまり、遺言書に記載された遺産分割方法が優先されるのが原則です。

とはいえ相続人全員の合意があれば、遺言書とは異なる遺産分割方法を取ることも可能です。つまり、遺産分割協議がただちに無効となるわけではありません。

しかし「遺言の内容を事前に知っていれば合意しなかった」という相続人が出る可能性もあるでしょうし、遺言によって示された受贈者(遺贈を受ける人)が遺産分割協議に参加していない場合もあるでしょう。

このようなケースでは、遺言書にしたがって遺産分割をやりなおさなければなりません。

相続登記を行う

相続によって不動産の所有権を取得した相続人は、相続登記の手続きをしなければなりません。

不動産の所有者が所有権を登記することは、本来の意味では「所有者の権利」という位置づけです。

しかし、不動産登記法の改正により、2024年4月1日から相続登記が義務化されることを覚えておきましょう。

相続登記とは異なりますが、株式などを相続する場合にも名義変更の手続きが必要になります。

株の相続や詳しい手続きについて興味がある方は、こちらの記事もご覧ください。

相続税の申告・納付を行う

相続財産の総額が基礎控除額を超える場合には、相続税の申告と納付が必要です。

申告期限は「被相続人が死亡したことを知った日(一般的には死亡日)の翌日から10か月以内」で、これを過ぎると無申告加算税や延滞税などのペナルティが課される恐れがあります。

基礎控除額は3,000万円+600万円×法定相続人の数で計算され、この金額以下であれば申告は不要です。

- 3,000万円 + 600万円 × 法定相続人の数 = 基礎控除額

妻と子ども2人が相続人というケースでは、以下の計算式で4,800万円が基礎控除額となります。

- 3,000万円 + 600万円 × 3 = 4,800万円

ただし、後述する「小模宅地等の特例」などを利用するには、基礎控除額を超えない場合でも申告が必須です。

不動産を含む遺産分割のポイントは?

複数の共同相続人がいる相続で遺産に不動産を含むケースでは、「誰がどのように不動産を取得するか」を決めることがとても重要です。

「相続人の中で、その不動産に誰が住むのか」など、他の実物資産とは異なる視点からもしっかりと話し合いをしなければなりません。

その点を踏まえた上で、不動産を含む遺産分割のポイントを見ていきましょう。

相続不動産の分割方法は3通り

複数の共同相続人が不動産を分割して取得する場合には、3通りの方法が考えられます。

それが「現物分割」「換価分割」「代償分割」です。

現物分割

分割対象の資産を現実的、物理的に分割するのは「現物分割」です。

実物資産の分割にはあまり適していない方法ですが、不動産であっても「建物がない更地の土地」などには用いることができます。

仮に100坪の土地を2人の相続人で分けるのであれば、単純に面積で50坪ずつなどに分割することや、市場価値的に平等になるように調整して分割することなどが考えられます。

しかし、広い土地を物理的に分割することで土地そのものの価値が低下したり、測量や分筆などのコストが発生したりするなどのデメリットも考慮しなければならないでしょう。

換価分割

分割対象の不動産を売却し、その代金を相続人で分割するのが「換価分割」です。

売却にコストが発生するなどのデメリットはあるものの、現金化することによって公平に分割することが可能となるのがメリットといえるでしょう。

特に、相続人がだれもその家に住む予定がなく空き家になってしまうようなケースでは、相続後の維持管理に要するコストの面などでも有利な方法といえます。

代償分割

対象の不動産を取得する相続人が「そこで得る利益」を金額に換算して、他の相続人に対して差額分の「代償金」を支払うことで公平性を保つ方法が「代償分割」です。

兄弟2人が相続人となり、2,000万円相当の自宅を相続するケースを想定してみましょう。

被相続人と同居していた長男がこの自宅を相続したいので、本来であれば次男の相続分である1,000万円を支払うことで公平な分割を実現するのです。

代償分割は、このように「特定の相続人が単独で不動産を取得したい」というケースで有効な分割方法といえるでしょう。

共有は将来的なトラブルのもと

「分割方法は3通り」と記述しましたが、実際にはもう一つの相続方法が存在します。それが「共有」という方法で、法律上の「所有権の割合」だけを分割する方法です。

先に挙げた兄弟が、被相続人の自宅を相続するケースを当てはめてみましょう。この場合、不動産を兄と弟の共有として持ち分1/2ずつで登記をすれば、法律上は何の問題もありません。

しかし実際には、共有は問題の先送りにしかならず、将来的に大きなトラブルを生む可能性をはらんでいます。

このままの状態で兄か弟が亡くなり、さらなる相続が発生したら、持ち分が細分化され権利関係が複雑になってしまうからです。

共有財産を処分する場合、つまり売却するなどの際には、共有者全員の合意が必要です。

もともと所有者は2人、持ち分は1/2ずつであった不動産も、さらなる相続が発生すれば共有者が増え、持ち分がさらに細分化していきます。

当初の共有者は良好な関係の兄弟であったとしても、共有者が増えるとともに関係性が希薄になっていく可能性も否めません。

このような過程を経ることによって、共有者全員の合意形成が困難になり、処分も活用もできない不動産となってしまうリスクがあるのです。

行政手続きが必要な土地に注意

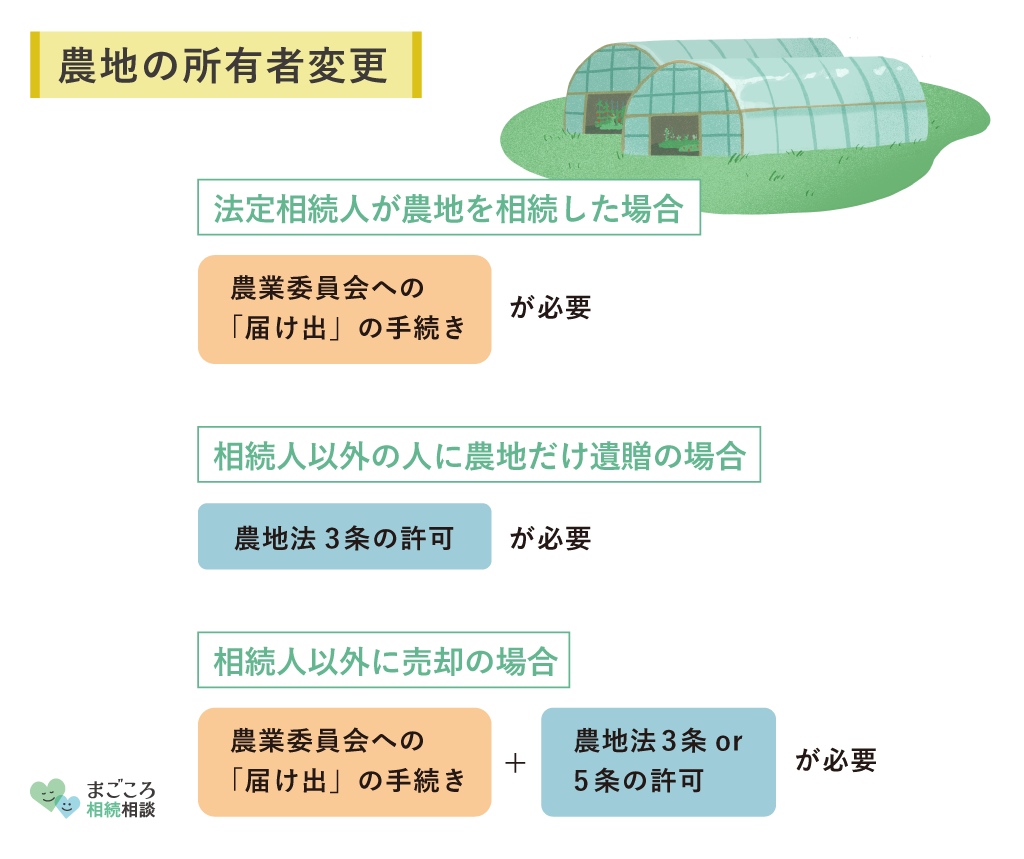

不動産の中には、相続によって所有者が変わることに対して許可や届け出などの手続きが必要になるものが存在します。

代表的な事例としては、農地を相続する場合が挙げられるでしょう。

相続で農地を取得した場合、農業委員会に対して農地法3条の3第1項に基づく届け出が必要です。

この期限は「相続によって農地を取得したときから10か月以内」とされており、届け出を怠った場合には「10万円以下の過料」という罰則規定も設けられています。

しかもこの規定は、あくまでも法定相続人が農地を相続したケースに限定されたもの。

原則として農地の所有者を変更する場合には農地法3条に基づく「許可」が必要で、相続人以外の人が農地だけ遺贈を受ける場合や、相続人以外に売却しようと考えた場合には、この届け出という手続きでは足りません。

書類を提出するだけで完結する「届け出」という手続きと、行政の判断を仰ぐ「許可」という手続きは、全く異なることを覚えておきましょう。

空き家になるなら売却を検討

相続した不動産に相続人が住み続けるようなケースは問題ありませんが、活用の方向性が決まらずに空き家になってしまうようなケースでは、売却という選択肢も視野に入れて検討しましょう。

不動産は所有しているだけで税金などの費用負担が生じるだけでなく、適切に管理する責任を負わなければなりません。

相続した空き家を売却した場合には、一定の要件を満たせば売却益から最大3,000万円までを控除できる特例も運用されていますから、適用されれば税制面での大きなメリットも期待できます。

遺産分割協議のポイント

不動産を含む相続財産の分割を円滑に進めるためには、押さえておきたいいくつかのポイントが存在します。

無用なトラブルを避けるためにも、注意すべき点を把握しておきましょう。

評価額の算定が合意のポイント

不動産には値札が付いているわけではありません。

現金のように価値が明確でないからこそ、その価値判断で各相続人の意見が分かれる可能性があるのです。

一口に不動産の価値といっても、その評価額の算定には複数の方法が存在します。

相続税の基礎となる評価額をベースとするのか、一般に市場で取引される価額をベースとするのかで、大きな差が生じるケースも少なくありません。

不動産を含む遺産分割を円滑に進めるためには、評価額の算定の根拠を明確に示し、それぞれの相続人の意見をすり合わせることが大切です。

遺産分割協議書とは?

遺産分割協議書とは、遺産分割協議で決めた相続財産の分割方法を記した書類のこと。「誰が不動産を相続する」「現金をどのような割合で分割する」など詳細な分割方法をすべて記載することで、それに則った相続登記などを行うことができる法的拘束力のある書類です。

遺産分割協議書には共同相続人全員の合意が必要で、その証として署名と実印での捺印などがなされるのが一般的です。

分割の方法も詳細な記載を

遺産分割協議書には決められた書式はありませんが、すべての相続財産を明らかにした上で「誰が、どの財産を、どのような形で取得するのか」を明確に記載することが大切です。不動産であれば、登記事項証明書に記載されている内容を正確に転記する必要があります。

特に「どのような形で取得するのか」という点に関しては、できるだけ詳細な記述を心がけましょう。

代償分割であれば、代償分割である旨や代償金の額なども記載しておくこと必要があります。

仮に遺産分割協議書にそれらの記載をせず代償金を支払った場合、代償金であることを認識されずに贈与とみなされる可能性すら生じるのです。

司法書士などの専門家に依頼するのがおすすめ

原則論で言えば、相続手続きは相続人本人がやるものです。しかし、手続きには専門的な知識が不可欠で、専門家の力を借りなければ難しいかもしれません。

特に遺産に不動産が含まれる場合には、できるだけ司法書士などの専門家に依頼するのがおすすめです。

相続登記はご自身でも可能ではありますが、「共有持ち分を持つ私道やゴミ置き場を見落とし、登記漏れが生じた」などは、よくあるトラブル事例の一つです。

不動産の相続は登記が必要

相続によって不動産を取得した場合でも、所有権を対外的に示す登記簿の記載は自動的に変更されるものではありません。

自ら相続登記の手続きを行い、所有権を移転しなければならないのです。

相続登記の方法と必要書類

相続による所有権移転登記は「相続人の権利」ですから、相続人がご自身で行うことが可能です。

必要書類を揃えて、法務局の窓口に提出するか、郵送するなどの方法で申請します。

法定相続分通りに相続する場合には、相続人の1人が単独で行うこともできますが、この場合には登記申請人以外には登記識別情報通知(かつての権利証)が発行されないことに注意しましょう。

必要書類

- 相続人全員の戸籍謄本

- 被相続人の出生から死亡までの戸籍謄本・改製原戸籍

- 被相続人の住民票の除票

- 不動産を取得する相続人の住民票

- 対象不動産の固定資産評価証明書

遺言書や遺産分割協議によって法定相続分以外の割合で不動産を相続する場合には、これらの書類に加えて根拠となる遺言書や遺産分割協議書などが必要です。

相続登記が義務化される

不動産登記法の改正により、2024年4月1日から相続登記が義務化されます。

改正不動産登記法では「相続や遺贈により不動産を取得した人は、所有権を取得したことを知った日から3年以内に相続登記の申請をしなければならない」と規定されました。

所有権を取得したことを知った日とは一般的には相続開始日を指し、遺産分割協議によって不動産を取得した場合には協議が成立した日がその日に当たります。

相続登記をしなかった場合のリスク

相続登記の義務化に伴い、この履行を怠った場合には「10万円以下の過料」という罰則規定も設けられました。不動産を相続して3年以内に登記できなければ罰則の対象となるのです。

しかし、遺産分割協議が長引いて、不動産の相続人が確定できないケースも十分にあり得るでしょう。

このため登記の義務化に合わせて、「相続が開始したことと、自らがその相続人であることを申し出ることで、相続登記の申請義務を履行したものとみなす」とする「相続人申告登記」という制度も開始されますから、期限内の相続登記が難しい場合にはこの制度を利用するとよいでしょう。

相続登記の義務化は「土地の所有者不明によって活用の妨げになる」という事態を抑制するための措置といえますが、そもそも登記は「自らが所有者あることを示す」という所有者の権利といえます。

登記をしていなければ真正の所有者であることを対外的に示すこともできず、売買などにも支障が出る可能性があるのです。

相続税申告の注意点

相続財産が基礎控除額を超える場合、相続開始から10か月以内に相続税の申告と納付が必要です。

相続する不動産が高額であれば、申告の必要が生じる可能性も否めません。

相続税の基本と申告の際の注意点も知っておきましょう。

相続税計算の基本を知ろう

相続税は、相続財産を受け取った人に課される税金です。税率は10~55%で、遺産総額ではなく「各相続人が受け取った遺産額」に応じて決まります。

ただし、相続財産の額を算出するために用いる不動産の評価額は、一般的な市場価格と異なることを覚えておきましょう。

不動産の評価額は土地と建物に分けて算出されます。

土地は路線価などを、建物は固定資産税評価額を基礎として計算され、この数値は市場価格の70%程度の抑えられるのが一般的です。

相続不動産の評価方法

相続税の算出の基礎となる不動産の評価額は、不動産会社の査定などとは全く異なります。

分かりやすいのは建物で、評価には原則として固定資産税評価額が用いられます。

一方の土地は、国税庁が定める財産評価基準書に基づいて評価される金額です。

敷地が面する道路に付された路線価をベースに算出されるのが一般的で、路線価に面積を掛け合わせた数字が評価額となるのです。

しかし、土地の形状は画一的ではありません。間口や奥行き、傾斜などに応じて価格を補正する措置が取られます。

不動産の評価額の算出には、これらの知識が不可欠です、言い換えれば、「計算する人の知識が乏しければ評価額が高くなってしまう」ことを意味しているのです。

小規模宅地等の特例とは?

相続開始まで被相続人と同居していた相続人がその住宅を取得するなど、一定の要件を満たせば土地の評価額が減額される制度が「小規模宅地等の特例」です。

高額な相続税によって住むところを失う可能性などに配慮して設けられた特例で、330㎡までは評価額が80%減額されます。

非常に節税効果の高い制度ですが、適用を受けるためには相続税の申告期限までに特例の適用を申告することが不可欠です。

相続開始から10か月以内を念頭に、遺産分割協議を進めましょう。

絶対に避けたい不動産相続のトラブル事例

遺産に不動産が含まれるケースでは、トラブルを引き起こしがちな要因がいくつか存在します。

よくあるトラブル事例を踏まえた上で、対策を講じながら相続手続きを進めましょう。

現物分割は無価値な土地を生むリスクも

建物がない更地などは土地自体の分筆も可能ではありますが、やみくもに現物分割をすることは無価値な土地を生むリスクがあることにも注意が必要です。

建物を建てる際には幅員4m以上の建築基準法に定める道路に2m以上接していることが必要ですが、分筆によってこれを満たさない土地が生じるケースも少なくありません。

外形上は道路に見える土地であっても、実態は個人所有の宅地である可能性も決して低くはないのです。

このような場合、分筆によって「建物が建てられない土地」を相続してしまう大きなリスクを背負うことになります。

相続税納付の資金に注意

基礎控除額を超える高額な不動産を相続する場合には、相続税を納付するための資金にも注意が必要です。

相続税は原則として現金で一括納付しなければなりません。

一括納付が難しい場合には、分割で納付する「延納」が認められる場合もありますが、それでも最終的には高額な納税が必要であることには変わりません。

不動産を売却しなければ支払えないなどのリスクも考慮し、できるだけ資金を準備しておきましょう。

依頼する専門家の選び方

相続を扱う専門家には弁護士・税理士・司法書士・行政書士などがいますが、それぞれの専門分野は異なります。

「相続税の申告は税理士」「相続登記は司法書士」と、一連の相続手続きの中だけでも複数の専門家を必要とするのです。

このため相続を専門的に扱っている士業は、専門分野ごとに連携体制を取っているのが一般的。

いずれの専門家に依頼する場合にも、「相続を専門的に扱っているか」という視点で選ぶことが大切です。

大切なのは被相続人の生前の準備

相続手続きを円滑に進めるための最も有効な手段は、被相続人が遺言を残しておくことと言えるでしょう。

遺産の中でも、不動産は容易に分割ができないという特徴を持つとともに、相続人の生活の拠点として重要な位置づけになっているケースも考えられます。

このような背景を踏まえて遺言書に贈り先を記しておけば、相続人同士の無用なトラブルを避けられる可能性が格段に高くなるのです。

ほかにもこちらのメディアでは、遺産相続手続きの期限はいつ? といったテーマや相続手続きをしなかったらどうなる?というテーマについても解説しています。ぜひこちらの記事もご確認ください。