※当記事はPRを含みます。

相続税の計算方法は難しくて複雑です。そのため、実際に相続が発生すると、「相続税の税率はどのくらい?」「相続税はいくら払わないといけないの?」など、わからないことだらけで頭を抱えてしまうこともあるでしょう。

そこで、相続税の税率やどのようにして税金の額が決まるのかなど相続の基本的な内容から、相続税の負担を軽減させる制度まで、相続について詳しく解説します。

- 相続税の税率は10%~55%

- 相続税は法定相続人の取り分に応じて計算する

- 「配偶者の税額控除」や「未成年者の税額控除」などを使い、相続税の負担を減らせる

相続税の仕組みは?税率はどのようにして決まるの?

まずは相続について、その仕組みなどをご説明します。

相続税は相続した財産にかかる税金

相続税とは、家族が亡くなるなどしてお金や不動産などの財産を相続した場合に、受け取った財産に対して課税される税金のことです。これは、国が課税する「国税」となります。

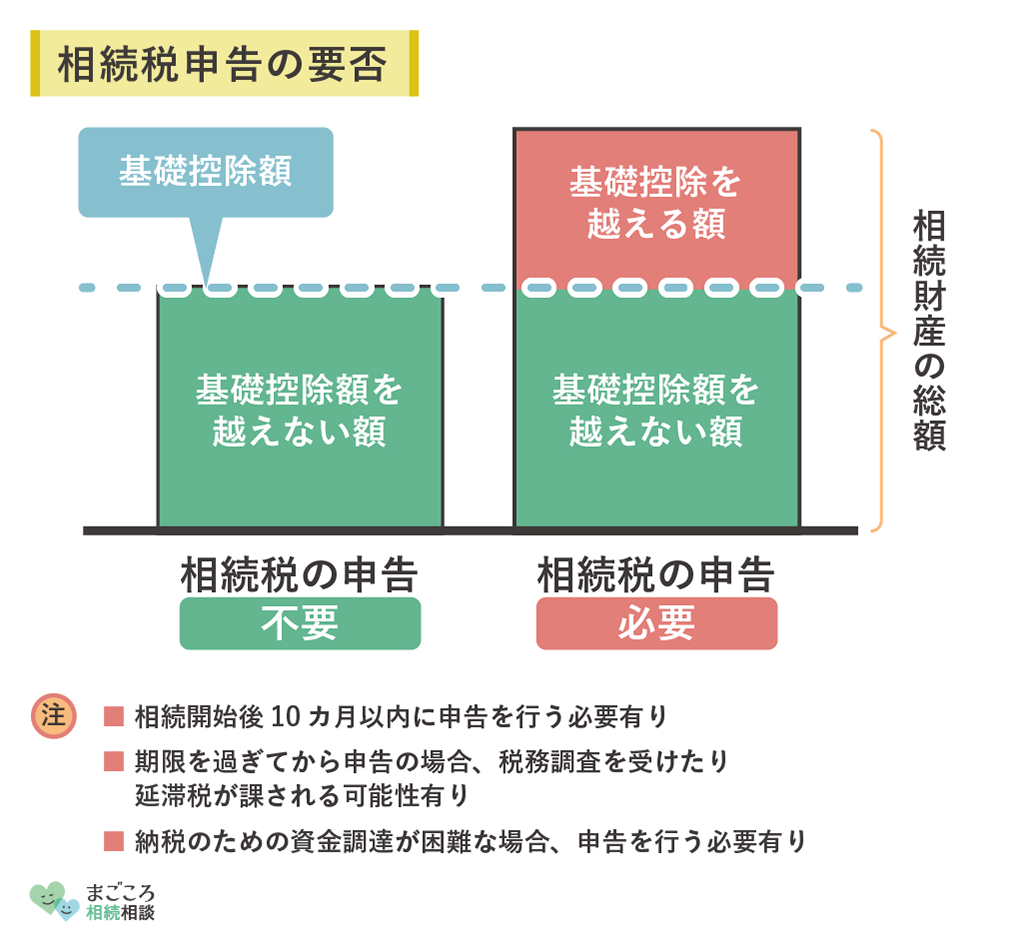

しかし、相続が発生したからといって、必ず相続税が課税されるわけではありません。

相続税が課税される場合・されない場合の違い

相続税が課税される人と課税されない人がいるのは、相続税に基礎控除額が設定されているためです。遺した資産の額が基礎控除より少ない場合は、相続税が非課税になります。

なお、基礎控除の額は法定相続人の数によって異なり、計算式は以下の通りです。

- 基礎控除の額=3,000万円+600万円×法定相続人の数

では、どの程度の人が相続税を申告し支払っているのでしょうか?国税庁が令和4年12月に公表した「令和3年分 相続税の申告事績の概要」によると、令和3年分の課税割合は9.3%でした。これは、被相続人(死亡者)約11人に1人の割合で相続税が課税されている計算になります。

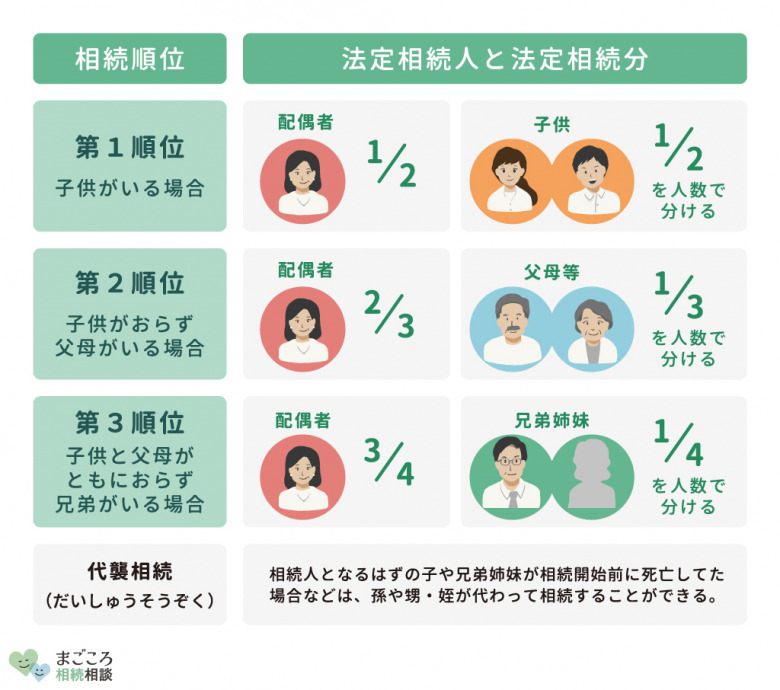

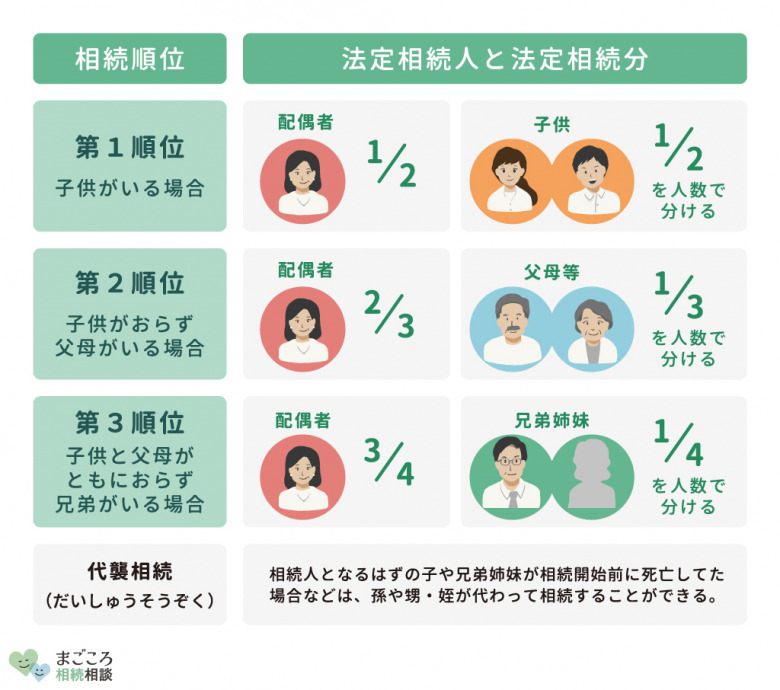

法定相続人は財産を相続できる人

相続で重要な専門用語のひとつが「法定相続人」です。法定相続人とは、権利や義務などをまとめた基本的な法律「民法」で定められた、財産を相続できる人のことを示します。

遺産は遺言書があれば誰でも相続できますが、遺言書がなければ法定相続人が話し合って遺産を分割しましょう。誰が法定相続人になるのかは民法で決まっており、被相続人(死亡者)の配偶者は常に相続人になれます。

第1順位である子どもが死亡している場合は、その子どもの子(子が死亡している場合は孫)が相続人になります。

仮に被相続人に子どもがいない場合、第2順位である父母が相続人になり、 父母が死亡している場合には、祖父母が相続人になります。

また、第1順位と第2順位である子ども・父母がいない場合には、第3順位である兄弟姉妹が相続人になるのです。

相続は放棄でき、被相続人(亡くなった方)の財産及び債務(借金など)のすべてを相続人が一切相続しないことを、「相続放棄」といいます。

相続放棄した人は、初めから相続人でなかったものとみなされますが、相続税の計算における基礎控除の計算上の法定相続人の数には含まれます。

また、内縁関係の人は相続人に含まれません。

遺留分は最低限保証された遺産の取り分

遺言によって家族以外の人に財産のすべてを遺贈することも可能ですが、遺された家族の立場に立つと納得できないでしょう。そこで、兄弟姉妹以外の法定相続人には、最低限保証された遺産の取り分として、「遺留分」が定められています。

遺留分は、誰が法定相続人になるかで割合が異なります。父母だけが法定相続人になる場合は遺産の3分の1、兄弟姉妹を除いたそれ以外の場合は遺産の2分の1が遺留分です。以下表にまとめましたので、参考にしてください。

| 法定相続人の組み合わせ | 遺産に占める遺留分の割合 | 法定相続人ごとの遺留分の割合 | |||

|---|---|---|---|---|---|

| 配偶者 | 子ども(孫) | 父母(祖父母) | 兄弟姉妹 | ||

| 配偶者のみ | 2分の1 | 2分の1 | – | – | – |

| 配偶者と子ども | 2分の1 | 4分の1 | 4分の1 | – | – |

| 配偶者と父母 | 2分の1 | 3分の1 | – | 6分の1 | – |

| 配偶者と兄弟姉妹 | 2分の1 | 2分の1 | – | – | 遺留分なし |

| 子どものみ | 2分の1 | – | 2分の1 | – | – |

| 父母のみ | 3分の1 | – | – | 3分の1 | – |

| 兄弟姉妹のみ | 遺留分なし | – | – | – | 遺留分なし |

※父母が死亡している場合は祖父母が相続人になります

相続税の税率は何%?

続いて、相続税の税率がどのように決まるのか見ていきましょう。

相続税の税率は10~55%の超過累進課税

相続税は所得税のように、課税される相続財産の額に応じて税率が高くなる「超過累進課税」です。

法定相続分に応じた遺産の取得金額が1,000万円以下の場合の税率は10%ですが、6億円を超えるともっとも高い55%の税率が課せられます。

相続税の税率表

相続税の税率は以下の表のように決まっています。

相続税の速算表

引用:国税庁-相続税の税率

法定相続分に応ずる取得金額 税率 控除額 1,000万円以下 10% - 3,000万円以下 15% 50万円 5,000万円以下 20% 200万円 1億円以下 30% 700万円 2億円以下 40% 1,700万円 3億円以下 45% 2,700万円 6億円以下 50% 4,200万円 6億円超 55% 7,200万円

例えば課税される相続財産が3,000万円の場合、3,000万円に税率の15%を乗じて、そこから控除額の50万円を控除した金額が税額になります。

- 3,000万円×15%=450万円

- 450万円-50万円=400万円

- 相続税の額=400万円

相続税の税率は法定相続分で決まる

法定相続分とは、法律で定められた法定相続人の取り分のことです。相続税の税率と税額は、法定相続分に応じて以下のように決まります。

1.法定相続分をもとに相続人の取り分を計算する

遺産は遺族の話し合いで自由に分割できます。ただし、合意に達しなかった場合には、法定相続人の取り分である「法定相続分」で分割します。

2.相続人の取り分をもとに相続税の税率と税額を決める

相続税の税率と税額は、相続人が実際に相続した遺産の額で決まるのではなく、法定相続分に応じた取得金額で決まります。

法定相続分は、法定相続人の範囲によって次のように決まっています。なお、法定相続人が子どものみ、父母のみ、兄弟姉妹のみの場合で、2人以上いるときには均等に分割します。

相続税の計算方法の手順を紹介

相続税の計算は以下の手順で行います。

- 相続財産を計算する

- 課税対象の相続財産の額を計算する

- 課税財産を法定相続分で相続人に割り振り、各人の相続税額を計算する

- 3の相続税額を合算し、全体の相続税額を計算する

- 全体の相続税額を、実際の相続割合で相続人に割り振る

- 税額控除が適用できる場合には、5の税額から控除する

相続税はいくらからかかるのか、ここでは例を挙げ、実際に相続税の税額を計算しながら手順を解説します。

相続財産を計算する

主な相続財産は現金や預貯金、株式、土地建物などの不動産、家庭用の財産、自家用車などの動産、生命保険金、損害保険金、死亡退職金などとなります。

一方、被相続人がしていた借金や、葬儀のために使った費用は相続財産から控除します。

- 相続財産=財産―債務―葬式費用など

また、被相続人が保険料を負担していた生命保険や損害保険はどうなるのでしょうか。相続人が死亡保険金を受け取る場合には、非課税限度額 (500万円 × 法定相続人の数)を超えるまでは生命保険や損害保険は相続税が課税されません。

ここで注意したいのは、被相続人から生前に贈与を受けていた場合です。以下のようなケースが該当しますので、贈与を受けた金額を相続財産に加算しましょう。

1.相続開始前の3年以内に暦年課税によって贈与を受けていた場合

被相続人が死亡した日から逆算して3年間に暦年課税によって財産の贈与を受けていた場合には、その金額を相続財産に加算します。

暦年課税とは、1月から12月までの1年間に贈与された財産の合計金額に応じて課税される制度のことです。暦年課税では基礎控除額の110万円までは贈与税が非課税ですが、基礎控除額以下の贈与分も加算しなければなりません。

また、2023(令和5)年度の税制改正で、期間が3年から7年に段階的に延長されるため、今後は注意が必要です。

なお、「直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税(最大1,500万円)」や「直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税(最大1,000万円)」、「住宅取得等資金の贈与を受けた場合の贈与税の非課税(最大1,000万円)」の制度を使って、贈与を受けていた場合を除きます。

- 直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税(最大1,500万円)

- 直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税(最大1,000万円)

- 住宅取得等資金の贈与を受けた場合の贈与税の非課税(最大1,000万円)

2.相続時精算課税の制度を使って贈与を受けていた場合

相続時精算課税とは、60歳以上の父母または祖父母などから、18歳以上の子または孫などに財産を贈与した場合に使える制度のことです。

最大2,500万円までの贈与は贈与税が課税されませんが、相続が発生した際には、贈与額を相続財産に加算して相続税が課税されます。

遺産の総額から基礎控除額を差し引く

相続財産を計算したら、次は基礎控除額を求めます。相続税が課税されるのは相続財産のすべてではなく、基礎控除額を上回った部分です。そのため、相続財産の額が基礎控除額を下回れば相続税は課税されません。

では、実際にどのように相続税が課税されていくのか、事例をもとに見てみましょう。

- 相続財産の額…1億5,000万円

- 相続人の数と構成…配偶者と子ども2人(A・B)

- 基礎控除の額…3,000万円+600万円×3人(法定相続人の数)=4,800万円

- 課税される相続財産の額…1億5,000万円-4,800万円=1億200万円

事例をもとに計算した基礎控除額は4,800万円です。相続財産が基礎控除額を上回るため、1億5,000万円から基礎控除額の4,800万円を控除した1億200万円が相続税の課税対象になります。

法定相続人に相続財産を配分する

ここから先は、税金の額の計算に入ります。税金を計算する際には課税対象に税率を掛けるのではなく、いったん各法定相続人に法定相続分で相続したものとみなし、配分された相続財産に税率をかけて計算します。

- 課税される相続財産の額…1億200万円

- 相続人の法定相続分…配偶者=2分の1/子どもA・B=各4分の1

- 法定相続分に応じた課税対象の相続財産…配偶者5,100万円/子どもA・B各2,550万円

相続税の総額を計算する

課税対象の相続財産の配分が終わったら、それぞれについて税率をかけて税額を計算し、それらを合算して相続税の総額を計算します。

法定相続分に応じた課税対象の相続財産をもとに、各人の税額を計算します。

- 配偶者5,100万円:5,100万円×30%-700万円=830万円(※1)

- 子どもA・B/各2,550万円:2,550万円×15%-50万円=332万5,000円(※2)

- 相続税の総額…830万円+332万5,000円×2=1,495万円

(※1)「5,000万円超 1億円以下」のため税率30%・控除額700万円で計算

(※2)「1,000万円超3,000万円以下」のため税率15%・控除額50万円で計算

事例では配偶者が830万円、子どもがそれぞれ332万5,000円になるため、これらを合算した1,495万円が相続税の総額になります。

相続人ごとに相続税の納付額を計算する

相続税の総額を計算したら、実際に受け取った相続財産に応じて振り分け、相続人各人の税額を計算します。そこから、さらに以下にご紹介する控除や加算を行い、各相続人が納税する税額が決まります。

生前に被相続人から贈与を受けていたり、相続人が配偶者や未成年だったりする場合は計算が複雑になるため、必要に応じて税の専門家に相談することも大切です。

| 加算や控除の内容と考慮しなければならない人 | |

|---|---|

| 加算 | 配偶者や両親、実子(実子が死亡している場合には孫)などの一親等の血族以外は、相続税額に20%加算した金額が納付税額になる(2割加算) |

| 控除 | ・相続開始前の3年以内に暦年課税によって贈与を受け、贈与税を支払っているときは、支払った贈与税を控除できる ・配偶者や未成年の相続人、85歳未満の障害者の相続人は控除を受けられる※ ・10年以内に相次いで相続が発生した場合、一定部分が控除される(相次相続控除) |

参照:国税庁-相続税額の2割加算

参照:国税庁-贈与財産の加算と税額控除(暦年課税)

相続税には負担を軽減できる制度がある

相続税の負担を軽減できる、各種制度についてご紹介します。ご自身のケースが該当するかどうかを踏まえ、事前に確認しておきましょう。

配偶者の税額控除について

配偶者が財産を相続する場合、1億6,000万円までであれば相続税が非課税となります。また、1億6,000万円を超える場合でも、配偶者の法定相続分に相当する額であれば課税対象にはなりません。

配偶者の税額の軽減などとも呼ばれ、配偶者が実際に取得した財産をもとに税金が計算されます。

未成年者の税額控除について

相続人が未成年の場合、相続税額から一定額を控除する制度です。控除の額は成人(18歳)になるまでの年数に10万円を掛けた額で、1年未満の期間は1年として計算します。

- 18歳になるまでの年数は4年9カ月(18歳-13歳3カ月)

- 1年未満は1年と計算するため5年で計算

- 控除額は50万円(5年×10万円)

もしも、未成年者の相続人の相続税額が税額控除より少なくて控除額が余った場合には、未成年者の扶養義務者の相続税額から差し引くことが可能です。

障害者控除について

相続人が85歳未満の障害者の場合、相続税額から一定額を控除する制度です。控除の額は85歳になるまでの年数に10万円を掛けた額で、特別障害者の場合は20万円に増額されます。

また、年数を計算する際には未成年者の税額控除と同様に、1年未満の期間は1年として計算します。

- 85歳になるまでの年数は49年9カ月(85歳-35歳3カ月)

- 1年未満は1年と計算するため50年で計算

- 控除額は500万円(50年×10万円)

特別障害者の場合は1,000万円(50年×20万円)

障害者控除は高額になるケースが多く、相続人の相続税額から控除しても余ってしまうことがあります。その場合も未成年者の税額控除と同様に、未成年者の扶養義務者の相続税額から差し引くことが可能です。

参照:国税庁-障害者の税額控除

相次相続控除について

祖父や祖母から財産を相続した父や母が、相続してから10年以内に死亡するなど、10年以内に相次いで相続が発生した際に、相続税の負担が重くなりすぎるのを軽減させるために設けられた制度です。

相次相続控除が利用できるのは、以下の条件をすべて満たす人です。

- 被相続人の相続人であること

- 今回の相続の被相続人が、前回の相続で財産を取得していること

- 今回の相続の被相続人が、前回の相続で相続税が課税されていること

控除される割合は前回の相続からの期間が3年で70%(10年-3年)、4年で60%(10年-4年)のように、1年につき10%の割合で減額されます。

参照:国税庁-相次相続控除

おすすめの記事

ほかにもこちらのメディアでは、相続税の修正申告についてや相続財産の調査の仕方についても解説しています。ぜひこちらの記事もご確認ください。

税制改正などで、制度が変わることもあるため、必要に応じて税理士など税の専門家に相談するといいでしょう。