※当記事はPRを含みます。

「孫に相続させる場合の相続税はどうなる?相続させる方法や節税の方法を知りたい」孫への相続を検討している方で、このようにお悩みの方はいませんか?

実は法律上、孫への相続はイレギュラーな形態であり、特別な手続きや追加の課税が必要となります。

この記事では、孫に相続させる具体的な方法や、相続税の計算方法について分かりやすく解説します。また、孫の税負担を軽くする方法や、孫に相続させる際の注意点も掘り下げて解説します。この記事を読めば、法律や税金の問題をクリアし、安心して孫に相続させられるようになりますよ。

- 孫に相続させる場合でも相続税がかかる

- 孫に相続させる場合の相続税は2割加算される

- 孫の税負担を軽くする方法はいくつもある

孫に相続させた場合でも相続税がかかる

はじめに、そもそも孫に相続させられるのかどうかや、相続させた場合の相続税について解説します。相続制度や相続税に関する基本的な知識がないと、思いがけない税負担などが原因で、相続トラブルに発展してしまう可能性があります。

そのため、まずはしっかりと基本的な知識を理解するようにしましょう。

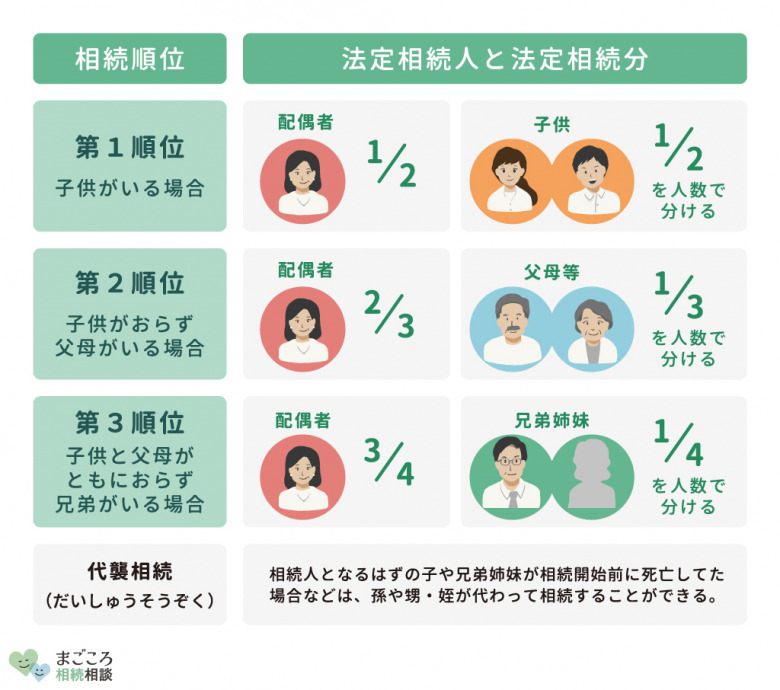

孫は法定相続人ではない

そもそも、法律は孫に相続させることを前提としていません。民法で定められた相続人のことを法定相続人といいますが、孫は法定相続人のリストには入っていません。

民法で法定相続人として定められているのは、被相続人(亡くなった方)の配偶者と、被相続人の血族であり、血族は下記の順位で相続することとなっています。

被相続人の意思で、下記以外の相続人に相続させることはできません。

このように、基本的に孫は相続人ではない、ということを理解しておきましょう。

孫に相続させる具体的な方法については、後ほど詳しく解説します。

孫に相続させた場合の相続税は2割加算される

後ほど紹介する方法により孫に遺産を相続させた場合、相続税の金額は、法定相続人に相続させた場合の金額に2割加算したものとなります。

例えば、子が相続した場合の課税額が100万円である場合には、孫が相続すると120万円納税する必要がある、ということです。

これは、本来ならば「祖父から父」、次いで「父から子」へと順次相続がなされ、二段階で相続税を納付すべきところ、「祖父から子」へと相続がなされると、一段階での納付で済んでしまい、不公平だからとされています。

そのため、孫に相続させた場合、基本的には相続税が2割加算されることとなっているのです。

代襲相続の場合には2割加算はない

例外として、孫が代襲相続する場合には2割加算は適用されません。

代襲相続とは、相続開始前(被相続人が亡くなる前)に相続すべき人が亡くなっていた場合などに、代わりに相続することをいいます。

例えば、祖父が亡くなる前にすでに父が死亡していたため、父に代わって孫が相続するような場合です。

このような場合、孫は法定相続人である父と同順位の相続人となるため、2割加算は適用されません。

孫に財産を相続させる方法4つ

ここまで解説したように、本来孫は相続人ではないため、基本的に被相続人が亡くなっただけでは孫は相続できません。

もっとも、孫に対して財産を相続させたいとお考えの方も多いと思います。そこで以下からは、孫に相続させるための具体的な方法を4つ紹介します。

遺言書を書く

「孫に遺贈する」という旨の遺言書を作成しておくことで、財産を孫に相続させることができます。

遺言書がない場合、相続開始後に遺産分割協議が行われ、その内容に従って遺産が分割されますが、法定相続人ではない孫はこの協議に参加できません。

しかし、遺言書で法定相続人以外の人を相続人に指定することが可能で、これを遺贈(いぞう)といいます。

遺言書に書かれている内容は、故人の意思の現れとして非常に重視されるため、基本的に相続人であっても拒否できません。

ただし、後ほど詳しく紹介するように、法定相続人の遺留分を侵害するような遺贈や、遺言書に不備がある場合、認知症などの影響で意思能力が不十分な状況で書かれた遺言書は無効となってしまいます。

そのため遺言書を作成する場合には、遺留分を侵害しない内容で、法律の要件を満たす遺言書を、意思能力がしっかりしている状態で作成しなければなりません。

また、遺贈する財産の内容があいまいに書かれている場合には、相続開始後に相続人の間でトラブルになってしまう可能性があります。

したがって、遺贈をする際には、例えば土地であれば所在地や面積等を明確に記すなどして、財産の内容が一見してはっきりと分かるように表記しましょう。

遺贈とよく似た概念に死因贈与があります。遺贈は被相続人による一方的な意思表示ですが、死因贈与はあくまで契約の一種なので、相続人(孫)との間で契約書を交わし、合意を形成する必要があります。

なお、遺贈・死因贈与いずれの場合も、相続税の2割増加算が適用されます。さらに、死因贈与で法定相続人以外の人に不動産を贈与する場合には、不動産取得税も加算されるため注意が必要です。

孫と養子縁組をする

孫と養子縁組をする方法(いわゆる孫養子)でも、孫に相続させることが可能です。

法律上、養子は実子と同等に扱われるため、孫養子によって孫は実子と同順位の相続人となり、実子と同じ割合で遺産を相続します。

例えば、相続財産が400万円あり、相続人が妻と実子1人であるとき、孫と養子縁組をすると、妻の相続分が200万円、実子と孫養子の相続分がそれぞれ100万円となります。

ただし、孫養子になった場合も、相続税の2割加算は適用される点に注意が必要です。

もっとも、養子縁組をすることにより法定相続人の数が増えるため、相続税を計算する際の基礎控除額が増えます。そのため、2割加算を考慮にいれても、なお節税に繋がる場合もあります。

法律上、養子の人数に制限はありませんが、相続税法によって基礎控除の計算に含められる養子の人数には制限があります。実子がいる場合は1人まで、実子がいない場合は2人まで計算に含めることが可能です。

養子の数を法定相続人の数に含めることで相続税の負担を不当に減少させる結果となると認められる場合

引用元:国税庁-相続人の中に養子がいるとき

また、上記のように国税庁で定められています。すなわち節税目的の縁組と認められる場合には、相続人として認められない可能性もあります。

さらに、実子と養子縁組をした孫との間で、相続財産についてトラブルとなる可能性も考えられるでしょう。養子縁組をする場合には、専門家や他の相続人に相談したうえで慎重に行うことをおすすめします。

生命保険の受取人に指名する

孫を生命保険の受取人に指名することで、孫に死亡保険金を受け取らせるという方法もあります。

死亡保険金は受取人固有の権利であり、相続財産とは区別されるため、他の相続人の遺留分を侵害したり、取り分を主張されたりすることがありません。

遺贈や養子縁組と比較すると簡単な手続きではありますが、保険金は「みなし相続財産」として相続税の課税の対象となり、孫が受け取る場合には2割加算も適用されます。

また、本来死亡保険金には非課税枠が認められていますが、法定相続人ではない孫にはこの非課税枠の適用もありません。

生前贈与をする

ここまで紹介した3つの方法は、いずれも被相続人が死亡した際に行われる財産の譲渡でしたが、生前に贈与する方法で孫に財産を渡すこともできます。

生前贈与は、相続対策として行う場合にあえて「生前」とつけて呼んでいるだけであり、通常の贈与と全く変わりません。そのため、一定額以上の贈与には贈与税が加算されます。

相続税は、1月1日から12月31日までの1年間になされた贈与の合計金額が110万円以下であれば、基礎控除の対象となり非課税です。

ただし、最初から「毎年100万円ずつを10年間にわたって贈与し、合計1,000万円を贈与する」といった契約で贈与する定期贈与の場合、最初から1,000万円の贈与があったものとみなされ、1,000万円に対して贈与税が課される可能性があります。

基礎控除の範囲内で毎年贈与をする場合には、支払時期や金額を毎回変えたり、贈与ごとに契約書を作成したりなどして、あらぬ疑いをもたれないようにしましょう。

孫の税負担を軽くできる制度4つ

先ほど紹介したように、原則として孫は法定相続人ではないため、孫に相続させる場合には相続税が2割加算されてしまいます。

また、基礎控除の範囲内で生前贈与をする場合には、年間110万円の上限を超えることができません。そこで以下からは、贈与税に関連する特例を用い、多額の財産を孫に贈与する方法を3つ紹介します。

なお、これらの制度は定期的に見直しが行われており、適用できる期間や金額、詳細な要件等が変更される場合があります。制度を活用する前に専門家に相談したり、税務署に問い合わせたりしましょう。

相続時精算課税制度

相続時精算課税制度を利用すると、2,500万円までの贈与が非課税となります。

この制度は、贈与時には贈与財産に対する軽減贈与税を支払い、相続時には贈与財産と他の相続財産を合計した金額をもとに計算した相続税額から、すでに支払った贈与税額を控除または精算するものです。

いわば、相続税の一部をすでに贈与税として前払いしたとみなして、相続税を減額する制度といえるでしょう。

2,500万円の非課税枠は、贈与する人ごとに計算されます。すなわち、祖父と祖母の2人で孫に贈与する場合、合計5,000万円までが非課税となります。

一度に多額の財産を非課税で贈与できるというメリットがある一方、注意点もあります。それは、相続時に精算する贈与財産の額は贈与時を基準とする点です。

例えば、贈与した財産の価値が相続時までに下落してしまった場合であっても、贈与時の価格を基準に精算されるため、この制度を利用しない場合よりも納税額が高くなってしまう可能性があります。

したがって、この制度を利用する場合には、価格の低下が起きない財産を贈与する場合に限定するほうが安心です。

相続時精算課税制度を利用するかどうかは、贈与を受けた孫が選択できます(一度選択すると修正できません)。なお、この制度を利用した場合には、110万円の贈与税基礎控除は利用できなくなります。

住宅取得資金に関する非課税制度

孫へ財産を贈与する際、孫がその財産を利用して住宅用の家屋を新築、取得、または増改築する場合には、住宅取得資金贈与の特例を利用できます。

非課税限度額は、契約年度や省エネ住宅かどうかなどによって変更するため、詳しい情報は国税庁のWebサイトで確認してください。

令和4年1月1日から令和5年12月31日までの間に贈与がなされた場合、以下の金額が非課税となります。

引用元:国税庁-直系尊属から住宅取得等資金の贈与を受けた場合の非課税

省エネ等住宅の場合 1,000万円まで それ以外の住宅の場合 500万円

教育資金に関する非課税制度

令和8年(2026年)3月31日まで、30歳未満の子や孫に教育資金として贈与する場合には、最大1,500万円までが非課税となります。

ここにいう「教育資金」とは、国税庁によると次のような資金を指します。

引用:国税庁-直系尊属から教育資金の一括贈与を受けた場合の非課税

- 入学金、授業料、入園料、保育料、施設設備費または入学(園)試験の検定料など

- 学用品の購入費、修学旅行費や学校給食費など学校等における教育に伴って必要な費用など

この教育資金の一括贈与の特例を利用すれば、一括1,500万円まで非課税で贈与できます。

教育資金の使い道は、学校等以外(学習塾や水泳教室、そろばん教室、スポーツ、ピアノ等)でも利用可能ですが、学校等以外の場合には1,500万円の非課税枠のうち500万円が限度となります。

1,500万円の非課税枠は、贈与者ベースではなく受贈者ベースで計算します。例えば、孫が1,000万円の贈与を父方の祖父から受けた場合、その孫が非課税で受け取ることが可能な残額は500万円ということになります。

なお、譲渡した資金を30歳までに使い切らない場合、残額に対して贈与税が課税される点に注意が必要です。

いずれにせよ、多額の現金を一括かつ非課税で贈与できる制度であることから、要件を満たす方は検討してみてはいかがでしょうか。

結婚・子育てに関する非課税制度

令和7年(2025年)3月31日まで、20歳以上50歳未満の孫に結婚や子育て等の費用として贈与する場合には、最大1,000万円(結婚資金は最大300万円)が非課税となります。

この制度では、結婚資金とは次のような費用をいいます。

引用:国税庁-直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税

- 挙式費用、衣装代等の婚礼(結婚披露)費用(婚姻の日の1年前の日以後に支払われるもの)

- 家賃、敷金等の新居費用、転居費用(一定の期間内に支払われるもの)

そして、子育て等の費用とは次のような費用をいいます。

引用:国税庁-直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税

- 不妊治療・妊婦健診に要する費用

- 分べん費等・産後ケアに要する費用

- 子の医療費、幼稚園・保育所等の保育料(ベビーシッター代を含む)

この制度を利用すれば、一括で最大1,000万円まで非課税で贈与できます。

ただし、譲渡した資金を50歳までに使い切らない場合には、残額に対して贈与税が加算される点に注意してください。

孫に財産を渡す場合の注意点

最後に、孫に財産を渡す場合の注意点を解説します。

孫への相続を検討している方は、以下に紹介する点に十分注意し、専門家の意見も聞いたうえで、慎重に手続きを進めるようにしてください。

相続税や不動産取得税などの計算に注意する

孫に相続させた場合であっても、相続税や不動産取得税、贈与税などが発生します。

もし2割加算をしないまま相続税を申告をし、税務署からの指摘を受けた場合には過少申告加算税が課されます。また、延滞税などの追徴課税を受ける可能性もあるため、注意が必要です。

今回紹介した孫に相続させる方法と、課税される税金の種類をまとめると次のようになります。

| 手続き | 課される税金 |

|---|---|

| 遺贈 | 相続税(2割増加算)(※1) |

| 死因贈与 | 相続税(2割増加算)(※2) |

| 孫養子 | 相続税(2割増加算) |

| 生命保険 | 相続税(2割増加算) |

| 生前贈与 | 年間110万円以下に限り非課税(※3) |

| 代襲相続(例外) | 相続税(2割加算なし) |

(※1)不動産を遺贈する場合、特定遺贈なら不動産取得税(課税標準額の3%あるいは4%)および登録免許税(2%)も課税されます。特定遺贈とは、特定の財産を指定して遺贈することです。また、包括遺贈は相続割合を指定して遺贈することを指します。

(※2)不動産を贈与する場合、不動産取得税(課税標準額の3%あるいは4%)および登録免許税(2%)も課税されます。

(※3)ただし、相続開始前の3年間または7年間になされた贈与は相続税の課税対象となります。

生前贈与にはさまざまな特例が設けられているため、特定の目的で贈与された場合、要件を満たせば多額の非課税枠を利用できます。

ただし、使い残しがあるような場合には残額に対して贈与税が課されるため、贈与する金額は最小限度にとどめておくほうが無難といえます。

遺留分を侵害しないようにする

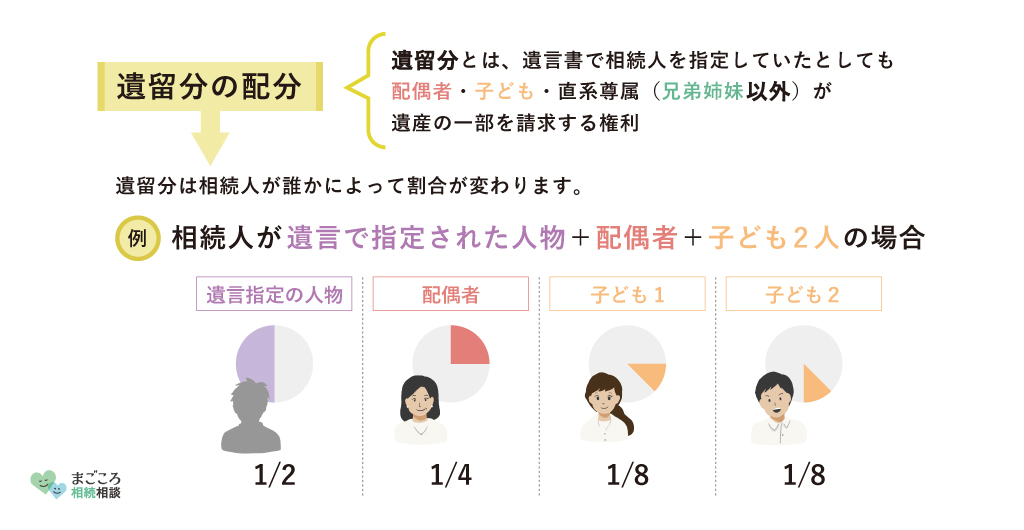

孫に遺産を相続させる際には、法定相続人の遺留分(いりゅうぶん)を侵害しない程度にとどめておきましょう。

民法では、一定の相続人が最低限の相続財産を受け取ることを保障しており、たとえ被相続人の意思であっても、遺留分を無視した相続をさせることはできません。

遺留分の権利をもつ相続人は、兄弟姉妹以外の法定相続人です。

- 配偶者

- 子

- 直系尊属

例えば、被相続人が「すべての財産を孫に遺贈する」との遺言を遺して亡くなったとしましょう。その際に配偶者や子など他の相続人がいる場合、これらの相続人は自己の遺留分を取り返すことができます。

このように、遺留分の権利をもつ相続人が、遺留分を侵害して財産を手にした相続人等に対して行う、財産回復の請求を遺留分侵害額請求といいます。

もし遺留分を侵害するような内容で孫に相続させた場合、相続の開始以降、大きな相続トラブルに発展してしまう可能性があります。

遺留分がどれくらいあるかの計算は複雑なため、孫への相続を検討している方は、一度専門家に計算を依頼するようにしましょう。

不動産等の名義変更を怠らない

孫に相続させる財産が、不動産や自動車のように登記・登録が必要な財産である場合には、遺贈の効果が生じたあと(被相続人が亡くなったあと)、できる限り早く登記等の手続きを行う必要があります。

令和6年4月1日から相続登記の申請が義務となり、相続により(遺言による場合を含みます。)不動産を取得した相続人は、相続により所有権を取得したことを知った日から3年以内に相続登記の申請をしなければならないこととされました。

不動産等の登記を怠ると、先に第三者が当該不動産等の所有権を主張し、登記等を済ませてしまうことも考えられます。その場合、遺贈を受けた孫は所有権を主張できなくなってしまうのです。

ただし、不動産を受け取った孫が遺贈を原因とする登記を行う際には、遺言執行者と共同で行う必要があります。

つまり、遺贈により不動産を譲渡したいと考えている場合には、遺言のなかで遺言執行者を指定しておく必要があります。遺言執行者の指定がない場合、家庭裁判所に遺言執行者の選任を求めるという手間が生じてしまいます。

遺言の文言に注意する

遺言により孫に相続させる場合、すなわち遺贈をする場合には、必ず「(財産の詳細)を(孫の氏名)に遺贈する」という文言を用いるようにしましょう。

遺言書では、よく「相続させる」という文言が用いられます。ところが、遺言で「相続させる」という文言を用いた場合、遺贈ではなく特定財産承継遺言という別の法的効果を生じさせてしまいます。

特定財産承継遺言とは、遺産分割の方法を指定する遺言です。遺言がない場合は相続人同士の話合い(遺産分割協議)で遺産をどのように分配するのかを決めますが、特定財産承継遺言がある場合には、相続人はその指示に従う必要があります。

ここで問題となるのが、そもそも孫は相続人ではないという点です。すなわち、仮に「孫に相続させる」との文言が用いられた場合、その遺言は法律に反するものとして無効とされてしまう可能性があるのです。

もっとも、実務上は「相続させる」との記載がある場合でも、記載から明らかに遺贈を指していると思われる場合には、被相続人の意思を尊重して「遺贈する」と読み替える解釈を行っています。

とはいえ、遺言の記載を巡って相続人との間でトラブルが生じる可能性もゼロではありませんから、誤解がないように最初から「遺贈する」と記載しましょう。

他の相続人の承諾を得る

自分が築いてきた財産を、誰にどのような割合で遺すかは、被相続人の意思が重視されるべきであるため、遺留分を侵害しないかぎり被相続人が自由に決められます。

とはいえ、本来法定相続人ではない孫に財産を相続させることにより、他の相続人の取り分が減ってしまうことも事実です。

そのため、孫に相続させたいと考えている場合には、できる限り他の相続人に相談し、承諾を得ておくようにしましょう。

他の相続人の承諾を得ることは法律上の義務ではありませんが、相続トラブルへの発展を防ぐためにも、事前に相談することをおすすめします。

特に孫と養子縁組をする場合や、多額の財産を相続させるような場合は、特にトラブルに発展しやすいため注意が必要です。

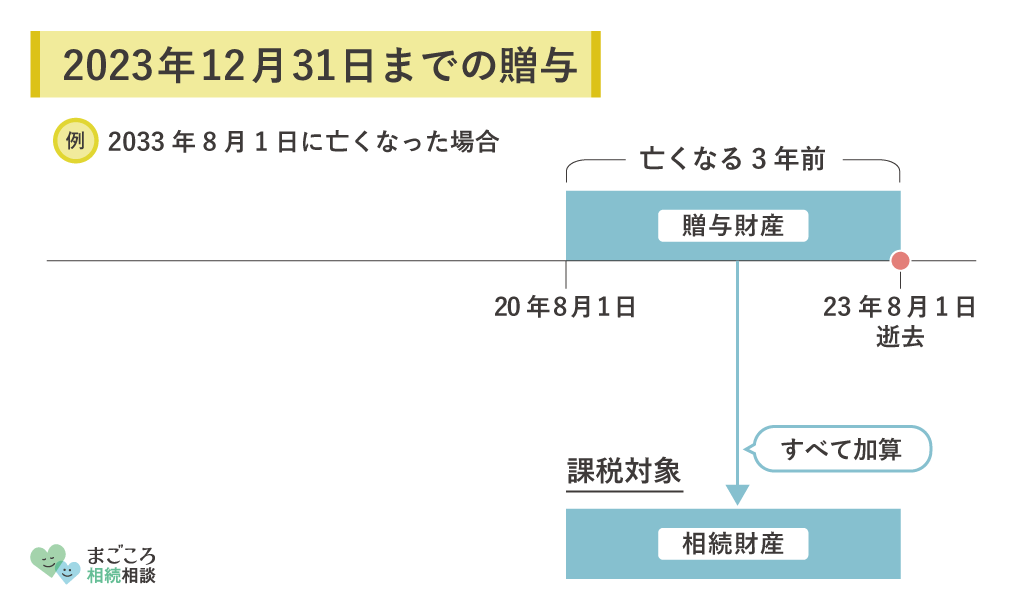

7年間の相続税加算期間に注意

被相続人が死亡する前の一定期間になされた生前贈与は、相続税逃れを防止する観点から、相続税の課税対象となります。

通常、孫は法定相続人ではないため、相続税を課されることはありませんが、遺贈や生命保険金を受け取った場合には相続税の課税対象となります。

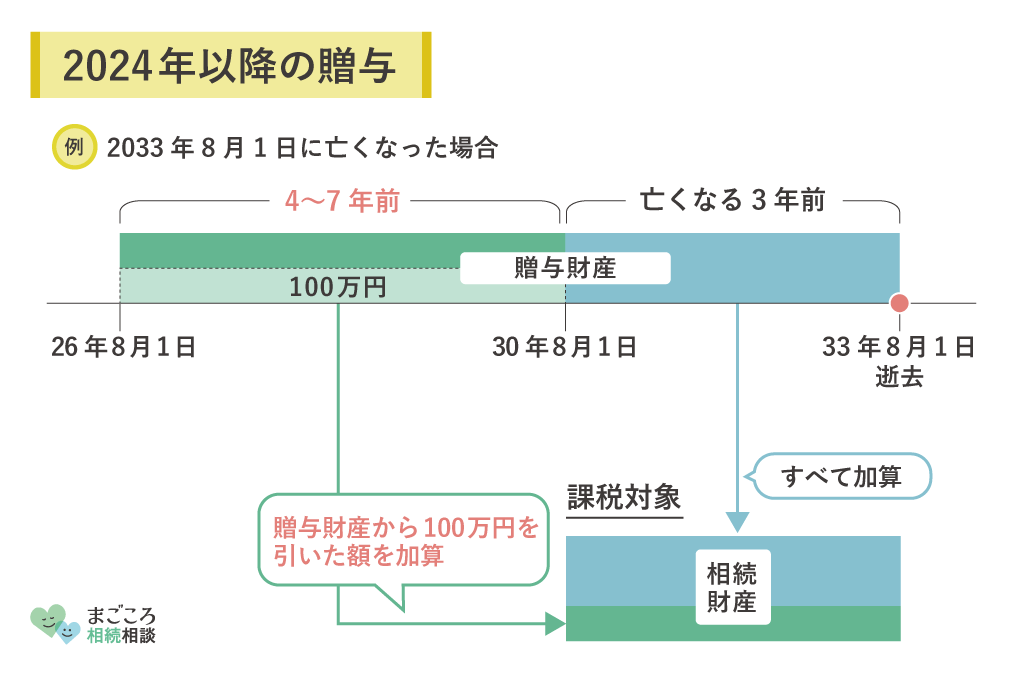

令和5年(2023年)の税制改革により、この生前贈与加算の期間が3年から7年に延長されました。すなわち、被相続人が死亡する前7年間になされた生前贈与は、相続財産に持ち戻され、相続税が課税されます。

なお、この場合でも、年間110万円以下の生前贈与が贈与税の課税対象外であることに変わりはありません。

この改正は納税者に与える影響が大きいことから、緩和措置として相続開始前4年前から7年前の4年間の総額で100万円の控除を受けることが可能です。また、既に贈与税を支払っている場合は、その金額が相続税計算の際に控除されます。

令和6年(2024年)1月1日以降になされた贈与が7年間の期間に含まれることになるため、令和13年(2031年)1月1日以降の相続では最大7年間の生前加算贈与の計算が行われることとなります。

おすすめの記事

ほかにもこちらのメディアでは、相続税が非課税になる基礎控除についてや投資信託の相続方法についても解説しています。ぜひこちらの記事もご確認ください。