※当記事はPRを含みます。

家族が亡くなると問題になるのが相続税です。この記事では、相続税の申告はそもそもどのように要否を決められるのか、基本的な知識から、具体的な手続き方法や必要書類などを解説します。

自分で申告する場合に注意したいポイントや、よくある疑問点についてもQ&A形式で紹介しますので、ぜひ参考にしてみてください。

- 相続税の申告期限は被相続人が亡くなってから10カ月

- 申告期限を過ぎると無申告加算税や延滞税が課される

- 遺産総額が基礎控除額を下回る場合、相続税の申告は不要

【申告方法】相続税申告の流れと手続きのやり方

親や配偶者などが亡くなったとき、相続税を払わなければならないケースは少なくありません。

ここでは相続税を申告する際に、どういった流れで手続きをどう進めればよいのか、相続が開始される日を起点として時系列で解説します。

ただでさえ心身が落ち着かないときに、税金のことを考えるのは難しいかもしれませんが、大切な家族の遺産を遺すためにもぜひ参考にしてくださいね。

- ~2カ月:相続人と相続財産の確定

- ~3カ月:相続放棄の判断

- ~9カ月:遺産分割協議の実施

- ~10カ月:相続税の申告および納付

~2カ月:相続人と相続財産の確定

家族が亡くなってから相続が始まったら、まず相続人や相続財産を確定することが必要です。

具体的には、被相続人の残した遺言書がないかを確認しましょう。また誰が相続人なのかをはっきりさせなければならないため、被相続人の戸籍謄本などを取り寄せることも必須です。

さらに、生前取引のあった銀行など金融機関へ照会をかけ、預金などがどれくらいあるのかも把握しなければなりません。相続においては遺産の金額が非常に重要なポイントになるため、しっかりと明確化しておきましょう。

~3カ月:相続放棄の判断

相続財産を確認できれば、次はそのまま相続するのか、それとも相続放棄するのかを、相続開始日から3カ月以内に判断します。

そもそも相続放棄とはすべての遺産を相続しないことです。相続は、プラスの遺産のみならず借入金などのマイナス分となっている遺産もセットで考えます。

そのため、不動産などプラスの遺産があったとしても、それを上回る借金などがあれば、総合的に見て相続放棄や限定承認(プラスの遺産を限度として負債を相続すること)するパターンはありえます。

相続放棄または限定承認する場合、相続人は被相続人の住所地を管轄している家庭裁判所へ「相続放棄申述書」を提出することが必要です。それが受理されて初めて相続人から外れます。

~9カ月:遺産分割協議の実施

亡くなった被相続人が遺言書を残していた場合は、それに従うのが基本です。しかし、遺言書がなく、相続人が複数にわたる場合は話し合いをしなければなりません。

民法では、法律で認められた相続人全員が集まり、遺産分割に関して協議することと明記しています。

遺産には現金のみならず株式や不動産など様々な種類があります。そこで相続開始からおおよそ9カ月までをめどに、遺産分割協議の場で、誰がどの遺産を相続するのかを話し合って決めます。

遺産分割について決定した内容は「遺産分割協議書」にまとめます。また、相続税申告時に必要な相続税の申告書や各遺産について被相続人から名義変更するための書類、債務があった場合の引き継ぎ書なども作成しなければなりません。

たとえば夫が亡くなった場合、相続財産によっては配偶者である妻の相続税額が軽減される特例もあります。そのほかの控除もあれば、適用するかどうかもこのフェーズで判断しておくと安心です。

~10カ月:相続税の申告および納付

遺産が具体的に明らかになり、相続人同士で協議した後は、作成した相続税申告書を提出します。提出先は、被相続人の住所地を管轄する税務署で、窓口以外に郵送やe-Taxなどでも受け付けられています。

申告後、待っていても税務署から確定した税額の納付書は送られてきません。自分で税務署から納付書を入手し、相続開始から10カ月以内に相続人自ら納付する必要があるため、注意しましょう。

相続税の申告期限は? 誰がいつまでにするのか

そもそも相続税の申告とは、相続人や遺言によって財産を受け継ぐ受遺者が、相続する遺産の総額がいくらで誰がいくら相続するのかなどを、税務署へ申告する手続きを指します。

つまり、相続税の申告は相続人らにとって、税務署といった第三者を介し、それぞれが支払うべき税額を確定させるために不可欠なものです。

遺産金額が多く相続税を払わなければならない場合は、被相続人が亡くなった日を起点として、翌日から10カ月以内に相続税を納付しなければなりません。もしその期限日が土日や祝日にあたるときは、その翌平日までに延期されます。

申告は、被相続人の住所地にある税務署へ行います。ただし複数の相続人がいる場合は連名でも構いません。

相続が開始されるのは、正確にいうと「被相続人が亡くなったことを知った日」です。疎遠になっていた家族が亡くなったことを知らずに過ごしていて、お葬式の通知がきたときに初めて知った場合は、まさにその日から相続が始まります。

また、遺産分割協議を行う旨の通知を受けた日も、相続開始日になりうるとされているため注意しましょう。

- 誰が:相続人や遺言によって財産を受け継ぐ受遺者

- いつまで:被相続人が亡くなった日を起点として、翌日から10カ月以内

- どこに:被相続人の住所地にある税務署

相続税申告書の提出先

どれくらいの相続財産があり、どれだけの相続税を支払うのかといった内容を載せた相続税の申告書は、相続税の支払いと同じく、相続開始日から10カ月以内に提出しなければなりません。

提出先は基本的に、被相続人が亡くなったときに住んでいた住所地を管轄する税務署です。つまり複数の相続人がいたとしても相続人の住所地は関係なく、提出先は一カ所に絞られます。例外として、被相続人が海外に住んでいた場合は、任意に納税地として定めた場所の税務署へ提出することとなっています。

しかし初めての相続の場合、提出先の税務署がどこなのかわからないと提出までに時間がかかってしまいがちです。

まず国内に住んでいた場合は、被相続人の「住民票の除票」で確認できます。住民票の除票は、すでに消された住民票を指し、亡くなったときや住所を移転したときに作られるものです。一方、海外に住んでいた被相続人が現地で亡くなった場合は、在留証明書や死亡証明書などで確認できます。

相続税の申告要否の考え方

大前提として、相続税は必ずしも全員が申告しなければならないわけではありません。

令和4年12月に国税庁が公表した「令和3年分 相続税の申告事績の概要」によると、令和3年分において亡くなった被相続人数(死亡者数)は、約144万人でした。

そのうち、相続税の申告が必要となる被相続人はおよそ13万人しかいません。つまり、約1割弱の人しか相続税の支払い対象になっていないのが現状です。

では、ここからはどのような条件に合えば相続税の申告が必要になるのか、申告の要否に関する考え方を解説します。自分には関係がないと思って放置しているとペナルティが発生することもあるため、具体的にしっかり確認しておくことが大切です。

相続税の申告が不要になるケース

基本的に、相続税の申告が必要かどうかは、遺産の総額から判断します。遺産の総額が相続の「基礎控除額」を超えるか超えないかといったことが重要なポイントです。

もし基礎控除額を超えなければ、相続税の申告は必要ありません。

基礎控除額とは、いわば課税が免除されている「非課税枠」です。計算方法などの詳細は後ほど解説するとして、被相続人の残した遺産がこの額を超えない場合は、相続税がかからず申告も原則不要です。

また、障害者控除や未成年者控除などが適用され、当該相続人の税額が0円になる場合も、相続税は申告しなくてよいとされています。

ただし相続税の申告書を提出することを条件に相続税が0円となる場合があるので注意が必要です。つまり納税する金額と申告の要否に関係がないケースもあるため、注意しましょう。

相続税の申告が必要なケース

相続税を申告しなければならない場合は、具体的に次のようなケースが該当します。

遺産の総額が基礎控除額を超える場合

基本的に遺産の総額が基礎控除額より高いか低いかで、相続税の申告要否が変わります。基礎控除額を超えていれば、申告は必要です。

また、節税対策として、相続発生日までの3年から7年以内に贈与が行われていたようなケースでは、相続財産としてみなされることには注意しなければなりません。

相続時精算課税制度を利用して生前贈与を行っている場合

被相続人がまだ生きている間に財産を贈与する「生前贈与」を行っていた場合も注意しなければなりません。

たとえば「相続時精算課税制度」を用いて生前贈与を行ったときなどです。これは、60歳を超える親が18歳以上の子どもや孫に金銭を生前贈与した場合、最大2,500万円までは贈与税の課税が免れるといった制度です。

ただし被相続人が亡くなった後は相続税の計算に組み込まれ、相続税の支払いが発生します。贈与税の負担はなくなったとしても、相続税の申告が必要なケースがあります。

参照元:国税庁-相続時精算課税の選択

配偶者の税額軽減や小規模宅地等の特例など、申告が必要となる特例を利用している場合

相続税は、基本的に0円であれば申告する必要はありません。しかし例外的に、次のような場合はたとえ0円であっても申告の必要性があるため注意しましょう。

配偶者の税額軽減

配偶者が受け継ぐ遺産額が、法定相続分相当額あるいは1億6,000万円のいずれか高い方の金額以下の場合は、相続税が軽減される制度です。

参照元:国税庁-配偶者の税額の軽減

小規模宅地等の特例

相続や遺贈などで引き継いだ事業用や居住用の宅地のうち、一定の割合について評価額を減額してもらえる制度です。

参照元:国税庁-相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

農地の納税猶予の特例

農地などを相続や遺贈で取得し農業を営んだり特定貸付などを行ったりする場合、農業投資価格を超える分の相続税の納税が猶予される制度です。

参照元:国税庁-農業相続人が農地等を相続した場合の納税猶予の特例

特定計画山林の特例

特定計画山林相続人などが相続や遺贈で取得した特定計画山林に関して、課税される相続税が猶予される制度です。

相続財産を公益法人などに寄付した場合の非課税の特例

相続や遺贈などで取得した財産を国や地方公共団体、認定NPO法人などへ寄付した場合、非課税となる制度です。

相続税申告の要・不要を判断する6ステップ

相続税を申告し納税しなければならないかどうかの判断には、少しややこしい面があります。ここでは、その要否を見分けられるように6つの手順を解説します。

- 法定相続人の数を確定

- 基礎控除額の算出

- 相続財産のリストアップ

- 生前贈与の有無を確認

- 遺産総額の確定

- 遺産総額と基礎控除額の比較

また、国税庁が提供する「相続税の申告要否判定コーナー」を活用すれば、同じように申告要否を判断できます。ぜひ活用してみてください。

STEP1. 法定相続人の数を確定

最初のステップとして、まず「法定相続人」が何人いるのかを確認しましょう。そもそも法定相続人とは民法で定められている相続人であり、配偶者は常に含まれます。

配偶者以外の相続人は、次のように相続順位も決められています。

第1順位:亡くなった人の子

もし子どもが先に亡くなっている場合は、その子の子(孫)(直系卑属)が相続人です。

第2順位:亡くなった人の親や祖父母(直系尊属)

上記の第1順位が誰もいないとき、父母又は祖父母が相続人です。より優先されるのは、亡くなった人に近い世代です。

第3順位:亡くなった人の兄弟姉妹

上記の第1順位、第2順位の人が誰もいないとき、相続人になるのは兄弟姉妹です。もし先に亡くなっている場合、その子が代わりの相続人です。

参照元:国税庁-相続人の範囲と法定相続分

上記で法定相続人は誰になるのか、また何人いるのかを確認できます。相続人の人数は、STEP2の基礎控除額を算出する際に不可欠なため、正確に洗い出すようにしましょう。

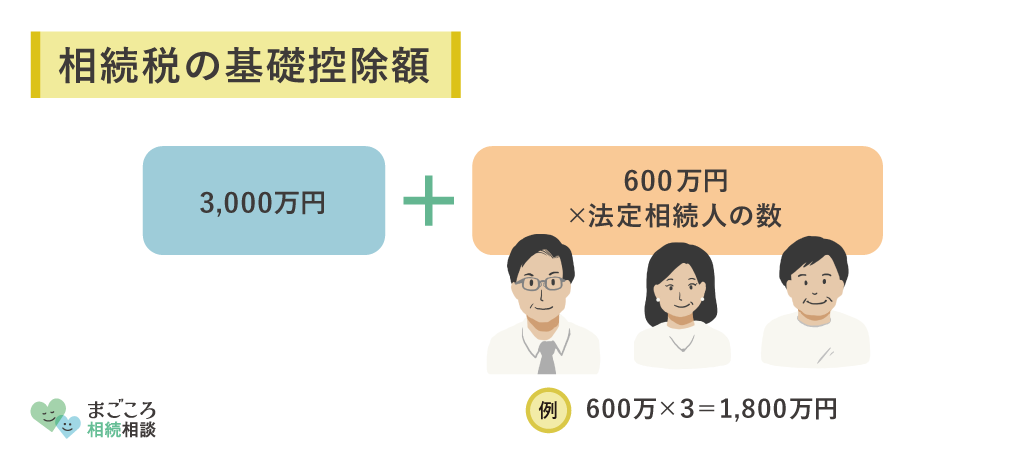

STEP2. 基礎控除額の算出

次に、相続税を考える際に基本となる「基礎控除額」を算出します。これは次のような計算方法で簡単に出せます。

法定相続人3人がいた場合の基礎控除額は、3,000万円+(600万円×3)=4,800万円です。

参照元:国税庁-相続税の計算

つまり、法定相続人の数が増えれば増えるほど、基礎控除額も比例して増えていきます。

STEP3. 相続財産のリストアップ

基礎控除額を算出できれば、次はどのような相続財産があるのかを確認します。冒頭でも述べたように、相続財産はプラスの財産のほか、マイナスの財産もあります。そのため両方の財産をもれなくリストアップしていくことが重要です。

たとえばよくある財産としては、次のようなものが挙げられます。

| プラスの財産例 |

|---|

| 土地(宅地、農地、山林、私道など) |

| 土地に関する権利(借地権、地上権など) |

| 建物(家屋、貸家など) |

| 建物に関する権利(借家権など) |

| 有価証券 |

| 預貯金 |

| 生命保険金 |

| 死亡退職金 |

| 自動車 |

| 貴金属 |

| ゴルフ会員権 など |

| マイナスの財産例 |

| 住宅ローンの残債など、借入金 |

| 賃借料などの未払金 |

| 連帯保証人などの保証債務 |

| 所得税や固定資産税などの税金 |

なお、葬式費用はその性質上マイナスの財産にはなりえません。しかし、被相続人にとって必要なため、相続税の計算時には控除されます。

このような例を参考に、被相続人が所有していたすべての財産を洗い出せれば遺産総額が確定します。

なお、土地や建物などの価額は、相続や遺贈で取得した時点における時価で算出が必要です。時価は評価が分かれることもあるため、国税庁の「財産評価基本通達」も参考にして出すのが一般的です。

STEP4. 生前贈与の有無を確認

相続財産をリストアップできれば、被相続人が「相続時精算課税制度」を利用した生前贈与を行っていたかを確認しましょう。もし行っていたなら、最大2,500万円までは贈与税がかからないものの、相続税の計算に組み込まれます。

あるいは、相続開始前3年から7年以内に生前贈与した財産があった場合も相続財産としてみなされるため、チェックが必要です。

生前贈与した財産について、もし贈与税をすでに支払っている場合でも、いったん相続財産として計算をしなければなりません。そのうえで、支払い済みの贈与税額については相続税から控除する流れになります。

そのため、該当する財産は基本的にすべて相続財産として計上することが必要です。

STEP5. 遺産総額の確定

生前贈与分も確認できれば、STEP3とSTEP4で洗い出したすべての相続財産を用いて、遺産総額を確定します。

基本的には、プラスの財産からマイナスの財産を差し引くと、結局どれだけの遺産が残るのかが分かるはずです。

STEP6. 遺産総額と基礎控除額の比較

最後に、STEP2で確定した基礎控除額と、STEP5で確定した遺産総額を比較しましょう。

もし基礎控除額よりも遺産総額が上回っていれば、相続税の申告は必要です。一方、遺産総額のほうが少なければ申告は原則不要です。

ただし、先に述べたように配偶者の税額軽減や小規模宅地等の減額の特例を適用する場合には、その特例を適用して納税額が0円となったとしても申告しなければなりません。

相続税申告の必要書類と取得方法

相続税申告の際には、いくつかの書類を用意しなければなりません。大きく分けると、次のような書類です。

- 相続税の申告書

- 被相続人から見て相続人の証明となる戸籍謄本や住民票

- 遺産分割内容に関する資料

- 相続財産の総額や価値などを証明する資料

ここからは、それぞれの書類をどのように取得し用意すればよいのかについて、代表的なものを紹介します。

相続税の申告書

相続税の申告は、被相続人の住所地にある税務署に申告します。

実際に税務署へ出向き、窓口へ書類を提出するほか、郵送でも受け付けられています。申告書自体は税務署あるいは国税局のWebサイトからも入手可能です。

ただし、配布されているものは当該年度限りとなっていることには注意しなければなりません。以前に申告書をもらってからしばらく経っている場合は、最新バージョンの申告書を入手し直しましょう。

なお、近年はe-Taxでの電子申請を行うケースも増えています。e-Taxの場合、オンライン申請のため申告書は不要です。

相続税申告書の作成方法

相続税申告書を実際に見てみると、第1表から第15表まで申告書や様々な計算書、明細書などが含まれていて、すべての欄を埋めなければならないのかと思われがちです。

しかし、配偶者の税額軽減や小規模宅地等の減額の特例などで必要となる申告書もあるため、必要な書類を作成するだけで問題ありません。

第1表が相続税の申告書本体となっており、第2表以下は相続税にかかる財産の計算書などとして用意されています。

ここからは、どのような順番で記入していけばよいのかについて解説します。

特例などを受けない一般的な場合

- 第9表から第15表:相続する財産を計算

- 第1表と第2表:課税価格の合計額や相続税の総額を計算

- 第4表から第8表:税額控除額を計算

- 第1表に税額控除額を転記

- 各相続人が納付すべき相続税額を算定すれば完了

相続税のかかる課税財産や被相続人の債務などについて、第9表から第15表を作成します。第9表から第15表までで相続する財産を計算しておけば、その後の記入がスムーズになるためです。

次に、課税価格の合計額や相続税の総額を計算するのにあたり、第1表と第2表を埋めていきます。

最後に第4表から第8表で税額控除額を計算しましょう。第1表に税額控除額を転記し、各相続人が納付すべき相続税額を算定すれば完了です。

相続時精算課税の特例を受けている場合

相続時精算課税適用者がいる場合は「第11表」以外に、相続時精算課税適用財産の明細や相続時精算課税分の贈与税額控除額の「第11表の2表」が必要です。

相続時精算課税適用者で税金が還付さえる場合は、上記の記入のみならず、税額の受取場所を記載する「第1表の付表2」も作成しなければなりません。

相続人・被相続人の戸籍や住民票

続いて、相続人や被相続人がどのような血縁関係にあったのかを証明するため、次のような書類も用意しなければなりません。

被相続人の戸籍謄本

戸籍謄本は出生から死亡までの全ての戸籍状況を記した公的証明書です。被相続人の本籍地にある市区町村役場にて取得可能です。

相続人全員分の戸籍謄本

被相続人との血縁関係を調べるために必要であり、同じく各人の本籍地にある市区町村役場にて入手できます。なお、相続開始日から10日以上経過したものに限られます。

相続人全員分の住民票

相続人の居住地を証明するために、居住地の市区町村役場にて取得しましょう。相続人のマイナンバーが記載された住民票を番号確認書類として使用することも可能です。

相続人全員の印鑑証明書

印鑑証明とはいわゆる実印を登録した証明書です。間違いなく本人の実印であると確認するために使われます。

住民票と同じく、各相続人の居住地にある市区町村役場にて取り寄せます。

遺産分割に関する資料

相続税の申告時には、相続人同士が遺産分割をどのように決めたのかが分かる資料も必要です。たとえば次のような書類が挙げられます。

遺言書の写し

被相続人が生前に遺言書を残していた場合は、それが遺産分割の重要な根拠となります。遺言書自体は、被相続人の自宅にて保管されていたり、場合によっては公証役場に預けられていたりすることもあるため、しっかりと確認しましょう。

遺産分割協議書の写し

遺言書がなく、相続人が複数にわたるときは全員で集まって遺産分割協議を行い、どのように分割して相続するかを決めます。

その際、結論をまとめたのが遺産分割協議書です。相続人全員が内容を了解したうえで実印を押すことで、相続手続きにおける対外的な証明となります。

相続税の申告時にはこのような書類もあわせて提出し、遺産分割内容が明確に分かるようにします。

ただし、遺言書がありそれに沿って遺産分割を行う場合や、相続人が一人のみの場合、民法で定められた法定相続分のとおりに相続するなどの場合、遺産分割協議書の写しは求められません。

相続財産についての資料

相続財産がどれくらいになるのか、金額を示す書類も必要です。たとえば次のような書類が挙げられます。

不動産にまつわる書類

「固定資産税評価証明書」や「登記簿謄本」、「賃貸借契約書」など被相続人が所有していた土地や建物に関する公的証明書や、貸していた物件の契約書などです。

預貯金にまつわる書類

被相続人が生前に取引していた銀行の口座にある預貯金は「残高証明書」として発行してもらえます。また通帳のコピーなども証明物になります。

生命保険

被相続人が加入していた生命保険における「支払い通知書」などが該当します。

その他の財産

株式投資や投資信託などを行っていたなら証券会社から「残高証明書」を入手できます。ゴルフ会員権を持っていれば「ゴルフ会員権証書」といったように、ケースによってさまざまです。

また、プラスの財産のみならずマイナスの財産についてもその金額を確認できる書類をそろえなければなりません。

- 借入金の残高証明書

- 被相続人が亡くなった後に支払った医療費などの領収書

- 葬儀にかかった費用を証明できる領収書など

最終的な相続税の計算では、プラスの財産とマイナスの財産を相殺する形で算出するため、抜けやもれのないようにすべての財産を洗い出し書類をそろえるようにしましょう。

相続税の申告は自分でできる? 知っておくべき注意点

海外に不動産などの財産を持っていたり、財産の評価が困難であったり宅地を複数人で相続しなければならなかったりするような場合、素人では難しい手続きとなります。そのため、専門家である税理士に相談したほうがよいケースもあります。

ただ、主な相続財産が自宅などの不動産と預貯金のみといったようなシンプルなもので、かつ相続人との遺産分割協議もスムーズに進んだような場合は、それほどややこしくはありません。税理士に依頼するともちろん費用がかかるため、自分で相続税を申告することも可能です。

ここでは、自分で相続税の申告を行うときに必ず知っておきたい3つのポイントを紹介します。

相続財産を見落とすとペナルティがある

相続財産はすべてリストアップしなければ、正確な相続税の計算ができません。たとえ過失でも見落としてしまい、本来申告すべき相続財産よりも少なく提出した場合、その程度に応じて「過少申告加算税」あるいは「重加算税」のいずれかが課されます。

過少申告加算税とは、納めなければならない相続税よりも少ない額で申告した場合、税務署から事前に通知がされたのち、修正申告して納める場合に課せられる税金です。ただ、事前通知が届くまでに気付き、自ら修正申告した場合には加算されません。

一方、重加算税は相続税の加算税のうち、最も重いものとされており、意図的な税金逃れに対するペナルティです。本来納めるべき相続税よりも少ない額を申告したり、申告が必要なケースにもかかわらずわざと無申告であったと認められた場合に加算されます。

こうしたペナルティを避けるためには、次のような見落としやすい財産もふくめ、厳重にチェックしたうえで申告することが大切です。

- タンス預金

- 配偶者や子ども名義での預貯金

- 仮想通貨などのネット上における資産

- 貴金属など

税務調査のターゲットになりやすい

一般的に相続税の申告書で何らかの不備がある場合、税務調査対象になるケースが多くあります。

そのため自分自身でできると思い、申告書を作成した場合と、税の専門家である税理士に依頼して作成してもらった場合とで比べると、前者は「不備のある可能性が高い」と判断されやすくなります。

税務調査が入るとその対応で非常に手間取るほか、精神的なダメージも大きくなります。またその結果、過少申告による加算税などのペナルティが課せられるおそれも否めません。

そのため、たとえ少額であっても申告の手続きに自信がない場合は、相続財産のリストアップもふくめて税理士に相談のうえ、依頼するのが無難です。

過大納付があっても気付けない

相続する財産のうち、とくに不動産については時価となり評価額の計算が難しいとされています。計算方法によっては相続税額が大きく変わることもありがちです。

本来納めるべき相続税よりも多めに払った場合も、税務署からその旨知らせてもらえるわけではありません。つまり、気付かないまま損をしてしまうおそれもあるわけです。

そのため、もし相続財産で不動産が多くふくまれていれば、自身で手続きをせず、できれば相続税の申告に強い税理士へ相談したほうが安心です。

【Q&A】相続税の申告に関するよくある疑問

ここでは、申告期限を過ぎたり、そもそも申告しなかったりした場合もどうなるのかや、手続きに手間取り間に合わないときの対処方法、税務調査はいつ行われやすいのかなど、よくある疑問点をQ&A形式で5つ紹介します。

ぜひ参考にしてみてください。

相続税の申告期限を過ぎるとどうなる?

相続税は被相続人が亡くなった日を起点として、翌日から10カ月以内と決まっています。もしその日を過ぎてしまった場合は、無申告加算税や延滞税などのペナルティが発生します。

延滞税は、期限内に申告は済ませていたものの、納付が遅れたときに加算される税です。無申告加算税は最大20%、延滞税は国税庁のホームページでシミュレーションできます。

参照元:加算税制度(国税通則法)の改正のあらまし

参照元:国税庁-延滞税について

相続税の申告期限に遅れた場合、各種特例や税額の控除も適用されないため、大きな負担が生じてしまいます。

また、相続税の申告が必要だったのにもかかわらず納税せず、悪質な隠蔽だと判断された場合は、重加算税を課せられるおそれもあるため注意が必要です。

相続税の申告手続きが間に合わない場合の対処法は?

遺産分割協議は相続人全員が集まる必要があるため、なかなかタイミングが合わず長引くことはよくあります。そういった場合などで申告期限までに間に合いそうになければ「仮申告」を行いましょう。いったん期限切れで発生するデメリットは回避できます。

仮申告は次のようなケースごとに方法が異なります。

- 遺産分割協議で結論がなかなか出ないとき:「申告期限後3年以内の分割見込書」を提出して、相続人がひとまず法定相続分のとおりに財産を分けたとして申告する。

- 相続財産の金額が確定しないとき:申告期限が到来しないうちに、概算で多めに申告する。

こういった方法で申告を済ませておき、遺産分割が決定したときに当該税務署へ、当初の納税が少ない場合は「修正申告」、多すぎた場合は「更正の請求」で事後修正すれば問題ありません。

相続税の申告書を出さないとどうなる?

相続税が発生しているのにもかかわらず、申告を怠った場合は「無申告加算税」などが課されます。

国税庁の資料「加算税制度(国税通則法)の改正のあらまし」によると、無申告加算税の場合、次のようなタイミングと計算方法が公表されています。

- 法定申告期限等の翌日から調査通知前まで…5%

- 調査通知以後から調査による更正等予知前まで…10%(ただし50万円を超える場合は15%)

- 調査による更正等予知以降…15%(ただし50万円を超える場合は20%)

税務調査が来るのは、相続税の申告をしてからどのくらい?

税務調査とは、資料情報などから申告額が過少であると想定されるケースや、申告義務があるにもかかわらず無申告と想定される場合に行われる実地調査です。

国税局が令和4年12月に公表した「令和3事務年度における相続税の調査等の状況」によると、税務調査の件数は6,317件、追徴税額合計は560億円であり、対前事務年度比123.7%、116.2%と大幅に増えています。

調査が入るタイミングとしては、被相続人が亡くなり三回忌が終わったあたりなど、少し時間が空いて行われることが多いとされています。

また、相続税の時効は基本的に5年とされているものの、故意に申告を怠るなど悪質な場合は7年に延びることもあるため注意が必要です。

相続税の納付が遅れたときのペナルティは?

相続税の納付期限は、申告期限と同様に、相続発生日から10カ月以内に行わなければなりません。もし期限を過ぎてしまうと延滞税が課されます。先に紹介したように、延滞税は国税庁のホームページでシミュレーション可能です。

また、相続税の分割払いは認められていません。原則一括払いとなるため、相続財産の中に預貯金があまりない場合は、直近で活用する予定のない不動産を速やかに売却し、現金を確保する方法も一案です。

相続税の申告に困ったら税理士に相談を

相続税の申告が必要な場合は、相続財産を正確にリストアップするほか必要書類を集めるなど、すべきことが多くあります。大切な家族が亡くなれば、心に余裕が持てなくて当然です。その中でこれらの作業を正確に行うのは難しいという方も少なくないでしょう。

また、そうでなくとも、特に遺産額の算定は難しく、あらゆる面で不安を感じることも多いかもしれません。ペナルティなど大きな損失にもなりかねないため、不安な際は税理士に相談してみてください。

ほかにもこちらのメディアでは、相続放棄についてや相続財産目録とは何かについても解説しています。ぜひこちらの記事もご確認ください。