※当記事はPRを含みます。

相続登記をしなければいけないけれど、専門家に依頼したほうがいいのかな?と迷っていませんか?

相続登記とは亡くなった方から不動産を引き継いだときに必要な手続きです。すべて自分で行う方もいますが、書類の作成や準備などは専門的な知識がなければ難しく、時間と労力を要する手続きです。

この記事では、相続登記の手続きの流れをわかりやすく解説します。自分で行うメリットやデメリット、自力で行うのが難しいパターンなどもご説明しますので、自分でできるのか判断に悩んでいる方はぜひ参考にしてください。

- 相続登記は相続のパターンにより手続きの方法や添付書類が異なる

- 相続登記を自分で行うのが困難なケースは専門家に依頼できる

- 相続登記を自分で行えば節約になるが、膨大な時間と労力がかかる

相続登記には3パターンある

相続登記は、相続のパターンにより方法が異なります。

遺産を引き継ぐときには以下のようなパターンがあります。

- 遺産分割協議による相続登記

- 遺言書の内容に沿った相続登記

- 法定相続分での相続登記

まずはそれぞれの相続登記の方法について確認しましょう。

遺産分割協議による相続登記

「遺産分割協議」とは、亡くなった方が遺した遺産をどうやって分配するかを、相続人で話し合うことをいいます。話し合いは、遺産を相続できる権利のあるすべての法定相続人で進めなければなりません。

すべての相続人が参加するためには、法定相続人が誰であるかを調査する「相続人調査」が必要です。相続人調査では、被相続人の出生から死亡まですべての戸籍を収集し、法定相続人にあたる方を調べます。

遺産分割協議による相続は、協議が終わったら「遺産分割協議書」を作成しなければなりません。遺産分割協議書とは、協議で話し合った内容をまとめ、誰がどの遺産をどれだけ相続するかなどが詳しく記された書類です。相続登記は、この遺産分割協議書をもとに手続きが行われます。

遺言書の内容に沿った相続登記

被相続人が遺言書を遺しているケースでは、遺言書に従って相続を行います。ただし、遺言書は法的に有効なものでなければなりません。

遺言書には種類があり、家庭裁判所で「検認」の手続きが必要な場合があります。検認とは、家庭裁判所にて遺言書の内容を確認してもらうことです。検認を終えることで遺言書の存在を明確にできます。

遺言書の内容に沿った相続登記をする場合は、法的に認められた遺言書を提出することで手続きが進められます。

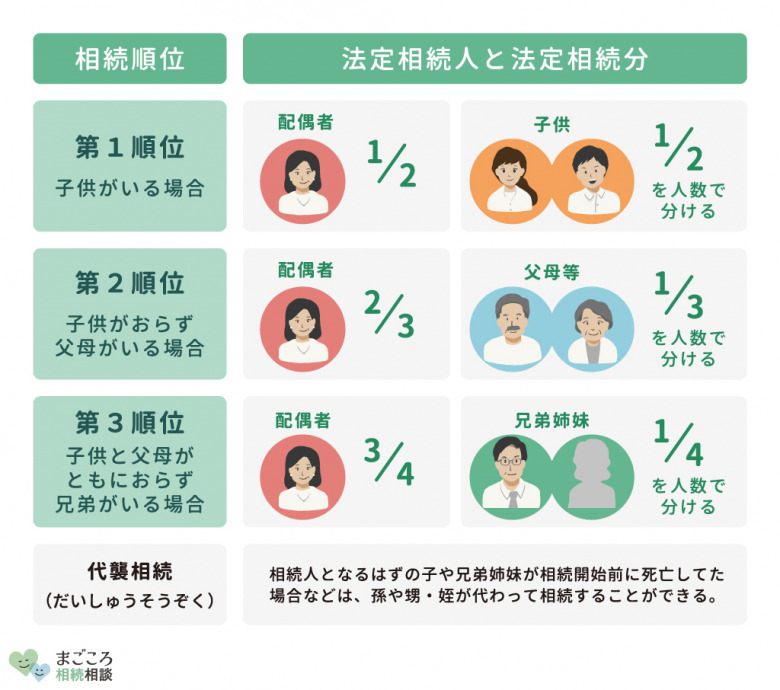

法定相続分での相続登記

遺言書が遺されておらず遺産分割協議もしない場合は、民法が定める法定相続分どおりに手続きが可能です。

法定相続人が1名の場合は遺産を分ける必要がないため、必然的に法定相続分による相続になります。また、他の相続人と連絡が取れず遺産分割協議ができない場合や、遺産分割協議がまとまらない場合などに法定相続分での相続を選択することもあります。

民法で定められた、法定相続人の順位は以下のとおりです。

| 常に相続人 | 被相続人の配偶者 | |

|---|---|---|

| 第1順位 | 直系卑属(子) | 子が死亡している場合は孫前の配偶者の子、認知した子、養子縁組した子も含む |

| 第2順位 | 直系尊属(親) | 養親も含む |

| 第3順位 | 兄弟姉妹 | 兄弟姉妹が死亡している場合は姪、甥 |

相続人が複数いる場合に法定相続分での相続をおこなうと、不動産が共有名義になります。あとになって不動産の売却などを検討するときに、手続きが煩雑になったり処分に関してもめてしまったりするリスクがあるため注意が必要です。

相続登記の手続きの流れ

相続登記の手続きの流れは以下のとおりです。

- 相続不動産を把握

- 遺言書がある場合は検認手続き

- 登記事項証明書を取得

- 戸籍関係書類を取得

- 相続人の指定がない場合は遺産分割協議

- 管轄の法務局の調査

- 登録免許税の算定

- 登記申請書の記入

- 必要書類の提出準備

- 管轄法務局への申請

- 【完了後】書類の返却・登記識別情報通知

ここから、相続登記手続きを順番に解説します。

1.相続不動産を把握

まず、相続する不動産の調査をして把握します。

不動産調査には以下の方法があります。

| 書類 | 目的 | 取得場所 |

|---|---|---|

| 固定資産評価証明書 | 不動産の評価額を確認する | 市区町村役場 |

| 名寄帳(なよせちょう) | 亡くなった方が所有していた不動産を一覧で確認する | 不動産がある市区町村役場 |

名寄帳は、亡くなった方が所有していた不動産を一覧で確認することが可能です。故人が不動産を複数所有していた場合は名寄帳を取得し、不動産にもれがないか確認しておくとよいでしょう。

2.遺言書がある場合は検認手続き

前述のとおり、遺されていた遺言書によっては「検認」の手続きが必要です。

遺言書には公正証書遺言・自筆証書遺言・秘密証書遺言の3種類があります。そのうち、公的に保管されていない遺言書には検認手続きが必要です。

検認の必要性を以下の表にまとめました。

| 遺言書の種類 | 検認 |

|---|---|

| 公正証書遺言 | 不要 |

| 遺言書保管制度を利用した自筆証書遺言 | 不要 |

| 本人が保管していた自筆証書遺言 | 必要 |

| 秘密証書遺言 | 必要 |

「公正証書遺言」は、公証役場の公証人が法律知識に基づいて作成する遺言書です。遺言書の原本は公証役場にて保管され、改ざんや偽造の恐れもないため、検認作業をする必要がありません。

「自筆証書遺言」には、作成後に自宅などで保管する場合と「自筆証書遺言書保管制度」を利用して法務局に預ける場合があります。法務局に預けていた場合は検認作業が不要ですが、本人が保管していた自筆証書遺言は検認が必要です。

「秘密証書遺言」は、本人が遺言書を記入後に、公証役場にて存在のみを証明してもらう手続きです。遺言書の原本は、遺言者自身が持ち帰り自宅で保管するため検認作業が必要になります。

「本人が保管していた自筆証書遺言」と「秘密証書遺言」のみ検認が必要です。

検認の申し立て先は、遺言者の最後の住所地を管轄する家庭裁判所です。管轄の家庭裁判所は、裁判所のホームページにある「裁判所の管轄区域」で検索できます。

申し立てをする裁判所がわかったら、検認申請に必要な書類を準備しましょう。

申請に必要な書類は以下のとおりです。

- 遺言書

- 検認申立書(800円分の収入印紙を貼付)

- 遺言者の戸籍謄本・除籍謄本

- 相続人全員分の戸籍謄本

検認申立書は裁判所ホームページの「遺言書の検認の申立書」でダウンロード可能です。

検認期日に裁判官が遺言書の封を開け、作成された日付・遺言者の署名・筆跡・内容が確認されます。検認が終わり、遺言書原本に「検認済証明書」を貼りつけてもらうことで、遺言書として認められます。

遺言書の検認は、手続きから1カ月程度かかるため早めに申請しておきましょう。

3.登記事項証明書を取得

相続する不動産の情報を確認するために、登記事項証明書の取得も必要です。登記事項証明書とは「登記簿謄本」とも呼ばれる、被相続人所有の不動産の情報が記載されている書類です。

不動産の地番や家屋番号が記載されているため正確な情報が確認できます。所有者や権利関係などもチェックしておきましょう。

登記事項証明書は「法務局の窓口」「郵送」「オンライン」で取得可能です。

4.戸籍関係書類を取得

相続する不動産に関する情報以外にも、相続人や被相続人の情報を確認するための戸籍謄本・住民票なども取得します。

取得するのは以下の書類です。

- 戸籍謄本

- 被相続人の住民票除票(もしくは戸籍の附票)

- 相続人全員の戸籍謄本

- 不動産取得者の住民票

ここで大変なのが、戸籍謄本の取得です。遺産分割協議による相続の場合と、法定相続分での相続の場合には、被相続人の出生から死亡まですべての戸籍が必要になります。相続人を調査して相続人が誰なのかを明確にしなければなりません。

すべての戸籍を取得するには、被相続人の戸籍謄本等を本籍地の市役所で取得し、その情報をもとに、過去をさかのぼって本籍地をたどっていきます。1つの市区町村役場で完結しなければ、その都度それぞれの役所で取得する必要があります。

普段見慣れない戸籍を読み解きながら、出生時までさかのぼるのは手間がかかる作業です。

戸籍が取得できたら、登記事項証明書の住所・本籍地と、被相続人の死亡時の住所が同一であるかをチェックしておきましょう。

5.相続人の指定がない場合は遺産分割協議

遺言書が遺されていない場合は遺産分割協議を行い、遺産の分け方を決定します。

遺産分割協議で遺産の分け方を決定したら、決定した内容を遺産分割協議書にまとめます。

遺産分割協議は、遺産を受け継ぐ権利のある法定相続人全員の合意が必要です。そのため、遺産分割協議書への被相続人全員の押印に加え、協議内容に合意したことを証明するための、相続人全員の印鑑証明書も添付する必要があります。

6.管轄の法務局の調査

相続登記の申請先は、不動産の所在地を管轄する法務局です。相続登記の申請書には提出先の法務局の名称を記載する欄があるので調べておきましょう。

管轄の法務局がわからない場合は、法務局のホームページにある「管轄のご案内」で検索できます。

居住していた市町村の法務局ではないので注意してください。

7.登録免許税の算定

相続登記には登録免許税がかかります。手続き時に支払う必要があるため計算しておかなければなりません。

登録免許税の計算は、土地や建物の固定資産税評価額をもとに計算します。固定資産税評価額は、固定資産税課税明細書や固定資産税評価証明書で確認できます。

登録免許税の計算式は以下のとおりです。

- 法定相続人が相続する場合:登録免許税=固定資産税評価額(課税価格)×0.4%

- 法定相続人以外が相続する場合:登録免許税=固定資産税評価額(課税価格)×2.0%

一般的な相続の場合の税率は0.4%ですが、法定相続人以外が不動産を相続する「遺贈」の場合の税率は2.0%で計算します。

8.登記申請書の記入

相続登記申請書には決まった書式がありません。自分で作成する際は、法務局ホームページの「不動産登記の申請書様式について」からフォーマットをダウンロードして作成するとスムーズです。

申請書は、相続の方法によりフォーマットが異なるため、自分の相続のパターンに応じて選択してください。それぞれの記載例を参考にしながら書き進めましょう。

9.必要書類の提出準備

登記申請書が記載できたら、相続登記の必要書類をまとめ、提出できるように準備します。

書類の受取方法を決める

書類は、窓口で受け取る方法と郵送で受け取る方法があります。郵送で受け取りたい場合は、登記申請書に郵送を希望する旨を記載しておけば、返送してもらうことが可能です。

返信用の封筒に返信先の宛名を記載し、送料分の切手を貼って同封しておきます。書留郵便での返信となるので送料に注意しましょう。

原本還付の準備をする

「原本還付」とは、相続登記で提出した戸籍などの原本を返却してもらう手続きを言います。

相続では、ほかの手続きでも同じ証明書類の提出を求められる場面が多いため、原本還付を受けておくと便利です。

原本還付が受けられるのは以下の書類です。

- 戸籍謄本

- 除籍謄本

- 改製原戸籍謄本

- 住民票

- 住民票の除票

- 戸籍の附票

- 印鑑証明書

- 遺言書

- 固定資産評価証明書

- 遺産分割協議書

提出書類の中で、原本還付ができないのは「登記申請書」「委任状」「相続関係説明図」です。

原本還付が受けられる書類の中でも「遺産分割協議書」や「遺言書」は市区町村役場などで再発行できるものではありません。他の相続手続きができなくなってしまうため、必ず原本を返却してもらうようにしておきましょう。

原本還付の流れは以下の手順で行います。

- 返却してほしい証明書類をコピーする

- コピーの余白部分に「これは原本の写しである。」と記入する

- 署名・押印する

- 複数枚の場合は契印し、左側2カ所をホチキスで止める

- 原本と一緒にコピーを提出する

なお「相続関係説明図」を提出することにより、戸籍謄本・除籍謄本・改製原戸籍謄本のコピーは提出不要になります。

登録免許税の支払い方法で提出書類が異なる

登録免許税の支払い方法は「現金納付」「収入印紙納付」「電子納付」の3つです。電子納付はオンライン申請の場合に利用できます。

現金納付の場合は、金融機関で登録免許税納付用の納付書に必要事項を記入して登録免許税を支払います。収入印紙は、金融機関等や法務局内の印紙売り場で購入可能です。

収入印紙や現金で支払ったときの領収書は、登記申請書の余白に貼りつけるか別紙に貼りつけて提出します。別紙で用意する際は白いA4用紙で「収入印紙貼付台紙」を用意し、台紙に貼付して提出します。収入印紙に割印は不要です。

現金や収入印紙で支払った場合は「収入印紙貼付台紙」を提出書類に含めておきましょう。

相続登記の必要書類の綴じ方

相続登記の登記申請書の綴じ方は特に決められていません。しかし、一般的な並べ方のルールが決められているので、ルールのとおりに綴じておくとよいでしょう。

登記申請書の一般的な並べ方は以下の順序です。

- 相続登記申請書・収入印紙貼付台紙

- 委任状

- 相続関係説明図

- 原本の返却を希望する書類のコピー

- 原本の返却を希望する書類の原本

相続登記申請書と収入印紙貼付台は1セットです。ホチキスでとめて契印を押しましょう。2の委任状と3の相続関係説明図は、必要な場合にのみ提出します。

10.管轄法務局への申請

相続登記の申請方法は、以下の3とおりです。

- 窓口申請

- 郵送

- オンライン

いずれも、申請先は相続する不動産を管轄している法務局です。法務局が近い方は、窓口に直接申請書類を提出するとよいでしょう。

法務局まで距離がある方や、平日の日中に時間を作るのが難しい方は、郵送が便利です。封筒に「不動産登記申請書在中」と記載し、書留郵便やレターパックなど書類の到着がわかる方法で送付します。

郵送で提出した場合は、書類が法務局へ到着した日が申請日になります。

到着まで数日かかるため、期限が迫っている場合は窓口に持ち込むほうが確実です。

オンラインで申請する場合は「登記・供託オンライン申請システム」で申請します。ただし、現在のところ戸籍謄本や住民票などの添付書類は、法務局に持参や郵送で提出する方法が取られています。

手続きをすべてオンラインで完結できないため、インターネットで提出するメリットは少ないかもしれません。また、インターネットの知識がない方が行うには難易度が高いというデメリットがあります。

【完了後】書類の返却・登記識別情報通知

相続登記にかかる期間は、数週間から長ければ2カ月程度です。

登録手続きが終了したら以下の書類を受け取ります。

- 登記識別情報通知書

- 登記完了証

- 原本還付書類一式

登記識別情報とは、従来の不動産の権利証にあたるものです。不動産の所有者であることを証明する番号が記されています。

法務局の申請書のフォーマットには「登記識別情報の通知を希望しません」のチェック欄が設けられていますが、チェックを外しておいて受け取るようにしましょう。

相続登記を自分で行うメリット

相続登記を自分で行うメリットは、専門家への報酬がかからないことです。

相続登記には、登録免許税・書類の取得費用・専門家への報酬に費用がかかります。そのうち、専門家への報酬は自分で行うことでコストカットが可能です。

司法書士などへの専門家へ依頼する場合の費用相場は、不動産の数・不動産の評価額・相続人の数などによっても異なりますが、5〜15万円程度といわれます。

登記申請の手続きだけでなく、それに付随する相続人調査・財産の調査・遺産分割協議書作成なども依頼した場合にも料金が変動します。

手間をかけることで、5〜15万円程度節約できるのは大きなメリットでしょう。

相続登記を自分で行うデメリット

相続登記を自分で行うデメリットは、膨大な時間と手間がかかることです。

ご説明のとおり、相続登記は難しい手続きや書類作成があるため大変な作業です。戸籍の収集なども時間と労力を要します。

専門的な知識がなければインターネットなどで調べながら慎重に手続きを進めなければならないため、簡単ではありません。登記すべき物件を見逃してしまう「登記漏れ」のリスクも考えられます。

相続登記を自分で行うのが難しいパターン

相続登記を自分で行えるのか行えないのかは、どう判断したらよいのでしょうか?

ここからは、相続登記を自分で行うのが難しいパターンをご紹介しますので、自分でできるかの判断材料にしてください。

相続関係が複雑になっている

相続人が配偶者と子どもだけなど、人数が少なくシンプルであれば必要な書類の収集なども簡単です。しかし、人数が多ければ多いほど手間がかかり、相続関係が複雑になっているケースがあります。

相続人は家族だけだと思っていても、把握していない相続人が存在するケースもあるため注意が必要です。

例えば、離婚歴がある方で前妻との間に子どもがいる場合や、隠し子・養子がいる場合も相続人に該当します。相続関係が複雑になるほど法定相続人を確定させるのが難しく、遺産分割協議書の作成にも手間がかかるため自分で行うのは困難でしょう。

平日の日中に時間が取れない

役所や法務局の営業時間である平日の日中に時間がとれない方は、相続登記を自分で行うのに時間がかかってしまいます。

相続登記では、役所や法務局とのやりとりが必須です。役所でないと取得できない書類もあるため、平日の日中に時間がとれなければ手続きがスムーズに進められません。

最近では一部の書類がコンビニで取得できたり、オンラインや郵送での手続きができたりもしますが、平日の日中に限らず、仕事や家事などで忙しく時間に余裕のない方は手続きが大変でしょう。

兄弟姉妹の相続や代襲相続がある

「代襲相続」や「数次相続」が発生している場合では相続の内容が複雑になり、専門家の力を借りなければ手続きが難しいことがあります。

代襲相続とは、本来相続人にあたる方が被相続人よりも先に死亡している場合に、その子どもなどが相続人になるケースをいいます。

本来は「配偶者」「子」「親」「兄弟姉妹」などの法定相続人が遺産を相続するところを「孫」「ひ孫」「甥・姪」などが引き継ぐケースです。

また、数次相続とは相続が発生して、遺産分割協議や相続登記の手続きが完了する前に相続人のうちの誰かが亡くなってしまい、次の相続が発生してしまうケースです。

これらの相続は、共通して必要な書類が多く複雑になるため、素人が行うには難易度が高い手続きになります。

相続人同士の連携が取りにくい

相続人同士で連携が取りにくい場合は、遺産分割協議が進まずに手続きが滞る可能性があります。不仲な場合や疎遠で連絡を取っていない場合、そもそも会ったこともない相続人も存在するかもしれません。

専門家に依頼すれば、ほかの相続人との連絡も行ってもらえます。しかし、すべて自分で行うとなるとなかなか連絡が取れないため手続きが進まず、心理的な負担も大きいでしょう。

不動産が放置されていた

相続登記は、2024年4月1日から法律により義務化されますが、これまで明確にルール化されていなかったため、土地や建物が手続きされないまま放置されていることが少なくありません。

被相続人が亡くなったあとに不動産を長期間放置していた場合は、相続人が膨れ上がり、手続きが困難になっている場合があります。

期間が経っているため、前述した「数次相続」が発生していれば、数次相続登記の申請書作成に手こずってしまうこともあるでしょう。

また、法務局に提出しなければならない書類の保存期間が経過して、手に入らない場合もあります。必要な書類がそろえられない場合は、別の書類を準備するなど、イレギュラーが発生します。

放置されていた不動産も、1人で手続きするには難易度の高いパターンです。

複雑な遺産分割を行う

遺産の分け方にはいくつか種類がありますが「代償分割」「換価分割」は専門的な知識が必要な遺産分割の方法です。

代償分割、換価分割は以下のような方法で遺産を分割します。

| 代償分割 | 特定の相続人が遺産を相続し、他の相続人に代償金などの財産を支払う方法 |

|---|---|

| 換価分割 | 相続した不動産を売却し、現金化してから相続人で分配する方法 |

これらの分割方法は、金銭のやり取りが発生します。分配する金額でもめてしまったり、税金の問題が発生したり、リスクが伴うため専門的な知識が必要になります。

相続登記を急ぐ

相続不動産の売却が決まり登記を急ぐ場合は、手続きを早急に進めなければなりません。

専門的知識のない素人が手続きを進めるのにはどうしても時間がかかってしまいます。相続登記にミスや遅れがあれば売買にも影響してしまうので、急ぐ場合は専門家に依頼するのが無難です。

保存期間を過ぎた書類がある

被相続人の戸籍謄本や住民票など、証明書の保存期間が過ぎている場合は書類が取得できないことがあります。その際は、別の書類を手配しなくてはなりません。

例えば、管轄の市区町村役場で市区町村長の証明書を交付してもらうなどの手段があります。相続にはさまざまな必要書類があるため、書類をそろえるのが難しい場合は専門家にサポートしてもらうのが安心です。

遠方の不動産を相続する

不動産の相続登記は、その不動産がある法務局が管轄になるため、遠方の不動産を引き継ぐ場合には手間がかかる場合があります。

相続登記はオンライン申請や郵送でも手続き可能ですが、不備があれば何度もやりとりをしなくてはなりません。ミスで法務局に呼び出される場合もあります。

交通費や郵便の送料など、思っている以上に費用がかかってしまう可能性もあるので、スムーズに手続を完了させるには専門家に頼ったほうがよい場合もあるでしょう。

おすすめの記事

ほかにもこちらのメディアでは、相続登記の費用についてや相続登記を司法書士に依頼するケースについても解説しています。ぜひこちらの記事もご確認ください。